O nouă recesiune globală, majorarea dobânzilor în SUA, dar și creșterea cotațiilor petrolului și dispariția așa-numiților unicorni – startup-uri, cele mai multe din domeniul tehnologic, evaluate la cel puțin 1 miliard de dolari – sunt câteva dintre previziunile economiștilor și analiștilor financiari pentru anul 2016. În Europa, principala amenințare politică și economică va fi criza refugiaților, scrie Bloomberg.

Cel mai mare risc cu care s-ar putea confrunta statele din Europa în 2016 este reprezentat de criza refugiaților, potrivit șefului de investiții de la fondul privat american Bessemer Trust, Rebecca Patterson.

"Cred că este cea mai mare provocare de până acum pentru Uniunea Europeană. Atacurile teroriste din Paris au dus la creșterea riscurilor privind impactul crizei refugiaților, care ar putea determina schimbarea politicilor Uniunii, sau a comportamentului consumatorilor în privința cheltuielilor. Oricare dintre aceste transformări ar putea afecta negativ sentimentul investitorilor referitor la evoluția economiei din Europa și profiturile corporațiilor", a spus Patterson.

Fondul de investiíi american administrează active de peste 100 miliarde de dolari deținute de 2.200 clienți la nivel global.

Patterson a precizat că investitorii au devenit mai atenți la posibilele implicații ale crizei refugiaților asupra statelor din Europa și a piețelor de capital în general.

"Cu toate acestea, nu sunt convinsă că investitorii au înțeles pe deplin efectele pe care criza refugiaților din Europa ar putea să le aibă la nivelul piețelor din întreaga lume", a adăugat Patterson.

Vom asista la o aterizare forțată a economiei chineze?

Pe lângă criza refugiaților, economia mondială riscă să se confrunte cu o nouă recesiune, de această dată pe fondul încetinirii economiei din China.

"Ne aflăm la un șoc puternic distanță de o nouă criză globală, iar acesta ar putea veni, cel mai probabil, din China, unde factori precum supraîndatorarea, îmbătrânirea populației și investițiile în exces subminează creșterea economică", a spus Ruchir Sharma, șeful departamentului pentru piețe emergente și macroeconomie al Morgan Stanley Investment Management.

În cazul unei noi recesiuni, statele din Europa de Est și sudul Asiei, unde nivelul datoriei publice este relativ scăzut, par mai bine poziționate să înfrunte schimbările determinate de următorul ciclu de creștere economică, apreciază Sharma.

Nu toți analiștii împărtășesc opiniile potrivit cărora tranziția Chinei de la o economie bazată pe exporturi la una sprijinită de consumul intern va genera o reacție în lanț suficient de puternică pentru a inversa creșterile economice la nivel mondial.

"Nu cred că vom asista la o aterizare forțată a economiei chineze. Piața muncii rămâne echilibrată pe mai toate segmentele. Chiar și cu un avans al produsului intern brut de 5,8%, economia chineză va crea noi locuri de muncă, în special în sectorul serviciilor bazate pe munca manuală intensivă. În plus, este puțin probabil ca sectorul financiar din China să intre în criză, având în vecdere că majoritatea instituțiilor sunt sprijinite de guvern", potrivit lui Yang Zhao, economist șef la Nomura Holdings, divizia financiară a grupului japonez Nomura.

Nomura a revizuit recent în scădere puternică estimărea privind creșterea economiei chineze în 2016, de la 6,7% la 5,8%.

Fed va majora dobânda cheie în mai multe etape

În ceea ce privește creșterea ratei dobânzii de politică monetară în SUA, cei mai mulți analiști anticipează că Rezerva Federală (Fed) va majora dobânda în mai multe etape pe parcursul anului viitor.

Randamentele obligațiunilor SUA pe 10 ani vor crește până la un nivel de 2,6-2,8% pe an până la finele lunii decembrie, potrivit lui Dan Fuss, vicepreședintele Loomis Sayles și administrator de portofolii la fondul de investiții Loomis Sayles Bond Fund, cu active de 20 miliarde dolari.

“Ne așteptăm la noi diferențe în politicile Fed și ale Băncii Centrale Europene (BCE). Prima va majora anul viitor ratele dobânzilor în câțiva pași, iar cea de a doua își va extinde bilanțul activelor mai mult decât a anunțat până în prezent”, a spus Erik Nielsen, economist șef la grupul bancar italian UniCredit.

Dispar “unicornii”

Majoritatea economiștilor anticipează performanțe bune în 2016 pentru companiile listate la bursă, în special pentru acțiunile blue-chip și cele din domeniul bancar.

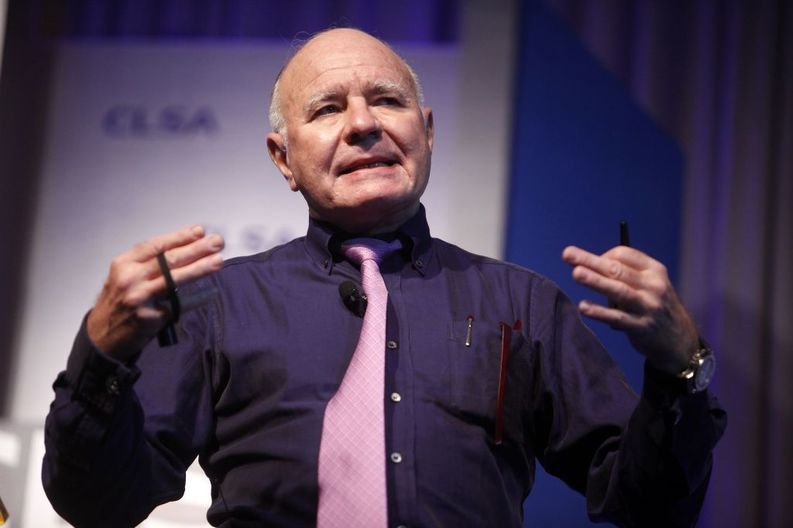

De cealaltă parte, finanțările pentru startup-urile care investesc în noi tehnologii s-ar putea reduce începând cu anul viitor, iar multe dintre companii ar putea să nu supraviețuiască unei oferte publice pe piață, consideră Alan Patricof, cofondator al companiei americane de investiții Greycroft Partners.

"Sunt îngrijorat de exuberanța finanțărilor pentru startup-uri. Sunt pur și simplu prea multe astfel de companii și prea puține fonduri pentru sprijinirea lor. Cred că vom asista la mai multe listări ale acestor unicorni, în urma cărora vom afla care companii se pot susține pe propiile picioare", a spus Patricof.

În ultimii doi ani, Greycroft Partner a raportat câștiguri de 2,6 miliarde de dolari din vânzarea de portofolii.

Cotațiile aurului negru se vor stabiliza în 2016

Nu în ultimul rând, prețul țițeiului își va reveni până la un nivel de aproximativ 60 dolari pe baril în 2016, iar principalii catalizatori ai creșterii vor fi guvernele marilor țări exportatoare de petrol, estimează Barbara Bryne, vicepreședinte pe investiții bancare la Barclays Capital.

“Vom asista la o revenire a prețurilor pentru resurse naturale, în special din motive politice. Fondurile suverane de investiții, precum cele din Norvegia și Arabia Saudită, au început deja să raporteze scăderi ale activelor și cred că procesul va fi inversat, pentru că autoritățile nu își pot permite să înregistreze fluctuații la nivelul rezervelor de stat. Prețul petrolului se va stabiliza, probabil, în jurul a 60 dolari/baril“, a spus Bryne.