Iată că nici debutul anului 2019 nu ne scutește de frământări și incertitudini, noua ordonanță de urgență privind facilitățile fiscale în domeniul construcțiilor vrând parcă să confirme că la noi începuturile de an sunt cele mai dificile din punct de vedere fiscal, fiind adoptate măsuri ,,pe repede înainte’’, fără o analiză aprofundată a efectelor pe care le pot genera. Am putea spune că uneori adoptăm ordonanțe de dragul de a le adopta, astfel încât să nu ne prindă noul an fără ceva modificări la legislație, că doar așa ne-am învățat...

Vă amintiți desigur și începutul de an 2018, cuprins de febra transferului contribuțiilor sociale de la angajatori la angajați, când nimeni nu înțelegea raționamentul acestei măsuri (ce-i drept, nici până astăzi nu l-am deslușit, în afara identificării unui interes ascuns al statului pe care îl voi arăta mai târziu). Toată lumea, de la contabili, consultanți fiscali și până la patroni, încerca să găsească soluții la măsura introdusă de Ordonanța 79, care a reglementat mutarea contribuțiilor, astfel încât să nu fie afectate salariile personalului.

Cunoașteți anomaliile care au apărut imediat după adoptarea actului normativ, atât în sfera impozitelor și contribuțiilor datorate de salariații part-time, care ajunseseră să fie mai mari chiar decât venitul brut al acestora, cât și în sfera taxării salariilor din domeniul I.T, fiind necesare o serie de ,,peticiri’’ ale Codului fiscal, de ordonanțe la ordonanțe, apelându-se și la formule matematice ,,magice’’ pentru a restabili financiar situația anterioară.

Același lucru se va întâmpla, desigur, și în perioada următoare, întrucât ordonanța de urgență adoptată cu numai trei zile înainte de sfârșitul anului 2018 aduce extrem de multe neclarități și interpretări în ceea ce privește fiscalitatea care trebuie respectată de firmele din domeniul construcțiilor (atât de cele care construiesc propriu-zis, cât și de cele care produc materiale utilizate în construcții).

Deși intențiile reprezentanților statului au fost bune prin semnarea la sfârșitul anului a unui acord cu patronatele din construcții, prin care au încercat să dea o mână de ajutor acestui domeniu, care se confruntă în ultimii ani cu un deficit de forță de muncă specializată, se pare că lucrurile se complică, iar efectele măsurii nu vor fi nici pe departe cele așteptate.

Măsura ar fi fost ideală în condițiile în care plafonul cifrei de afaceri stabilit prin actul normativ nu ar fi fost atât de mare și dacă nu ar fi existat faimoasa ordonanță despre care am vorbit mai devreme, prin care au fost transferate contribuțiile salariale de la angajatori către salariați. Prin acest transfer al contribuțiilor salariale, practic orice mărire de salarii nu se concretizează într-o creștere direct proporțională a netului salariaților, din cauza contribuțiilor care trebuie suportate de către salariați și care, cumulate cu impozitul pe venit, depășesc 40% din venitul brut.

Orice mărire de salarii, oricât de substanțiala ar fi, se va distribui în proporții aproape egale între salariat și stat, astfel încat statul va fi de departe principalul câștigător al oricărei creșteri de venituri salariale brute în România.

De ce m-am dus imediat la impactul negativ pentru angajatori și benefic pentru stat atunci când se va mări salariul brut în domeniul construcțiilor? Pentru că, din semnalele pe care le avem din mediul de afaceri, multe firme care desfășoara activitate preponderentă în acest sector au anunțat că pe parcursul unui an vor fi și luni în care va fi greu de realizat pragul de 80% pentru a putea aplica facilitățile oferite de stat, dat fiind caracterul oarecum sezonier al activității în domeniul construcțiilor, când ai și 2-3 luni pe an de inactivitate (pe perioada anotimpului rece). În vederea asigurării resurselor financiare pentru plata salariilor și a impozitelor și contribuțiilor către stat în această perioadă, firmele respective au încercat să se adapteze la situația de fapt și multe dintre ele prestează servicii din categoria altor domenii de activitate, astfel că plafonul de 80% al cifrei de afaceri va fi dificil de realizat pe tot parcursul anului.

Garanția statului că au fost respectate condițiile pentru aplicarea facilităților este declarația privind obligațiile de plată a contribuțiilor sociale, impozitului pe venit și evidența nominală a persoanelor asigurate (,,112’’), ceea ce înseamnă că persoana care întocmește acest formular poartă răspunderea și pentru corectitudinea aplicării scutirilor sau reducerilor oferite.

Să începem prezentarea și analiza măsurilor introduse de ordonanță prin prisma facilităților pe care le oferă pe o perioadă de zece ani (până la sfârșitul anului 2028) pentru salariații ai căror angajatori desfășoara activități în domeniul construcțiilor sau în domeniile de producere a materialelor pentru construcții:

Scutirea de impozit pe venit ;

Reducerea cu 3,75% a contribuției la sistemul de pensii ;

Scutirea contribuției de sănătate, prin excepție, aceste persoane fiind asigurate la sistemul de sănatate fără plata contribuției.

Pentru angajatori se acordă reducerea cotei de contribuție asiguratorie pentru muncă la 0,3375%.

Condițiile impuse de stat pentru a beneficia de aceste facilități nu sunt deloc ușor de îndeplinit, mai ales cea privind obligația ca angajatorii să realizeze venituri de cel puțin 80% în domeniile pentru care se acordă scutirile și reducerile de impozite sau contribuții.

O altă condiție este aceea privind veniturile brute lunare din salarii și asimilate salariilor ale angajaților pentru care se aplică scutirea, care trebuie să fie cuprinse între 3.000 și 30.000 lei lunar și să fie realizate în baza contractului individual de muncă. Așadar, pentru a profita de aceste beneficii fiscale, trebuie să mărești salariile tuturor angajaților din domeniile respective, indiferent de funcția ocupată în cadrul firmei (inclusiv personalului administrativ).

De aici încep socotelile contabililor privind categoriile de venituri care trebuie luate în considerare la calculul cifrei de afaceri, elemente pe care ordonanța de urgență a uitat să le precizeze, lăsând loc la discuții tot mai aprinse și la interpretări dintre cele mai năstrușnice.

“Colac peste pupăză” sau, mai degrabă, “pupăză peste colac”, de parcă nu erau suficiente aceste prevederi care i-au băgat total în ceață pe contabili, ordonanța mai vine și cu o modificare în Codul muncii prin care obligă angajatorii din domeniul construcțiilor să majoreze de la 1 ianuarie salariul de bază la minim 3.000 de lei pentru toți salariații, indiferent dacă beneficiază de facilitățile reprezentând scutiri sau reduceri de impozite și contribuții.

Mulți au declarat că nu vor mări salariul minim dacă nu beneficiază de respectivele scutiri sau reduceri, dar nu s-au uitat atent în Codul muncii, care prevede sancțiuni destul de aspre pentru cei care stabilesc în mod repetat salarii sub nivelul salariului minim brut pe țară garantat în plată, prevăzut de lege, fapta fiind încadrată ca infracțiune, cu pedepse sub formă de amendă penală sau chiar închisoare de la o luna la un an.

Majorarea obligatorie a salariilor este prevederea din OUG 114 care îi sperie efectiv pe cei care activează în domeniul construcțiilor, întrucât nu este dublată de acordarea automată a facilităților fără a o condiționa de criteriul veniturilor, astfel că plafonul de 80% al cifrei de afaceri reprezintă, practice, punctul vulnerabil al firmelor care nu-l pot realiza sau se învart în jurul lui.

Pentru a întelege acest fenomen, vă prezint o analiză tip “cine pierde și cine castigă” în varianta în care un angajat din domeniul construcțiilor primește salariul de 3.000 de lei, beneficiind totodată și de facilitățile fiscale prevăzute de ordonanță, si în varianta în care primește salariul de 3.000 de lei, dar nu beneficiază de nicio facilitate pe motiv că cifra de afaceri în domeniul respectiv este mai mică decat pragul impus de ordonanță (80% din cifra de afaceri totală).

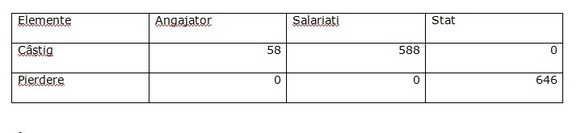

1. Dacă se aplică facilitatea, cine pierde și cine câștigă (la nivelul unui salariat)

În concluzie, pierde statul suma de 646 lei, care se distribuie astfel:

- 588 lei se duc în buzunarul salariatului

- 58 lei se economisesc de către angajator (diferența de C.A.M)

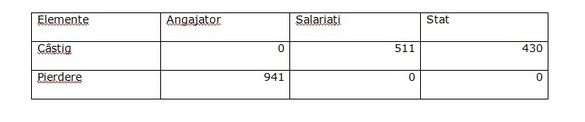

2. Dacă nu aplici facilitatea, dar trebuie să mărești salariul minim la 3.000 lei, în loc de 2.080 lei (cât este salariul minim din celelalte sectoare):

Concluzie: Angajatorul pierde 941 lei, care se distribuie astfel:

- 511 lei în buzunarele salariatului (54%)

- 430 lei se distribuie către stat (46%)

În această variantă (în care se vor încadra probabil multe firme din construcții, urmare a netrecerii pragului cifrei de afaceri), pierderea angajatorului se va distribui aproape în proporție egală între stat și salariat.

Prin urmare, dacă o firmă nu reușește să realizeze o cifră de afaceri mai mare de 80% din activitatea de construcții, se va confrunta cu o situație extrem de dificilă, în sensul în care va fi nevoită să majoreze salariile angajaților, de majorările respective profitând însă, mai ales statul.

Având în vedere plafonul destul de mare al cifrei de afaceri, multe firme deja au anunțat că nu îl pot îndeplini sau se află la limită. Consecința imediată este faptul că dacă acest plafon nu va scădea sau dacă nu va fi eliminată obligația creșterilor salariale în acest sector pentru cei care nu pot realiza pragul cifrei de afaceri, firmele se vor confrunta cu situații financiare dezastruoase, ajungându-se chiar la falimentul celor cu un potențial firav.

Ce nu mai înteleg din această ordonanță, este motivul pentru care, fiind o activitate asimilată celor sezoniere, nu s-a acordat posibilitatea firmelor de a angaja zilieri, mai ales că s-a dorit combaterea muncii la negru. Atunci când te confrunți cu o situație de deficit temporar de personal pe un șantier de construcții, este mult mai simplu să apelezi la un zilier decât să încadrezi un salariat cu contract de muncă, cunoscute fiind greutățile în a recruta și selecta persoana potrivită, de a încheia formalitățile de angajare, înregistrare în Revisal, dificultățile pe care le poți întampina dacă respectiva persoană nu corespunde și vrei să îi desființezi contractul de muncă etc.

În concluzie, dacă nu se vor produce modificări în legislație care să corecteze aceste anomalii, se adeverește tot mai mult zicala că la noi statul îți dă cu o mână, dar îți ia cu cealaltă mână, mult mai lungă și mai lacomă, tot ce ți-a oferit și înca ceva pe deasupra.

Până la adoptarea unor astfel de corecții, ce pârghii are un constructor astfel încât să poată suporta un salt atât de mare al cheltuielilor salariale și al obligațiilor fiscale suplimentare ce decurg din acestea fără să nu aiba nicio facilitate acordată de stat?

Din pacate, sunt doar trei variante: fie își crește productivitatea (ceea ce este foarte dificil în actualele condiții), fie reduce alte cheltuieli indirecte sau generale (la fel de dificil), fie mărește prețurile produselor, procedură cu care deja ne-am obișnuit în toți acești ani de după 1989. Se preconizează o astfel de situație, mai ales că majorarea salariilor activează nu numai la nivelul constructorilor efectivi, cât și la nivelul celor care produc materiale pentru construcții, prețurile ,,umflându-se’’ practic pe principiul ,,bulgărelui de zăpadă’’.

Ceea ce va tempera însă preconizata majorare a prețurilor în construcții va fi, cu siguranță, anunțata înăsprire a condițiilor de acordare a creditelor ipotecare, care se va concretiza într-o reducere automată a cererii pe piață.

Nu pot încheia acest articol fără să amintesc că și această ordonanță de început de an aduce o muncă în plus pentru contabili, constând în a calcula lunar cifra de afaceri în funcție de niște elemente încă necunoscute, de parcă nu erau de ajuns interpretările subiective din sfera activităților de restaurant și catering privind cota de TVA, obligația întocmirii de situații financiare interimare pentru repartizările în avans de dividende, precum și alte probleme apărute în anul 2018.

În fine, cheia pentru revitalizarea sectorului construcții prin atragerea de forță de muncă specializată nu a fost încă găsită, iar măsurile recent adoptate au complicat și mai mult lucrurile, dând de lucru consultanților fiscali în găsirea unor soluții de optimizare financiară, structurală și fiscală a afacerilor respective. Din fericire, noi am găsit astfel de solutii care sa stopeze efectele negative ale ordonantei care a pus practic pe jar lumea constructorilor.

Marcel Vulpoi este Conferențiar universitar doctor la Academia de Studii Economice (ASE) și General Manager al companiei de consultanță Vulpoi&Toader Management (VTM)