Consiliul de Administrație al Băncii Naționale a României a votat astăzi, conform informațiilor Profit.ro, noul regulament privind impunerea unor grade maxime explicite de îndatorare pentru creditele acordate persoanelor fizice, o premieră după anul 2007. Măsura va afecta atât creditele ipotecare, cât și pe cele de consum. UPDATE ora 19.23 Informația a fost confirmată de BNR, care prezintă mai jos impactul.

Înainte de a fi prezentată aici, informația a fost anunțată pe Profit Insider

Profit.ro a anunțat ieri deciziile pregătite.

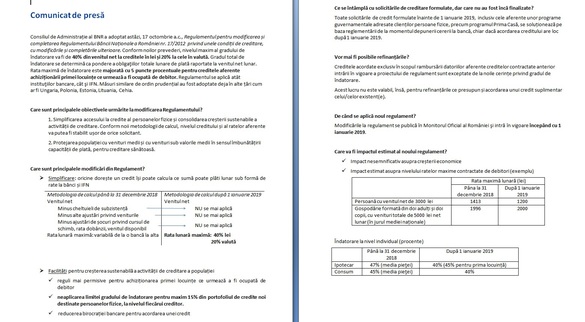

Gradul maxim de îndatorare va fi de 40% pentru creditele în lei și 20% pentru cele în euro, indiferent de destinația creditului, consum sau ipotecar, după cum Profit.ro a anunțat săptămâna trecută. În cazul creditelor ipotecare pentru achiziția unei locuințe, gradul maxim crește cu 5 puncte procentuale în situația în care debitorul nu are sau nu a avut altă locuință proprietate personală. Pragurile nu sunt aplicabile în cazul refinanțărilor.

Băncile și instituțiile financiare nebancare (IFN) pot să depășească această limită pentru debitorii cu venituri mai mari decât salariul mediu pe economie, dar numai pentru credite reprezentând 15% din creditele acordate în trimestrul anterior. Situația creditelor din această categorie se calculează și se raportează trimestrial. Excepția nu se aplică creditelor de peste 250.000 de euro (echivalent în lei).

Pragurile vor fi calculate la veniturile nete ale debitorilor. Într-o formă anterioară discutată de banca centrală, pragurile erau mai ridicate și diferențiate în funcție de destinația creditului: 55% pentru cei care iau un credit cu dobândă fixă în lei pentru un imobil în care urmează să locuiască (respectiv 45% în cazul celor cu dobândă variabilă), dar mai permisivă pentru creditele de consum, a căror grad de îndatorare era limitat la maximum 30% (respectiv 25% pentru cele cu dobândă variabilă). Aceste limite urmau să fie calculate la venitul net, din care erau scoase cheltuielile de subzistență, precum și obligații de plată precum taxele, impozitele și asigurările.

Noul regulament, care modifică regulamentul 17 din 2012 și este discutat în BNR de circa doi ani, va intra în vigoare de la 1 ianuarie 2019.

UPDATE ora 19.23 Informațiile transmise de BNR, cu impactul în viziunea băncii

Banca centrală s-a arătat îngrijorată de creșterea accelerată a creditării pe segmentul persoanelor fizice din ultimii ani, îndeosebi de evoluția gradului de îndatorare a persoanelor fizice cu venituri reduse.

Potrivit ultimului raport privind stabilitatea financiară, persoanele din grupa de venit cea mai joasă aveau un grad de îndatorare de 53%, față de 20% în cazul debitorilor care câștigă peste dublul salariului mediu pe economie. BNR a menționat, în mai multe rapoarte, că un credit imobiliar acordat în condiții prudențiale are un avans de 25% și un grad de îndatorare de 45%.

BNR n-a mai intervenit asupra gradului de îndatorare după 2007

BNR a introdus, pentru prima dată, limitări explicite ale gradului de îndatorare în 2004, de 30% pentru creditele de consum și de 35% pentru cele imobiliare, precum și un nivel minim al avansului pentru creditele imobiliare de 25%. În toamna anului 2005, prevederea a fost extinsă la și la împrumuturile de la IFN, dar gradul de îndatorare a fost ridicat la 40% din venitul disponibil, indiferent de natura creditului. În toamna lui 2006 au fost adăugate și alte cheltuieli care trebuie luate în calcul la determinarea gradului de îndatorare.

După câteva luni, în martie 2007, într-o perioadă în care creditul creștea foarte rapid, BNR a eliminat limitele explicite ale gradului de îndatorare și ale avansului, care urmau să fie stabilite de fiecare bancă în parte, în cadrul normelor de risc, justificând ulterior că măsura a fost necesară ca urmare a aderării la UE. În august 2008, BNR a cerut băncilor să stabilească gradul de îndatorare în funcție de cea mai slabă cotație a leului și cele mai ridicate dobânzi din ultimele 18 luni. La acea dată criza bătea deja la ușă și creditarea trecuse de vârf.

În 2011 au fost introdusă cerința ca băncile să ia în calcul riscul de depreciere severă a monedei naționale pentru creditele de consum în valută, plus obligația debitorilor de a pune garanții de 133% din valoarea sumei împrumutate, ceea ce a făcut, practic, ca împrumuturile de consum în valută să dispară, de facto. Pentru împrumuturile în lei de consum a fost introdusă cerința evaluării bonității după un șoc pe rata dobânzii și pe scăderea veniturilor.

Pentru împrumuturile ipotecare a fost introdusă cerința unui avans minim, de 15% la lei și 20% la euro (cu excepția programului cu garanții de stat Prima Casă).