Ministerul Finanțelor a acceptat o singură propunere relativ importantă dintre cele făcute de bănci în discuțiile privind modificarea taxei pe activele bancare introdusă prin OUG 114/2018, anume eliminarea penalităților în cazul scăderii creditării și/sau a creșterii marjei nete, au declarat pentru Profit.ro surse din piață. Solicitări de un impact mai ridicat, precum limitarea taxei la un nivel egal cu cel al impozitului pe profit sau păstrarea referințelor ROBOR în cazul contractelor în lei în derulare, nu fuseseră acceptate de Finanțe la finalul discuției.

Băncile s-au întâlnit de trei ori cu Finanțele să discute pe tema taxei bancare. Prima oară, la finele lunii februarie, li s-a cerut observații. A urmat apoi o perioadă de tăcere din partea Guvernului, până în această săptămână. Miercuri, bancherilor le-a fost pus în față draftul de modificare a OUG 114. Ministerul le-a cerut iar observații, însă doar două au fost acceptate la întâlnirea de vineri, ultima pe acest subiect, potrivit surselor Profit.ro.

Taxa ar urma să fie redusă de la 1,2% pe an din activele financiare la 0,2% pentru băncile cu o cotă de piață de sub 1% și la 0,4% pentru cele cu o cotă de piață de peste 1%, la ultimele fiind concentrate aproape toate activele din sistem.

La un nivel de taxare al activelor de 0,4%, taxa ar fi printre cele mai ridicate din Europa, la un nivel similar celui din Polonia. Totodată, este și aproape de media rentabilității activelor din ultimii 10 ani - doar în ultimii trei ani profitabilitatea sectorului bancar s-a îmbunătățit la 1,2-1,6%.

Băncile solicitaseră ca nivelul taxei să nu depășească pe cel al impozitului pe profit de 16%, ceea ce ar fi reprezentat, practic, o taxarea a profitului cu maximum 32%. În varianta amendată a OUG băncile profitabile vor putea fi puse în situația în care să vireze întreg profitul către stat, care nu le va trimite, însă, pe pierdere, taxa fiind limitată la 100% din profit. Totodată, băncile pe pierdere nu vor plăti taxa.

Bancherii au solicitat și ca birul să fie calculat și plătit anual, nu semestrial, unul dintre motive fiind costurile operaționale ridicate cu raportările fiscale multianuale, însă propunerea a fost respinsă, potrivit surselor Profit.ro. În situația curentă, taxa va fi plătită integral la finele primului semestru, eventualele ajustări de datorii sau rambursări de la Fisc urmând să se facă după finele anului. Astfel, băncile vor fi chemate de două ori pe an să dea raportul.

Din baza de calcul a taxei vor fi excluse active precum: numerarul, soldurile de numerar la banca centrală, creditele neperformante nete de provizioane, titlurile de stat și creditele acordate administrației publice, creditele cu garanții guvernamentale (în principal Prima Casă), creditele și depozitele interbancare. Totodată, la solicitarea băncilor au fost scoase din bază taxabilă și banii din operațiuni repo și reverse-repo.

Chiar dacă baza de calcul scade la jumătate, în fapt va fi taxată doar creditarea privată, ceea ce se bate cap în cap cu intenția declarată a Guvernului de a crește intermedierea financiară în România, aflată la cel mai redus nivel din Uniunea Europeană. Băncile, dar și BNR, solicitaseră să fie excluse suplimentar din baza impozabilă măcar creditele acordate companiilor, pentru a nu fi influențată negativ finanțarea întreprinderilor mici și mijlocii.

Țintă de la Guvern pentru creșterea creditării și scăderea marjelor

Taxa pe fiecare bancă poate scădea cu jumătate în cazul în care soldul creditelor crește peste o anumită țintă, stabilită anual de Guvern prin hotărâre, la propunerea Ministerului Finanțelor, cu recomandarea Comitetului Național pentru Supraveghere Macroprudențială (din care face parte și BNR, alături de Finanțe, dar vorbim doar de o recomandare). Ținta pentru 2018 de creștere a creditării este de 8% (aproape egală cu creșterea medie a creditării pe 2017).

Dacă dinamica creditării este mai redusă, atunci cota de impozitare scade cu mai puțin, după formula: (creșterea soldului creditelor / ținta de creștere a creditării) * 50%. Astfel, spre exemplu, la o creștere a creditului cu 6%, taxa de 0,4% s-ar reduce cu 37,5% la 0,25% pe an.

Același sistem de reducere a taxei cu jumătate se aplică și în cazul în care marja de dobândă scade cu un anumit procent sau sub o anumită țintă, stabilită de Guvern. Marja este calculată ca diferență între dobânda ponderată la credite și cea la depozite (în lei), iar ținta de scădere pentru 2018 este 8% (spre exemplu de la 5 la 4,6 puncte procentuale), respectiv dacă este sub 4 puncte procentuale.

Similar ca în cazul bonificației pentru creșterea creditului, și în acest caz se aplică un anumit procent de reducere a taxei în cazul în care marja scade cu mai puțin decât ținta pusă de la Guvern, după formula: (diminuarea marjei de dobândă / ținta de diminuare a marjei de dobândă) * 50%.

Teoretic, băncile ar putea ajunge în situația în care să nu mai plătească nicio taxă, dacă îndeplinesc simultan condițiile de mai sus, însă acest lucru este dificil de făcut, mai ales în privința marjei de dobândă, care reprezintă, în fapt, venitul operațional principal al băncilor. Cu alte cuvinte, băncile ar trebui să renunțe la un venit (prin ieftinirea creditelor și/sau creșterea dobânzilor la depozite) doar ca să nu plătească o taxă, lucru greu de justificat în termeni de business.

Mai mult, impactul în dinamică al reducerii marjei ar fi relativ redus asupra stocului, astfel că trebuie să treacă mult timp până la a ajunge la ținta propusă de guvern, chiar dacă băncile și-ar propune să funcționeze cu marje mai mici.

Totodată, băncile operează cu modele diferite – cele care au multe credite ipotecare în stoc au o marjă netă mai mică decât cele care se concentrează pe credite de consum sau carduri de credit.

Ministerul Finanțelor formulase și un sistem de penalizare al băncilor care reduc soldul creditelor sau cresc marjele, calculat după formula: procentul de diminuare, respectiv cel de creștere al marjei * 50%. Procentul rezultat s-ar fi adăugat taxei – spre exemplu, la o diminuare a creditului de 10%, taxa ar fi crescut cu 5% la 0,42% (+0,02 puncte procentuale).

La solicitarea băncilor, acesta a fost singurul aspect relativ important modificat – îndepărtarea penalizărilor -, față de draftul care le-a fost prezentat miercuri.

Impactul taxei ar urma să scadă de la circa 5,4 miliarde de lei, cât calculase anterior BNR, la circa 1 miliard de lei. Ministrul Finanțelor preciza astăzi că impactul va fi de sub 1 miliard.

ROBOR din contracte nu mai e ROBOR

Al doilea punct important al ordonanței ar modifica OUG 50/2010 privind creditele pentru consumatori și OUG 52/2016 privind creditele ipotecare și schimă articolele referitoare la modul de calcul al dobânzilor variabile în lei. Astfel, pentru creditele în valută, rămâne obligația de raportare la EURIBOR/LIBOR, însă pentru cele în lei dispare cea privind raportarea la ROBOR.

Creditele în monedă națională se vor raporta la un indice de referință calculat exclusiv pe baza cotațiilor interbancare la o anumită perioadă, publicat de BNR, care reprezintă media ponderată a ratelor de dobândă cu volumele tranzacțiilor de pe piața interbancară. Acest indice de referință se calculează la finalul fiecărui trimestru, ca medie aritmetică a ratelor zilnice, urmând a se aplica de fiecare bancă pentru trimestrul următor.

Chiar dacă ministrul Eugen Teodorovici a zis, în mai multe rânduri, că se modifică modul de calcul al ROBOR, în fapt se schimbă referința – de altfel, Guvernul nici nu are cum să schimbe felul în care se calculează ROBOR, pentru că acest indicator e reglementat de BNR.

Vor plăti românii rate mai mici?

Ce înseamnă acest lucru? Că raportarea la ROBOR – adică la dobânda la depozitele plasate, stabilită în procedura de fixing la ora 11 în fiecare zi, pe baza cotațiilor oferite de panelul de 10 bănci – dispare din contractele cu persoanele fizice consumatori, fiind înlocuită de dobânda medie interbancară – media efectivă a tranzacțiilor realizate de toate instituțiile de credit.

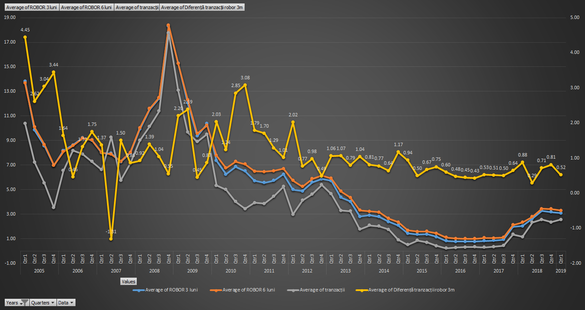

Băncile au utilizat în special referințele ROBOR la 3 și 6 luni în contractele de credit, adică scadențe mai lungi, care includ o componentă de timp, de inflație și de așteptări privind politica monetară, iar tranzacțiile efective se realizează pe scadențe mult mai scurte, în principal overnight, astfel că există o diferență între cele două referințe.

Mai mult, ROBOR e un indicator pentru prețul cerut (ASK) în timp ce tranzacțiile în piață se fac între BID și ASK.

Astfel, chiar dacă, istoric, rata de dobândă purtată de noul indicator de referință este sub ROBOR la 3 și 6 luni, acest lucru nu înseamnă că debitorii vor beneficia și de o reducere a ratelor lunare.

Guvernul intenționează să oblige băncile să modifice și contractele în derulare, în termen de 90 de zile de la intrarea în vigoare a ordonanței, însă din modificare trebuie să rezulte aceeași valoare a ratei creditelor. Adică dobânzile contractuale curente vor fi menținute și vor fi crescute marjele.

Modificarea adusă de Guvern nu face, astfel, decât să genereze costuri birocratice pentru bănci, care trebuie să emită noi acte adiționale și să trimită scrisori către clienți. Dacă debitorii nu vor semna, actele adiționale vor fi considerate acceptate tacit. Singurul scenariu în care ratele ar scădea ca urmare a modificării legislației ar fi acela în care băncile ar accepta să reducă dobânzile contractuale, deci sumele pe care le încasează de la clienții în portofoliu.

Bancherii solicitaseră ca Finanțele să renunțe la modificarea contractelor existente, însă acest lucru nu a fost acceptat în timpul discuțiilor și declarațiile ulterioare ale ministrului Teodorovici indicau că nici nu va fi însușit de Guvern.

Nu este exclus ca unele dintre propunerile băncilor să se regăsească în textul de ordonanței de modificare a OUG 114/2018. Până la ora publicării acestui material, Finanțele nu publicaseră în dezbatere publică draftul noii ordonanțe.

Există și scenarii în care trecerea de la ROBOR la tranzacțiile efective ar putea avea efecte nefavorabile asupra consumatorilor. Fiind vorba de o compensare a marjei, atunci este important ca trecerea la noul indicator să se facă într-un moment în care diferența dintre tranzacțiile din piață și cea la ROBOR 3 și 6 luni să fie cât mai mică.

Spre exemplu, dacă în trimestrul 4 din 2010, trecea un credit cu o marjă de 3% de la ROBOR la 3 luni (6,51%), deci o dobândă curentă de 9,51%, la media tranzacțiilor (3,43%), atunci marja creștea la 6,08%. În T4 2012, rata curentă a creditului ar fi ajuns la 8,87%, dacă se păstra referința ROBOR 3M (aflată la 5,87%), față de o dobândă curentă de 11,46%, dacă ar fi fost utilizată noua marjă raportată la dobânda medie interbancară (5,38%).

Invers, dacă în T2 2018 se trecea un credit cu o dobândă curentă de 5,63% (marjă de 3 pp + 2,63% ROBOR 3M), la indicatorul mediu al tranzacțiilor (2,34%), ar fi rezultat o nouă marjă de 3,29%. În T4 2018 am fi avut o dobândă de 6,17%, în condițiile indexării creditului la ROBOR 3M și de 5,65% în cazul indexării la tranzacțiile medii din piață.