Solvabilitatea băncilor locale a scăzut cu jumătate de punct procentual în iunie față de mai, potrivit datelor publicate de Banca Națională a României. Bancherii declarau în lunile anterioare că intrarea în vigoare a Legii privind darea în plată va crește necesarul de capital al băncilor. Executivii locali întorc însă acționarilor de două ori mai mulți bani decât anul trecut.

Rata fondurilor proprii totale, fostul indicator de solvabilitate, a scăzut la 19,1% în iunie, de la 19,52% în martie. Sunt primele date publicate de BNR referitor la solvabilitate după ce Legea privind darea în plată, aspru criticată de bancheri, a intrat în vigoare pe 13 mai.

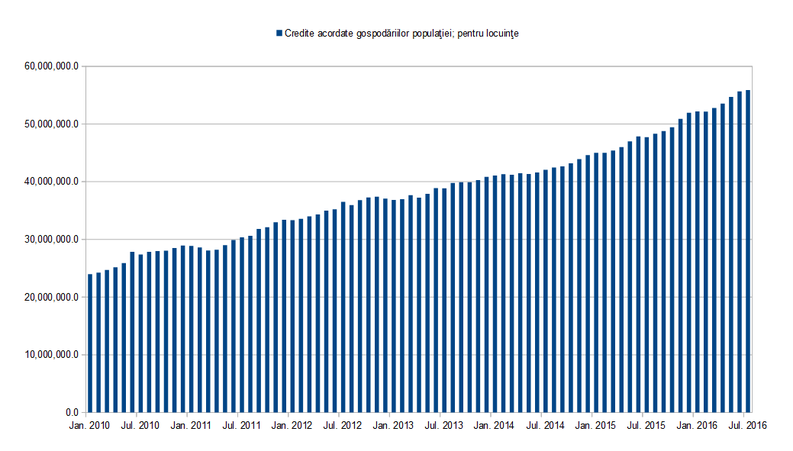

CITEȘTE ȘI Creditul pentru locuințe a crescut în iulie, însă ritmul a încetinit la un sfert față de iunie

CITEȘTE ȘI Creditul pentru locuințe a crescut în iulie, însă ritmul a încetinit la un sfert față de iunie Băncile au fost nevoite să-și calculeze necesarul de capital suplimentar pentru riscul aferent debitorilor care ar putea beneficia de lege ca să nu-și mai ramburseze integral datoria, declara prim-viceguvernatorul Florin Georgescu la jumătatea lunii iunie. Notificările primite de la clienții care vor să transfere casa băncii pentru a închide datoria atrag provizionare suplimentară, adăuga Georgescu.

Sergiu Oprescu, președintele al Alpha Bank și a Asociației Române a Băncilor, declara luna trecută că solvabilitatea băncilor a scăzut ca urmare a implementării Legii, în condițiile în care același portofoliu de credite ipotecare are acum o cerință mult mai ridicată de capital.

Rata fondurilor proprii de nivel 1 (capitalul de bază) a scăzut de la 17,16% la 16,77% în același interval.

CITEȘTE ȘI Parlamentul și Guvernul scot din sertare proiecte care pot schimba semnificativ peisajul bancar local

CITEȘTE ȘI Parlamentul și Guvernul scot din sertare proiecte care pot schimba semnificativ peisajul bancar local Chiar dacă sunt în scădere în iunie, indicatorii privind capitalul băncilor sunt considerabil peste nivelul minim legal de 8%. Față de aceeași lună a anului trecut, indicatorii arată chiar mai bine cu câte un punct procentual fiecare, în condițiile în care băncile au rezolvat și o parte din portofoliul de credite neperformante.

Rata neperformantelor a scăzut în iunie cu 1,1 puncte procentuale, la 11,3% - cea mai puternică scădere lunară din acest an. Față de jumătatea lui 2015 rata neperformantelor a scăzut cu aproape cinci puncte procentuale.

Aceste evoluții vin în contextul în care băncile și-au dublata rata de rentabilitate a capitalului (ROE) față de iunie 2015 la 12,28% - cel mai bun indicator de după criză. Față de luna martie creșterea e de circa 0,6 puncte procentuale.

Și rentabilitatea activelor (ROA) e de două ori mai bună față de anul trecut la 1,27%.

Dacă mențin ritmul, bancherii ar putea întrece performanțele de invidiat din anii 2007-2008, când capitalul bancar întoarcea acționarilor rate de 15-20%.

Bancherii se tem, însă, de posibilitatea ca autoritățile să le strice planurile cu noi legi similare cu cea a dării în plată, în condițiile în care există mai multe proiecte care intră în dezbatere în perioada următoare, înainte de alegerile parlamentare.