Proiectele de lege care limitează dobânzile la credite, sumele ce pot fi cerute de recuperatori și care elimină calitatea de titlu executoriu al contractelor, inițiate de senatorul Daniel Zamfir, vor genera efecte negative la nivelul economiei, potrivit unui studiu de impact realizat de KPMG la comanda băncilor.

Băncile vor mări costurile creditelor și vor restrânge oferta de împrumuturi, iar pe de altă parte vor acumula credite neperformante ca urmare a restricțiilor impuse, ceea ce va afecta creșterea economică și riscul de țară, arată studiul.

Proiectele din Parlament ale senatorului PNL Daniel Zamfir au venit fără studiu de impact, deși legea cere o astfel de estimare, ceea ce reprezintă mai degrabă o regulă pentru majoritatea proiectelor parlamentare decât o excepție. Așa că bancherii au comandat propriul studiu de impact, care a fost realizat în luna februarie de către KPMG, una dintre firmele de consultanță din Big 4.

Obiectivul declarat al studiului este de a analiza și prezenta impactul direct și indirect din punct de vedere economic și financiar asupra consumatorilor și economiei al „pachetului” de inițiative legislative care vizează: limitarea dobânzilor în raporturile juridice dintre consumatori și profesioniști, limitarea valorii recuperabile în urma cesionării creanțelor consumatorilor la dublul sumei plătite de cesionar și garanțiile accesorii încheiate cu consumatorii și eliminarea caracterului de titlu executoriu pentru contractele de credit.

Primele două proiecte au trecut deja de Senat și au ajuns la Camera Deputaților, în timp ce pentru ultimul termenul de dezbatere în prima cameră a fost extins până la finele lunii februarie.

KPMG: Mai multe credite neperformante, mai puține credite în general, economia suferă

Cele trei proiecte, dacă ar intra în vigoare, vor avea un impact cumulat negativ la nivelul economiei, potrivit studiului.

Astfel, acestea vor duce la creșterea creditelor neperformante la nivelul băncilor, la creșterea costurilor interne și la reducerea profitabilității și fondurilor disponibile pentru creditare ale băncilor, cu efect asupra înăspririi condițiilor de creditare, a scumpirii creditelor pe segmentele neplafonate și, în cele din urmă, la reducerea creditării.

Pentru consumatori, studiu estimează o alterarea a comportamentului de plată, cu efect asupra reducerii accesului la creditare, care mai departe duce la reducerea consumului (achiziții de locuințe, bunuri de folosință îndelungată și de larg consum) și a avuției nete, efectele cumulate fiind de „adâncire a diferențelor dintre clasele sociale”.

„Astfel, pot fi generate efecte în lanț asupra întregii economii, respectiv reducerea veniturilor agenților economici cu impact asupra stabilității acestora pe termen mediu și lung, încetinirea creșterii economice și reducerea încasărilor la bugetul de stat”, arată studiul, care menționează și o posibilă creștere a riscului de țară în condițiile creșterii ratei creditelor neperformante.

Faptul că inițiativele legislative nu se bazează pe analize de impact generează incertitudini în mediul economic, potrivit autorilor.

„Astfel de măsuri transmit un semnal negativ către comunitatea de afaceri și investitori și pot afecta planurile investitorilor pe termen lung”, arată sursa citată.

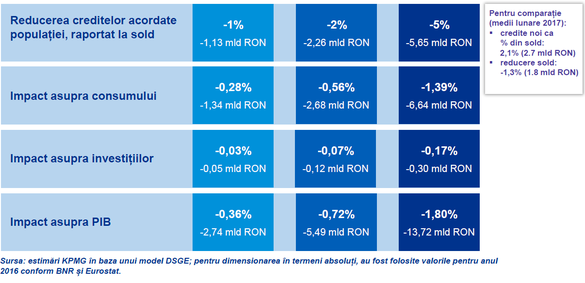

Potrivit estimărilor KPMG, reducerea creditului către populație ar avea efecte adverse asupra economiei.

La o reducere a creditării cu 1% (-1,13 miliarde de lei), consumul scade cu 0,28% (-1,34 miliarde de lei) și impactul asupra PIB este de -0,36% (-2,74 miliarde de lei).

Dacă creditul către persoane fizice scade cu 5% (-5,65 miliarde de lei), atunci consumul scade cu 1,39% (-6,64 miliarde de lei), investițiile încep și ele să fie afectate ușor (-0,17% sau -0,3 miliarde de lei), în timp ce impactul asupra PIB este de -1,8% (-13,72 miliarde de lei).

Mai multe detalii despre estimările privind impactul economic sunt prezentate spre finalul articolului.

Analiza nu oferă interpretări juridice și privește doar impactul din perspectiva sistemului bancar, fără a include instituțiile financiare nebancare, ce ar fi, de altfel, și cele mai afectate de o potențială plafonare a dobânzilor la creditele de consum.

Cum a ajuns KPMG la aceste concluzii

Firma a analizat individual impactul fiecărei inițiative legislative. Prezentăm mai jos concluziile:

Plafonul de dobândă

Propunerea legislativă pentru modificarea și completarea OG 13/2011 privind dobânda legală remuneratorie și penalizatoare vizează, în principal, limitarea costurilor plătibile (DAE) conform contractului de către consumator la de 2,5 ori dobânda legală (egală cu dobânda cheie a BNR, de 2,25% în prezent, deci o limită curentă de 5,63%) pentru creditele cu garanții imobiliare și la 18% pentru creditele de consum).

În prezent nu există limită de dobândă în contractele de credit încheiate între firme și persoanele fizice. Potrivit proiectului, însă, limitele s-ar aplica și contractelor în derulare.

Senatorul liberal Daniel Zamfir, care a fost și inițiatorul Legii privind darea în plată, consideră că românii plătesc dobânzi prea mari în comparație cu statele din UE și că băncile obțin astfel un profit nemeritat, iar că în unele cazuri instituțiile financiare nebancare practică "cămătăria" prin dobânzile exorbitante cerute de la debitori.

Sistemul de plafonare propus votat în Senat ar face ca la o dobândă ridicată a BNR plafonul să își piardă relevanța față de media din piață, în timp ce la o dobândă cheie mică să devină prea restrictiv, iar activitatea de creditare să devină neprofitabilă, chiar nefezabilă dacă dobânda cheie ajunge la un nivel subunitar, consideră autorii studiului.

KMPG arată că dobânzile percepute de primele cinci bănci din România pentru creditele ipotecare în afara programului Prima Casă sunt între 5,01 și 6,66%, față de plafonul ipotetic de 5,63%.

Consumatorii care au contracte de credit în derulare ale căror rate de dobândă sunt peste plafon vor beneficia de o reducere a costurilor și implicit o creștere a resurselor disponibile pentru consum și economisire, arată studiul.

Pe de altă parte, consumatorii s-ar putea confrunta cu o limitare a gamei de servicii financiare oferite de instituțiile de credit, inclusiv prin încetarea contractelor cu perioadă nedeterminată (carduri de credit, overdraft) la inițiativa băncilor și prin anularea facilităților de tipul perioadei de grație la plata dobânzilor sau a sistemului de plată în rate cu dobândă 0.

Menționăm că multe dintre bănci percep rate de dobândă mai mari de 18% la cardurile de credit, iar OUG 50/2010 permite băncilor să închidă contractele de credit cu perioadă nedeterminată dacă doresc acest lucru, prin notificarea debitorilor cu două luni înainte.

Băncile ar putea să și retragă de pe piață anumite produse de creditare care nu rentează în condițiile noului plafon și chiar să renunțe complet la afacerea de creditare a persoanelor fizice, dacă activitatea se reduce substanțial și costurile nu sunt acoperite, mai arată studiul.

Un alt efect ar putea fi reorientarea debitorilor spre creditele în valută, însă autorii studiului menționează că este neclar cum se va aplica plafonul de dobândă la acest tip de împrumuturi, având în vedere forma curentă.

„Plafonarea ratei de dobândă poate avea ca efect limitarea accesului la creditare pentru o categorie de consumatori considerați a avea un risc mai ridicat, în cazul acestora costurile estimate ale instituțiilor de credit putând depăși nivelul plafonului”, arată studiul.

Astfel, unii consumatori considerați prea riscanți de către bănci vor trebui să se îndrepte spre alte soluții de creditare sau să renunțe la cheltuielile planificate, în timp ce cei eligibili ar putea suporta costuri suplimentare, arată studiul, probabil ca un efect al împingerii de către bănci a ratelor de dobândă spre limita plafonului.

Faptul că și alte state din UE utilizează plafoane de dobândă a fost unul dintre argumentele cu care senatorul Daniel Zamfir și-a susținut proiectul, astfel că România n-ar inova și nici n-ar ieși din normă la acest capitol.

Studiul menționează că în circa jumătate dintre țările europene există limitări de dobândă și prezintă câteva exemple (vezi aici un articol Profit.ro pe această temă), cu mențiunea că cele mai multe state au plafoane bazate pe media dobânzilor din piață, în multe cazuri diferențiate pe diverse criterii, cum ar fi tipul de produs bancar.

Cesiunea creanțelor

Propunerea legislativă pentru modificarea OUG 50/2010 privind contractele de credit pentru consumatori vizează limitarea valorii pe care cesionarul unei creanțe o poate recupera de la consumator la maximum dublul sumei plătite de acesta pentru a cumpăra creanța de la cedent, potrivit formei adoptate de Senat.

Modificarea legislației nu numai că ar reduce datoriile celor care au fost vânduți recuperatorilor de creanțe, dar ar da și dreptul rău-platnicilor să răscumpere la de două ori prețul de transfer creanța și să se elibereze de datorii, inclusiv cu eliberarea de sarcini bunurilor ipotecate/gajate.

Debitorii cu lichidități vor beneficia, astfel, de o iertare de datorie, indiferent de situația lor economică și socială, arată studiul.

„Iertarea de datorie se transpune într-o pierdere pentru cumpărătorii de creanțe neperformante, care nu vom mai achiziționa astfel de creanțe. Astfel, instituțiile de credit vor menține creanțele neperformante ale consumatorilor în gestiunea proprie, urmărind în continuare recuperarea acestora, fără ca debitorii să fie absolviți de plata sumelor datorate”, potrivit sursei citate.

Băncile ar acumula astfel credite neperformante. KMPG calculează că vânzarea de portofolii de astfel de împrumuturi retail a contribuit semnificativ la reducerea ratei creditelor neperformante, cu un impact de circa 4 miliarde de lei sau 3 puncte procentuale în intervalul 2014-2017. Fără aceste vânzări, rata neperformantelor ar fi fost de 11% în septembrie 2017, față de nivelul de 8%.

Studiul pledează pentru continuarea procesului de reducere a acestei rate, în condițiile în care la un nivel de 3% ar putea genera pentru instituțiile de credit capital suplimentar de 6,3 miliarde lei, care ar putea susține un volum de credite suplimentar de 47 miliarde lei (5,6% din produsul intern brut).

Pentru a evita să acumuleze credite neperformante, unele bănci ar putea oferi consumatorilor condiții de rambursare a creditelor mai favorabile, „nejustificate de situația financiară a acestora”.

Titlurile executorii

Propunerea legislativă pentru modificarea OG 51/1997 privind operațiunile de leasing și societățile de leasing precum și a OUG nr. 99/2006 privind instituțiile de credit și adecvarea capitalului vizează eliminarea caracterului de titlu executoriu pentru contractele de leasing/de credit încheiate cu consumatorii, precum și pentru contractele de garanție aferente acestora și limitarea penalităților și a altor obligații de plată în cazul rezilierii contractului de creditare/leasing.

Autorul proiectului motivează că astfel instanțele vor verifica contractele privind existența clauzelor abuzive înainte ca creditorii să poată începe executarea silită.

Anii de după declanșarea crizei economice au arătat că multe dintre băncile din piață au utilizat astfel de clauze care au umflat artificial costul creditelor și, în cazul celor care nu au mai putut plăti ratele, valoarea creanțelor rezultate, dacă analizăm la deciziile instanțelor din litigiile ulterioare.

Consultanții de la KPMG susțin, însă, că debitorii au la îndemână alte soluții pentru a verifica legalitatea contractelor – fie procese începute înainte de executarea silită, fie contestații la executare, care sunt scutite de taxa de timbru.

Eliminarea caracterului de titlu executoriu ar însemna că toate cererile privind obținerea titlului să se mute în instanță, care va stabili dacă datoria este certă, lichidă și exigibilă.

„Aceste litigii ar putea depăși ca durată 3 ani”, estimează KPMG, care adaugă că în situațiile în care vor fi descoperite clauze abuzive va fi modificat doar nivelul sumei datorate și nu va fi anulată în totalitate obligația de plată.

Mai mult, KPMG avansează sume exorbitante pentru costul acestor litigii pentru consumator: la un credit de 75.000 de lei, consumatorul ar ajunge să plătească peste 20.000 de lei, incluzând taxa de timbru și onorariile avocaților pentru ambele părți într-un dosar care trece prin fond, apel și recurs.

Calculul se bazează pe faptul că Baroul va impune sume minime în piața avocaturii, calculate ca procent din suma supusă judecății. Decizia UNBR în această privință a fost, însă, amânată la finele anului trecut.

Cu o procedură atât de îndelungată, băncile ar acumula credite neperformante.

„Unii consumatori ar putea beneficia de condiții de rambursare mai favorabile în cazul în care anumite instituții de credit ar fi nevoite să facă concesii suplimentare, nejustificate de situația financiară a acestora, pentru a evita efectele negative ale extinderii perioadei de recuperare”, arată studiul.

Pe de altă parte, alți potențiali clienți ar putea să plătească mai mult dacă vor un credit de la bancă, având în vedere că instituția de credit va includ costurile suplimentare în cel al împrumuturilor, în timp ce alții nu vor mai avea acces deloc la împrumuturi, consideră KPMG.

Autorul menționează că băncile ar putea s recurgă la soluții alternative de asigurare a caracterului de titlu executoriu al contractelor de credit, fără să le prezinte, costurile directe aferente urmând să fie suportate de consumator.

Impactul scăderii creditării asupra economiei

KPMG susține că inițiativele legislative vor duce la o posibilă scădere a creditării, însă nu oferă și o previziune cu cât va scădea creditarea.

Pe de altă parte, a fost efectuată o estimare a impactului scăderii creditării asupra economiei cu diferite procente, utilizând un model macroeconomic DSGE (dynamic stochastic general equilibrium).

Analiza arată că o scădere a creditării duce la o scădere a consumului cu aproape 20% peste volumul creditului care dispare, ceea ce, la final, duce la un impact asupra volumului care dispare din produsul intern brut de peste 2 ori a soldului creditului acordat populației care dispare.

Fără a intra în detalii, estimările econometrice trebuie privite cu precauție, nu doar în acest caz, ci în general. În funcție de modelul folosit, rezultatele pot fi foarte diferite și pot exista o serie de reacții care nu sunt anticipate la nivelul economiei – spre exemplu, răspunsul menajelor la o presupusă scădere a serviciului datoriei, care duce imediat la o creștere a venitului disponibil ce poate merge mai departe în consum sau în economisire (sau chiar reducerea suplimentară a datoriilor); sau răspunsul agenților economici la șocul apărut, care poate varia în amplitudine.

Totodată, o astfel de analiză se construiește pe condițiile anterioare și curente în evaluarea răspunsului viitor la șocul previzionat. Trebuie luat, însă, în calcul că pentru o parte din credite, cele ipotecare, modificarea ratei de dobândă a BNR duce la o fluctuație se aplică în efect de pârghie de 2,5 la nivelul plafonului din piață – spre exemplu, o creștere de 1 pp a dobânzii cheie crește maximul dobânzii ce poate fi percepută cu 2,5 puncte procentuale, ceea ce poate poate face irelevant plafonul în majoritatea situațiilor, în timp ce o evoluție inversă a dobânzii cheie poate duce la constrângere mai mare a plafonului.

KPMG susține că plafonul acționează asupra restrângerii creditării în special prin restrângerea ofertei băncilor.

În această situație, la prima vedere plafonul pare un instrument ciclic, crescând oferta printr-o limită mai ridicată a plafonului în situațiile în care BNR crește dobânda – lucru care se întâmplă, ca regulă, în faza de creștere economică -, și reducând oferta când dobânda cheie scade – tot ca regulă, în situațiile de recul economic. Însă și această ipoteză are limitările ei în realitate, pentru că BNR nu acționează tot timpul în sensul teoriei economice, exemplu fiind ultimii doi ani, când în creștere economică susținută dobânzile au rămas nemodificate, pe fondul inflației scăzute, fiind majorate abia în 2018.

Pe de altă parte, atunci când dobânda crește, și numărul clienților eligibili scade, pentru că aceștia trebuie să susțină un serviciu al datoriei mai ridicat, deci scade cererea, ceea ce acționează anti-ciclic.

Nu trebuie uitat că, până la urmă, creditul este dirijat de la nivel central și în prezent, cu sau fără inițiativele lui Zamfir.

Cea mai mare pârghie de intervenție este cea a BNR, care are pârghiile necesare de a pune în mișcare sau de a opri banii în economie prin intermediul creditului, iar în momentul de față a intrat în faza de restricție, chiar dacă e una gentilă.

Totodată, BNR consideră că creditul acordat persoanelor fizice a crescut prea rapid în ultima perioadă și discută limitarea gradului de îndatorare, lucru ce va duce exact la scăderea creditării potențiale. În acest caz analiza KPMG are aceeași valoare.