Restricțiile aplicate anul acesta de Guvern la impozitarea în regim de microîntreprindere, cum ar fi o impozitare mai ridicată pentru unele activități, limitarea la 1 a numărului de microîntreprinderi în care un actionar poate deține peste 25% și stabilirea plafonului de 500.000 de euro în cazul întreprinderilor legate, au determinat o scădere puternică, cu 81.982 (16,5%), a numărului de firme active care încă aplică acest regim de impozitare, potrivit calculelor Profit.ro pe baza datelor primite de la ANAF și Ministerul Finanțelor. Astfel, la începutul lunii mai, numărul de microîntreprinderi active era de 413.466 firme, în scădere de la 495.448 în decembrie. O nouă scădere, deși nu e clar de ce amploare, poate fi înregistrată ca urmare a condiționarii regimului de micro de depunerea situațiilor financiare anuale.

Un număr mai mic de microîntreprinderi a fost înregistrat doar la finalul anului 2012.

Guvernul a adus anul acesta o serie de clarificări în ce privește unele restricții impuse microîntreprinderilor (referitor la înreprinderile legate), motiv pentru care a fost necesară amânarea termenului pentru depunerea Declarației 700 (pentru ieșirea din sistemul de impozitare al microîntreprinderilor) la data de 15 aprilie 2024, în loc de 31 martie în mod obișnuit. Situația ulterioară datei de 15 aprilie reflectă impactul restricțiilor introduse de anul acesta.

Numărul total de microîntreprinderi (inclusiv firmele inactive) a coborât cu 73.389, de la 692.440 la finele anului trecut la 619.051 pe data de 22 aprilie (data pentru care ANAF a furnizat Profit.ro datele).

Este important de precizat că scăderea cu 81.982 a numărului de microîntreprinderi active (sau cu 73.389 a numărului total de microîntrteprinderi) nu înseamnă că absolut toate aceste firme au fost închise. Situația din anii precedenți arată că o parte semnificativă a microîntreprinderilor care pierd acest regim favorabil de impozitare își continuă activitatea ca plătitori de impozit pe profit.

Nemulțumirile Comisiei Europene

Deși scăderea cu peste 80.000 a numărului de micro active este una de amploare, cel mai probabil nu este suficientă pentru a mulțumi Comisia Europeană.

Reprezentanții Comisiei s-au aflat în martie la București pentru discuții legate de implementarea PNRR, unul dintre jaloanele neîndeplinite care au ridicat cele mai mari probleme fiind cel referitor la reducerea ariei de aplicabilitate a regimului micro. Comisia a considerat că măsurile luate de Guvern nu sunt suficiente pentru a determina o reducere suficientă a numărului de micro.

Guvernul va trebui acum să negocieze cu CE un nou program de măsuri pentru reducerea deficitului bugetar (conform noului cadru care a intrat în vigoare din acest an). România intră în aceste negocieri de pe o poziție foarte slabă, cu un deficit (în termeni ESA) de 6,6% din PIB în 2023, în creștere de la 6,3% în 2022, deși ar fi trebuit să scadă.

Evoluția numărului de microîntreprinderi (active+inactive)

| An | Numărul total de contribuabili plătitori de impozit pe veniturile microîntreprinderilor |

|---|---|

| 2024 (22 aprilie) | 619.051 |

| 2023 (31 decembrie) | 692.440 |

| 2022 (31 decembrie) | 1.145.590 |

Evoluția numărului de microîntreprinderi active

(În categoria Contribuabililor activi nu au fost incluși contribuabilii inactivi fiscal și contribuabilii care și-au suspendat activitatea la Registrul Comerțului)

| An | Total contribuabili activi plătitori de impozit pe veniturile microîntreprinderilor (la 31 decembrie, cu excepția anului 2024) |

|---|---|

| 2024 (6 mai) | 413.466 |

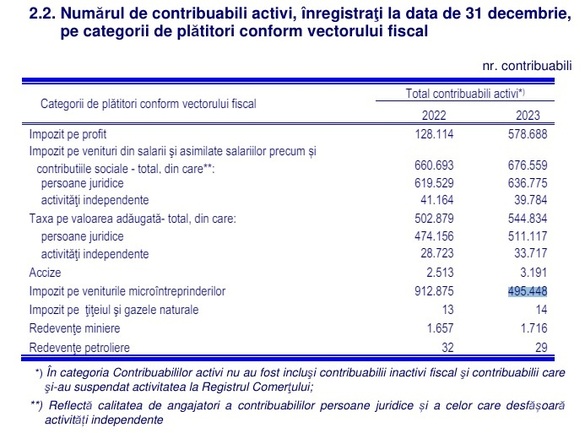

| 2023 | 495.448 |

| 2022 | 912.875 |

| 2021 | 861.235 |

| 2020 | 801.377 |

| 2019 | 763.409 |

| 2018 | 718.767 |

| 2017 | 638.399 |

| 2016 | 494.993 |

| 2015 | 494.748 |

| 2014 | 449.628 |

| 2013 | 435.869 |

| 2012 | 69.081 |

| 2011 | 58.226 |

| 2010 | * |

| 2009 | 186.630 |

(*în 2010 nu s-a aplicat regimul de impozitare pentru microîntreprinderi. Acesta a fost reglementat inițial doar pentru anii 2007-2009. Regimul micro a fost reintrodus din 2011)

Situație contribuabili activi la final de 2023

Impozitul pe veniturile microîntreprinderilor

(schimbări aduse prin OUG 115/2023)

A fost modificată una dintre condițiile pentru încadrarea unei persoane juridice române ca microîntreprindere, în sensul că persoana juridică română respectivă trebuie să aibă asociați/acționari care dețin, în mod direct sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot și să fie singura microîntreprindere stabilită de către asociați/acționari. Condiția anterioară prevedea ca persoana juridică română să aibă asociați/acționari care dețin peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot la cel mult trei microîntreprinderi.

Totodată, s-a introdus o nouă condiție pentru încadrarea ca microîntreprindere: persoana juridică respectivă să fi depus la termen situațiile financiare anuale.

S-a introdus o nouă prevedere care precizează că limita de 500.000 euro se calculează cumulând veniturile persoanei juridice cu veniturile întreprinderilor legate cu aceasta, așa cum sunt definite de Legea nr. 346/2004 privind stimularea înființării și dezvoltării întreprinderilor mici și mijlocii.

Anul fiscal 2023 este ultimul an în care sumele reprezentând sponsorizări/burse și sumele reprezentând costurile cu achiziția de aparate de marcat electronice fiscale, rămase de reportat, se scad din impozitul pe veniturile microîntreprinderilor.

(schimbări aduse prin Legea 296/2023)

Din 1 ianuarie 2024, cotele de impozitare pe veniturile microîntreprinderilor au devenit:

- 1%, pentru microîntreprinderile care realizează venituri care nu depășesc 60.000 de euro și care nu desfășoară activitățile pentru care se datorează cota de 3%

- 3%, pentru microîntreprinderile care:

- realizează venituri peste 60.000 de euro; sau

- desfășoară activități corespunzătoare codurilor CAEN: 5821 – Activități de editare a jocurilor de calculator, 5829 – Activități de editare a altor produse software, 6201 – Activități de realizare a soft-ului la comandă (software orientat client), 6209 – Alte activități de servicii privind tehnologia informației, 5510 – Hoteluri și alte facilități de cazare similare, 5520 – Facilități de cazare pentru vacanțe și perioade de scurtă durată, 5530 – Parcuri pentru rulote, campinguri și tabere, 5590 – Alte servicii de cazare, 5610 – Restaurante, 5621 – Activități de alimentație (catering) pentru evenimente, 5629 – Alte servicii de alimentație n.c.a., 5630 – Baruri și alte activități de servire a băuturilor, 6910 – Activități juridice – numai pentru societățile cu personalitate juridică care nu sunt entități transparente fiscal, constituite de avocați potrivit legii, 8621 – Activități de asistență medicală generală, 8622 – Activități de asistență medicală specializată, 8623 – Activități de asistență stomatologică, 8690 – Alte activități referitoare la sănătatea umană.

Dacă în cursul unui an fiscal, o microîntreprindere fie realizează venituri mai mari de 60.000 euro, fie începe să desfășoare activitățile enumerate mai sus, cota de 3% se va datora începând cu trimestrul în care se înregistrează astfel de situații.