Principalii beneficiari ai unei eventuale adoptări a unui sistem de impozitare a gospodăriilor vor fi reprezentanții diferitelor organizații profesionale, de la consultanți fiscali la firme specializate în diferite activități reglementate legate de activitatea unei gospodării. De altfel, potrivit declarațiilor guvernanților, costul cu plata celor 35.000 de consultanți fiscali ar echivala cu 3% din veniturile salariale medii ale unei gospodării.

Orice sistem de impozitare nou presupune costuri, în principal de administrare, care sunt cu atât mai mari cu cât este mai “inovativ” caracterul acestuia. Iar aceste costuri sunt întotdeauna suportate, fie financiar, fie prin complicarea sistemului birocratic, de către contribuabil.

În ceea ce privește impactul financiar al propunerii guvernului PSD, acesta este unul nu neapărat mare, însă nici de ignorat, de aproximativ 1,62% din veniturile totale medii ale unei gospodării sau de 3% din cele salariale medii ale unei gospodării. Potrivit declarațiilor ministrului Finanțelor, noua formă de impozitare ar avea nevoie de circa 35.000 de consultanți fiscali. Un consultant ar putea să asiste în medie 200 de gospodării. Vor avea și un onorariu tentant (…). Vor putea ajunge la venituri de 10.000 de lei în funcție de numărul de gospodării cu care lucrează. Va fi tot ca la medicul de familie.

Ceea ce înseamnă că suma de 10.000 de lei lunar va fi achitată în principal de stat, după modelul remunerării medicilor de familie, în funcție de numărul de dosare, respectiv gospodării. Acest lucru echivalează cu o suportare indirectă a costului tot de către contribuabili. Aceștia însă vor suporta și direct respectivul cost, prin achitarea comisioanelor percepute de consultanții fiscali în funcție de nivelul plăților efectuate la buget în numele gospodăriilor, dar și a comisionanelor percepute de la aceștia de la firmele de utilități care vor prefera să apeleze la ei pentru a încasa facturile. Costul introducerii noi forme de plată a impozitelor ar fi de 50 de lei lunar pe gospodărie, costul total urmând a se ridica undeva la un miliard de euro, dacă cifrele prezentate de oficiali sunt corecte.

Potrivit ultimelor date ale Institutului Național de Statistică (INS), veniturile unei gospodării au fost în trimestrul al patrulea al anului trecut în valoare de 3.085 de lei, din care numai 54,5% reprezintă venituri salariale și alte venituri asociate salariilor. Cu alte cuvinte, costul cu plata consultanților fiscali va echivala cu 1,62% din veniturile unei gospodării medii și cu aproximativ 3% din veniturile salariale ale unei gospodării medii.

Marea necunoscută: definiția fiscală a unei gospodării

De altfel, aceasta este marea necunoscută, definiția fiscală a unei gospodării. Potrivit declarațiilor ministrului de Finanțe, “prin gospodărie în spiritul acestei legi a Codului fiscal, să zicem o gospodărie din punct de vedere fiscal, înțelegem un grup de persoane înrudite sau nu, care acceptă sub semnătură să declare la Fisc că și-au constituit împreună un patrimoniu comun și își desemnează un lider al lor, un reprezentat în relația cu Fiscul. Face o astfel de declarație, o asociere, dar nu este în scop comercial, este în scopul de a gospodări împreună, înseamnă de a-ți asigura, de a-ți gestiona nevoile familiale împreună, pentru că putem vorbi de o familie, dacă sunt înrudiți, sau putem să vorbim să nu fie condiția de a fi rude, că în aceeași curte mai este cineva, da. Și atunci dacă ei acceptă, declară că sunt de acord să-și constituie această gospodărie, dau semnătură atunci, toate veniturile persoanelor din gospodărie se judecă împreună”.

Deși a vorbit ca și cum ar fi un proces opțional, ministrul recunoaște, în altă declarație, că este obligatoriu: "A apărut necesitatea introducerii noțiunii de gospodărie recunoscută fiscal. Dacă un grup de persoane, câteva persoane indiferent că îi leagă o relație de rudenie sau nu, gospodăresc împreună, deci își constituie un patrimoniu comun, atunci se înregistrează ca atare la Fisc - Fiscul are evidența gospodăriilor - și atunci când se face calcul pe impozit global, se are în vedere gospodăria”.

Gospodăriile din mediul rural ar putea fi discriminate

Deocamdată, singura instituție care se ocupă de monitorizarea numărului de gospodării și de cea a fluxurilor financiare ale acestora este INS. Dacă definiția gospodăriei se va apropia de cea a INS, statul își va extinde baza de impozitare nu numai asupra veniturilor salariale sau a celorlalte venituri din Codul Fiscal, ci și asupra veniturilor în natură. Potrivit INS, o pondere importantă din veniturile unei gospodării dețin veniturile în natură (11,3%), în principal contravaloarea consumului de produse agroalimentare din resurse proprii (9,9%).

Ponderea este însă mult mai ridicată în cazul gospodăriilor din mediul rural, care ar putea fi discriminate de introducerea acestui tip de calcul al impozitului. Ponderea veniturilor în natură din mediul rural este de 20,5%, față de numai 6% cât este aceasta un mediul rural. Cu alte cuvinte, guvernul PSD ar putea majora, prin aplicarea impozitării gospodăriei, o povară fiscală suplimentară de 2% din total venituri gospodăriilor din mediul rural (60 de lei lunar, în medie) și de numai 0,6% celor din mediu urban (18,51 lei lunar, în medie).

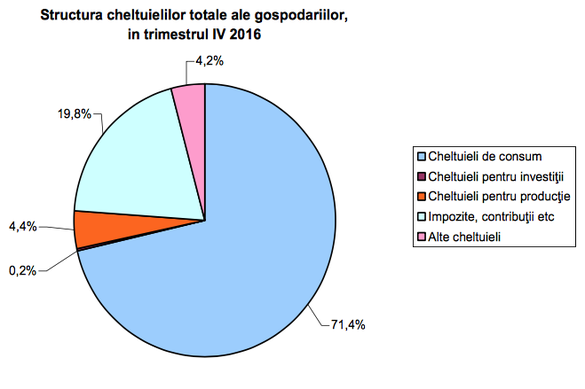

Executivul s-ar putea apăra susținând că va recunoaște caracterul deductibil al investițiilor realizate în activele productive, ale căror venituri fie financiare, fie în natură, le impozitează. Numai că și în acest caz contribuabilul va achita un impozit suplimentar. Potrivit INS, ponderea cheltuielilor cu investițiile într-o gospodărie, care ar urma să poată fi deduse la calculul impozitului, este doar de 0,2%.

Petru ca o gospodărie din mediul rural să nu mai fie discriminată și chiar să beneficieze de urma introducerii acestui tip de impozitare, statul ar trebui să recunoască un caracter deductibil tuturor cheltuielilor destinate acoperirii unor nevoi legate de producția gospodăriei (hrana animalelor și păsărilor, plata muncii pentru producția gospodăriei, produse pentru însămânțat, servicii veterinare etc.), care se ridică, potrivit INS, la 4,4% din total cheltuieli.

Birocrația se mută la nivelul corespondenței dintre contribuabil și consultant

Numai că Finanțele vor accepta cu greu deductibilitatea acestor cheltuieli, în absența unor condiții: să fie achiziționate de la magazine specializate, serviciile să fie prestate de persoane și firme licențiate, iar angajații să dețină PFA-uri sau alte vehicule fiscale. De altfel, toate aceste caste licențiate de stat vor beneficia de pe urma acestui nou sistem, nu numai consultanții fiscali, care au fost înființați, de altfel, prin lege chiar de către un fost șef ANAF, care a devenit și președintele Camerei Consultanților Fiscali.

În plus, dacă s-ar urmări o logică în introducerea acestui tip de impozitare, ar trebui recunoscute drept deductibile orice cheltuieli legate de repararea/reamenajarea casei și chiar a mașinii, care nu ar mai trebui să fie considerate cheltuieli de consum, ceea ce evident MFP va refuza, mai mult ca sigur. Birocrația nu va fi eliminată, după cum susțin guvernanții, ci majorată, numai că ea se va muta la un nivel inferior, cel al corespondenței dintre contribuabili și consultanții fiscali, care vor fi nevoiți să “administreze” biblioteci întregi de facturi.

Împotriva cui se poate îndrepta contribuabilul nemulțumit: împotriva statului sau consultantului?

În plus, se pune problema responsabilității celor 35.000 de consultanți fiscali în raport cu statul și cu cele 200 de gospodării pe care le vor deservi. Interesul cui îl vor urmări ei în cazul unor neclarități legislative, care vor apărea la tot pasul, dat fiind caracterul “inovativ” al proiectului.

Fiind angajați de MFP, fie din rândul foștilor angajați ai ANAF, așa cum susține ministrul de finanțe, sau al consultanți fiscali, nu e greu de anticipat că ei vor prefera să satisfacă “interesele legitime” ale statului, și nu pe cele ale gospodăriilor, care oricum le vor fi arondate precum dosarele. Iar, în cazul în care un contribuabil este nemulțumit de cuantumul impozitelor plătite sau de vreo deductibilitate nerecunoscută, împotriva cui se va îndrepta: împotriva consultantului fiscal sau a statului? Instituția “contenciosului administrativ” fiscal va mai exista doar între consultanți și stat? Și, mai important, în cazul în care justiția îi dă dreptate contribuabilului, cine va fi obligat să-l despăgubească, consultantul fiscal sau statul român?