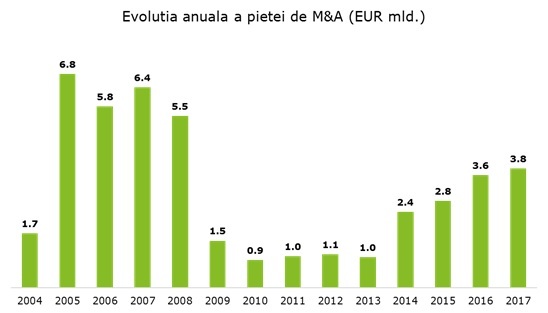

Piața de fuziuni și achiziții din România a înregistrat o valoare de 3,8 miliarde de euro în 2017, arată o analiză a Deloitte România realizată pe baza surselor publice și a tranzacțiilor cu valoare comunicată. Adăugând tranzacțiile cu valoare necomunicată, totalul pieței este între 4 și 4,6 miliarde de euro, conform estimărilor Deloitte, în creștere cu 15% comparativ cu 2016.

“Activitatea de M&A a continuat să crească în 2017, dar mai îmbucurător a fost faptul că s-au înregistrat 15 tranzacții cu o valoare cuprinsă între 100 și 500 milioane de euro, o performanță record în ultimii zece ani”, a spus Ioana Filipescu, Partener, Consultanță Fuziuni și Achiziții, Deloitte România.

Cele mai mari tranzacții din 2017 au fost

- Preluarea de către Enel a unui pachet de aproape 14% din E-Distribuție Muntenia și Enel Energie Muntenia a fost cea mai mare tranzacție a anului 2017 și a fost determinată de exercitarea de către SAPE a clauzei de put option, prețul fiind stabilit de către Curtea de Arbitraj de la Paris (401 milioane euro)

- Achiziția A&D Pharma de către fondul de investiții Penta Investments a fost anunțată la finalul anului 2017 și este cea mai mare tranzacție din sectorul de retail și distribuție farma (valoare necomunicată oficial)

- Tranzacția prin care Banca Transilvania a achiziționat Bancpost, ERB Retail și ERB Leasing reprezintă cea mai mare tranzacție din ultimii ani din sectorul bancar (valoare necomunicată oficial)

- Preluarea Ecopack și Ecopaper de către DS Smith (208 milioane euro)

- Listarea pe Bursa de la București a companiei telecom Digi a reprezentat cea mai mare ofertă publică inițială realizată de o companie privată pe Bursa de la București (193 milioane euro)

- Intrarea fondului de investiții JC Flowers pe piața bancară din România prin preluarea subsidiarei locale a Piraeus Bank (valoare necomunicată oficial)

- Cea mai mare tranzacție din sectorul hotelier de anul trecut a fost achiziția de către Revetas Capital și Cerberus a unui complex ce include hotelurile Radisson Blu și Park Inn (peste 165 milioane euro)

- Achiziția de către Electrica a participațiilor deținute de către Fondul Proprietatea la – Electrica Distributie Muntenia Nord, Distributie Transilvania Sud, Distribuție Transilvania Nord, Electrica Furnizare (165 milioane euro)

- Preluarea de către Key Safety Systems a producătorului japonez de componente auto Takata Corporation a avut și o componentă locală – fabrici la Arad (2) și Sibiu (1) (valoarea tranzacției 1,58 miliarde dolari la nivel global)

- Asociarea dintre Atterbury Europe și Iulius Holding, operatorul mall-urilor Iulius (valoare necomunicată oficial)

- Intrarea Vitruvian Partners în acționariatul Bitdefender, cel mai mare producător român de software, prin achiziția unui pachet de 30% din acțiuni, a fost cea mai mare tranzacție din sectorul de IT&C de anul trecut (valoarea companiei Bitdefender a fost stabilită la peste 600 milioane dolari)

- Preluarea de către Digi Ungaria a operatorului maghiar Invitel Tavkozlesi (140 milioane euro)

- Acordul dintre Globalworth, companie de investiții imobiliare, și Griffin Premium RE. N.V pentru achiziția unui pachet majoritar de acțiuni, pe piața poloneză (valoare necomunicată oficial)

- Preluarea de către Chimcomplex SA Borzești a unor pachete de active ale Oltchim (127 milioane euro)

- Tranzacția prin care OTP preia Banca Românească, care așteaptă avizul BNR (valoare necomunicată oficial)

În 2017 au fost anunțate, în total, 105 tranzacții, inclusiv cele a căror valoare nu a fost anunțată oficial. Comparativ cu anul anterior, numărul tranzacțiilor a crescut cu 15%.

În ceea ce privește clasamentul în funcție de sectoare, cel de energie se află pe primul loc, urmat de servicii financiare. A existat de asemenea o dinamică crescută în sectoare precum TMT (Tehnologie, Media, Telecom) industrie și în servicii medicale..

În 2017, activitatea fondurilor de investiții a fost la un nivel ridicat, acestea realizând în total 13 achiziții, cea mai mare dintre acestea fiind preluarea de către Penta a A&D Pharma.

"Am observat un interes mult mai mare din partea jucătorilor de private equity pentru România, interes manifestat atât de cei prezenți cât și de nume noi. O parte din acest interes s-a concretizat în tranzacții, dar ne așteptăm ca anul 2018 să aducă noi fonduri în România, pe care le-am văzut active în tranzacții încă de anul trecut”, a spus Ioana Filipescu.

"Ne așteptăm ca activitatea de M&A să rămână la un nivel ridicat în 2018, pe un fond macroeconomic favorabil în care companiile, fie românești, fie străine, au la dispoziție fonduri tot mai multe pentru investiții. Traversăm un moment oportun pentru activitatea de M&A, atât prin prisma investitorilor care vor să facă achiziții cât și pentru cei care vor să vândă. Este o fereastră de oportunitate de care mediul de business încă beneficiază. Anticipăm o continuare a consolidării în sectorul bancar și în servicii financiare, dar și noi tranzacții în TMT. Ne așteptăm, de asemenea, să asistăm la și mai multe tranzacții între companii românești, care vor vrea să consolideze domeniile în care activează”, a afrirmat consultantul.

* Notă: Graficul include tranzacțiile anunțate în perioada relevantă cu valoare declarată. Cifrele istorice sunt ajustate la zi cu valoarea tranzacțiilor rezultată din ultimele informații disponibile.