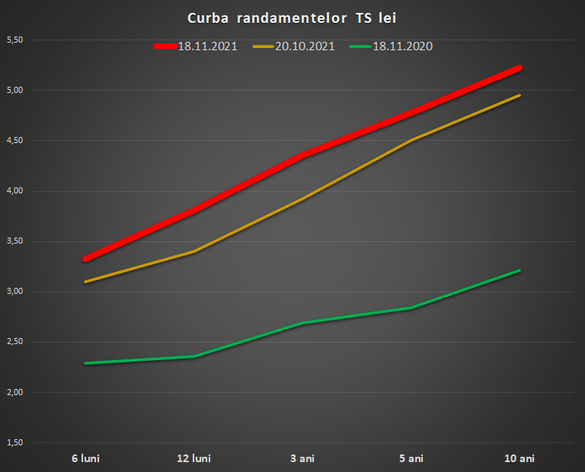

Ministerul Finanțelor a împrumutat 544 de milioane de lei la randamente în creștere puternică, printr-o nouă emisiune de obligațiuni pe șapte ani și jumătate. Costurile de împrumut în lei ale celui mai solvabil debitor au crescut pe toate scadențele - au depășit nivelul de dinaintea crizei COVID precum și vârful din timpul guvernelor PSD și se apropie de pragurile de acum 8 ani, când dobânda cheie era însă mult mai ridicată.

Ce așteptări au băncile în legătură cu veniturile clienților în perioada următoare, produsele bancare ale viitorului, ce se va întâmpla pe bursă și cu RCA anul viitor, alături de multe alte teme, va fi anunțat la Videoconferința Profit Financial.forum - Finanțăm repornirea economiei - Ediția a IV-a.

Videoconferința, programată pentru 8 decembrie, va fi organizată cu sprijinul Garanti BBVA, Philip Morris România, UniCredit Bank, Alpha Bank, Banca Transilvania, CEC Bank, ING Bank și Grupul Nordis, urmând să fie transmisă în direct și la PROFIT NEWS TV.

Detalii AICI

Obligațiunile scadente în iulie 2029 au atras o cerere de 584 de milioane de lei la un prospect de 400 de milioane de lei. Randamentul mediu a fost de 5,26%. Este cel mai mare randament plătit pentru un împrumut în jurul acestei scadențe din aprilie 2014 când statul plătea pentru obligațiunile cu scadența în 109 luni 5,26% pe an.

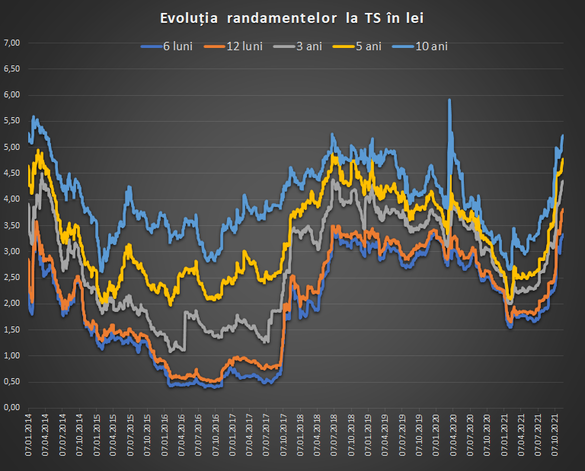

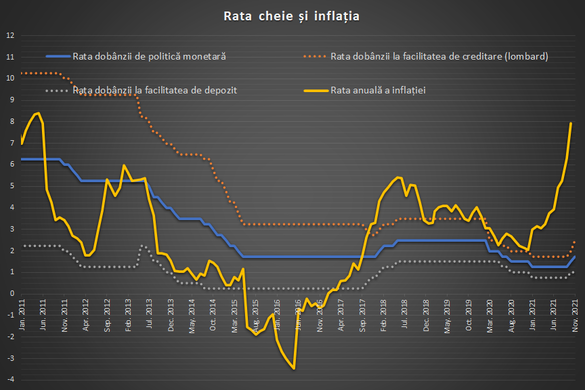

De la începutul lunii octombrie, BNR a decis în două rânduri să majoreze rata cheie cu câte 0,25 puncte procentuale de la 1,25 la 1,75% pe an. Piața, care deja anticipa această întărire a politicii monetare, a mutat și mai rapid dobânzile în sus – o creștere de 1,25 puncte procentuale în mai puțin de două luni pentru titlurile pe 10 ani.

Economiștii din băncile comerciale estimează că BNR va ajunge cu rata cheie la cel puțin 3% la jumătatea anului viitor. Are de recuperat la ședințele de politică monetară începând cu ianuarie, având în vedere că la ultima a dezamăgit piața, care aștepta o majorare de cel puțin 0,5 pp, în condițiile creșterii explozive a inflației, care a depășit 7% pe an și este așteptată să treacă de 8% în primăvara lui 2022.

Randamentele pentru titlurile pe 10 ani au ajuns astfel la 5,23% pe an, după ce la începutul anului erau la sub 2,7%. N-au mai fost așa sus de pe vremea inflației din vremea guvernelor PSD Tudose/Dăncilă.

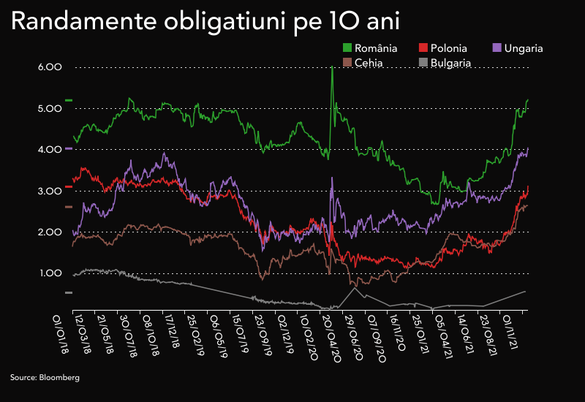

România se remarcă în regiune cu cele mai mari dobânzi. După o perioadă începută în prima jumătate a anului trecut, când părea că ratele pe termen lung vor converge către media regională – rata pe 10 ani ajunseseră în martie-august aproape de cea a Ungariei -, profilul de risc și așteptările inflaționiste s-au deteriorat, astfel că s-a refăcut ecartul de peste 1 punct procentual față de Ungaria, respectiv de peste două puncte față de Polonia și Cehia.

Băncile centrale din Ungaria, Cehia și Polonia, care au avut o politică și mai relaxată în timpul crizei COVID din 2020, au decis o creștere mai accelerată a ratelor cheie în ultima perioadă – primele două au început chiar din vară – ca răspuns la creșterea inflației, astfel că BNR a rămas cu cea mai scăzută dobândă de politică monetară din regiune.

Faptul că statul se împrumută din ce în ce mai scump reprezintă o veste proastă pentru sustenabilitatea datoriei publice – care a sărit la 50% de la 35% din produsul intern brut înainte de criză -, pentru că o parte din ce în ce mai importantă din buget va merge la plata dobânzilor, în contextul în care deficitul bugetar trebuie redus în următorii ani.

Randamentele mai mari plătite de stat înseamnă că vor crește dobânzile și în restul economiei. Statul este considerat cel mai solvabil debitor în moneda pe care o emite, având în vedere că poate strânge taxe pentru acoperirea scadențelor. Ratele plătite de firme și populație vor crește astfel, însă și economisirea este de așteptat să fie mai bine răsplătită – în cazul depozitelor bancare este însă greu de anticipat o revenire a dobânzilor în zona real-pozitivă, câtă vreme inflația este așteptată de BNR să rămână în afara țintei de maximum 3,5% până la jumătatea lui 2023, iar banca centrală a subestimat istoric amploarea inflației.