Acum 28 de ani, pe 19 octombrie 1987, bursa americană a consemnat cea mai mare cădere de o zi, indicele Dow Jones Average Industrial scăzând cu 22,6%. "Lunea Neagră", așa cum a fost denumită mai târziu, i-a luat prin surprindere pe investitorii locali, vânzările fiind precipitate de instituționalii nerezidenți, în special asiatici, care au aruncat în piață agresiv acțiunile de teama unei deprecieri accentuate a dolarului. A fost pentru prima dată când investitorii au conștientizat globalizarea și puterea corelării piețelor financiare.

A venit neanunțată și a generat cea mai mare panică de la crahul bursier din 1929. Prăbușirea de o zi cu 508 puncte a indicelui Dow Jones Average Industrial de la New York din anul 1987 reprezintă și acum o lecție despre impactul psihologic al unui șoc pe bursă. Deși a lovit piața acțiunilor, a fost mai degrabă consecința unor dezechilibre acumulate în regimul valutar, scoțând pentru prima dată în evidență importanța intercorelării piețelor financiare într-un răstimp de început al internaționalizării investițiilor de portofoliu. Lichiditatea furnizată încă de a doua zi de Rezerva Federală Americană a salvat cotațiile de scăderi încă și mai abrupte, inaugurând un ciclu de intervenționism al băncilor centrale.

Chiar dacă impactul picajului bursier, de la care se împlinesc 28 de ani, nu s-a răsfrânt și asupra economiei reale, așa cum Marea Criză din 1929-1933 a fost anunțată de prăbușirea acțiunilor de la New York, dimensiunea scăderilor este cea mai mare din istoria indicelui Dow Jones Average Industrial. Scăderea de 22,6% a acestuia într-o singură zi este net superioară celei din 28 octombrie 1929, care a fost de 12,82%. Un declin de o zi mai mare a fost cel din 12 decembrie 1914, în timpul Primului Război Mondial, de 24,39%, însă acesta a fost determinat abia retroactiv, la configurarea în 1916 a indicelui Dow Jones.

Investitorii au escaladat încrezători din maxime în maxime pentru un avans de 44% în primele șapte luni ale anului 1987, până în august, dar au capitulat într-o singură zi. "Suntem ca într-o sală de teatru, unde toată lumea strigă: «Foc!»", declara Andrew Grove, șeful executiv de atunci al Intel, amintește un studiu din 2007 al unor cercetători ai reprezentanței din Chicago a Rezervei Federale Americane. Potrivit acestora, încă de la jumătatea lunii octombrie, încrederea investitorilor a fost zdruncinată de apariția unor știri negative care au generat volatilitate.

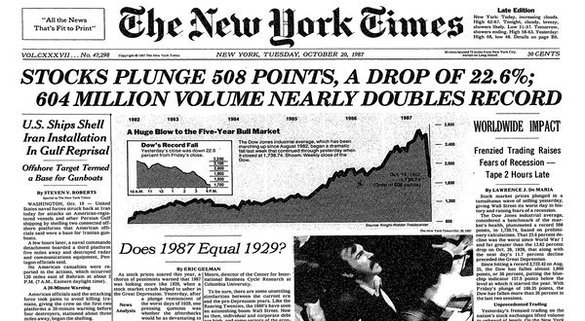

Editia New York Times din ziua următoare crahului.

Cu toate acestea, nu a existat o anxietate peste weekend care să fi justificat precipitarea unei panici pentru ziua de luni, spune un studiu realizat chiar la o lună de la prăbușire de laureatul Premiului Nobel pentru Economie din 2013, Robert J. Shiller, pe atunci cercetător la National Bureau of Economic Research. "Credeam că piața va reveni luni", i-a declarat acestuia un investitor individual chestionat asupra evenimentului.

Străinii au dat tonul unor scăderi care nu aveau nimic de-a face cu economia americană

De fapt, nu avea de unde să știe. Vânzările au fost activate de investitorii nerezidenți, mișcare copiată de instituționalii americani. Frica de o devalorizare încă și mai accentuată a dolarului american a fost cea care a antrenat ieșirile de pe bursa new-yorkeză. Încă dinainte de deschiderea acesteia, piețele asiatice se prăbușiseră în "Lunea Neagră".

Teama investitorilor nerezidenți, în special a celor japonezi, a fost potențată de o declarație a șefului de atunci al Trezoreriei americane, James Baker, potrivit căruia, pentru a îngusta deficitul comercial al SUA, autoritățile de la Washington au în vedere o devalorizare cu 40% a dolarului. Cum în acea zi, la ora 8:30, "deficitul de bunuri comerciale al SUA" a fost afișat la nivelul lunii august la 15,7 miliarde dolari, cu 1,5 miliarde dolari mai mare decât așteptările pieței, investitorii străini s-au temut că o intervenție în sensul deprecierii dolarului este iminentă. Au aruncat, prin urmare, în piață acțiunile, nu pentru că nu ar fi fost bune companiile, ci pentru că titlurile erau denominate în dolari.

Cronica răspândirii fricii

Acestea au fost primele ordine care au generat scăderea cu 12% din prima parte a zilei. Restul de 10% al picajului a fost antrenat de panică și de activarea unor ordine în funcție de doborârea unor repere tehnice. Investitorii au raportat trăiri intense. Studiul lui Shiller, specializat pe cercetarea finanțelor comportamentale, menționează anxietate, transpirații ale palmelor, fluctuații de puls, dificultate de concentrare, iritabilitate. 23% dintre investitorii individuali au spus că au preluat starea de frică de la alții, în timp ce în rândul profesionișilor procentajul era de 40%.

Cât de repede s-a propagat frica ne spune și frecvența contactelor. În medie, cei 605 de investitori individuali chestionați au avut 7,4 întâlniri cu alți oameni în acea zi pentru a afla ce se întâmplă în piață, iar cei 284 instituționali care au făcut obiectul studiului au avut în medie 19,7 astfel de contacte. Intensitatea trăirilor i-a ținut lângă cotații. Investitorii de retail au verificat în medie de 3,2 ori pentru a vedea ce se întâmplă pe bursă în acea zi, în vreme ce instituționalii de nu mai puțin de 35 de ori s-au întors la ecrane.

De remarcat este și cât de repede s-a propagat știrea crahului bursier. 96,7% din respondenții lui Shiller au aflat chiar în acea zi, ora medie fiind 10:32 la instituționali și 13:56 la investitorii individuali, remarcabilă pentru că, pe coasta Pacifică, era încă dimineață. Doar 18,4% dintre investitorii de retail au aflat după ora 17.00 de prăbușirea cotațiilor.

Oscilații valutare prea mari pentru stomacul investitorilor japonezi

Chiar și când au văzut că au căzut cotațiile, americanii nu știau ce se întâmplă. Pe drept cuvânt, spune analistul financiar Martin Armstrong, unul dintre cei care au anticipat corect "Lunea Neagră". Istorisirea sa din 1988 despre ce s-a întâmplat este coerentă și așază în centrul fenomenului dezechilibrele din regimul valutar internațional.

În 1987 a căzut și ultima piesă de domino a unui șir de măsuri nefericite, inaugurat cu ridicarea agresivă a ratelor de dobândă din 1981 de către banca centrală a SUA. Dobânzile aduse "la niveluri absurde", potrivit lui Armstrong, au determinat plecarea banilor de pe piețele de mărfuri către piața creditului. În acest răstimp Trezoreria SUA a emis o cantitate consistentă de obligațiuni. Datoria guvernamentală a SUA a urcat de la 907,7 miliarde de dolari în 1980, la 3.200 miliarde de dolari în 1990.

Fluxurile externe de capital au vânat dobânzile cu două cifre, iar intrările din anii 1980-1985 au antrenat o apreciere neașteptată a dolarului. Este și contextul în care marile puteri industriale încearcă ajustarea regimului valutar prin așa numitul Acord de la Plaza, semnat la New York în 1985 și prin care s-a orchestrat devalorizarea dolarului. Efectul acestei înțelegeri s-a resimțit în primul rând în raporturile cu Japonia, cu o întărire agresivă a yenului nipon în raport cu dolarul SUA, de la reperul de 243 yeni pentru un dolar în 1985, la 121,25 yeni pentru un dolar în decembrie 1987. Acesta este și contextul în care anunțul lui Baker pentru o devalorizare cu încă 40% a monedei americane i-a speriat pe investitori.

Instituționalii japonezi au realizat achiziții masive de active americane la începutul anilor '80, trofeul cel mai important fiind centrul Rockefeller din New York. Investițiile au devenit nerentabile denominate în yeni și japonezii au început să marcheze treptat pierderile, conducând la o accentuare a repatrierilor de bani către Japonia. Armstrong pune pe seama incompetenței autorităților americane faptul că au interpretat ceea ce era, de fapt, un deficit de cont curent ca fiind tot un deficit comercial, dorind o devalorizare încă și mai mare a dolarului cu obiectivul declarat de a susține exporturile.

Oamenii se temeau că se va prăbuși și economia

Crahul din 1987 a fost generat astfel de investitorii străini care au considerat că nu mai pot tolera o pierdere încă și mai mare pe activele americane, după o depreciere a dolarului. Contagiunea a mers către toate bursele. La sfârșitul lui octombrie, piețele de equities deja se prăbușiseră mult sub nivelurile maxime: Hong Kong (-45,5%), Australia (-41,8%), Spania (-31%), Marea Britania (-26,45%), SUA (-22,68%), Canada (-22,5%) și Noua Zeelandă (-60%).

Ce nu înțeleseseră americanii inițial era că prăbușirea din 1987 nu avea nimic în comun cu mersul economiei și cu evaluarea fundamentală a companiilor listate. Un număr de 33 economiști adunați la Washington cu o lună mai târziu afirmau, potrivit relatării New York Times, că "următorii câțiva ani ar putea fi cu cele mai mari probleme din anii '30 încoace". De fapt, mulți americani fără poziții în piață au urmărit cu intensitate mare știrile, temându-se să nu se repete efectul din 1929 asupra economiei reale.

Cine cumpăra, cu bani rămânea

Nu a fost așa. Economia SUA nu a intrat în recesiune, chiar dacă bursei americane i-a trebuit cinci luni să umple "gaura" de peste week-end și aproape doi ani ca să ajungă pe maxime. Totuși, șocul a fost consumat chiar în "Lunea Neagră". Publicația Market Watch observă că de data aceasta a funcționat principiul că este bine să cumperi pe panică. 288 de puncte, echivalentul a 57% din pierderi, a fost recuperat în numai două sesiuni. Bursa americană a crescut cu 12% în 1988 și cu 27% în 1989. Răsplata peste ani a fost semnificativă. Spre exempu, acțiunile producătorului de echipamente sportive Nike s-au prăbușit atunci la 0,94 cenți pe unitate, de la 1,27 dolari pe titlu, însă în prezent prețul este de 130,47 dolari pe acțiune.

Banca centrală, salvatorul de ultimă instanță al investitorilor de pe bursă

Revenirea nu a fost, însă, întâmplătoare. A fost rezultatul intervenției încă de a doua zi a Rezervei Federale Americane anunțată de președintele Alan Greenspan. Spre exemplu, zece bănci din New York și-au dublat asistența cu lichiditate către diviziile lor de brokeraj la sfârșitul lui 1987, spune un studiu al fostului șef al Fed Ben Bernanke din 1990. Aceasta a resorbit panica potențialilor cumpărători în condițiile în care vânzările oricum au fost antrenate de un grup restrâns de investitori. Studiul lui Shiller, profesor la Yale, evidențiază că acțiunile aruncate în piață de primii zece vânzători au reprezentat 50% din volumul bursei americane exceptându-i pe formatorii de piață.

Unii au prezis corect și au și câștigat

Au fost și câștigători ai crahului bursier din 1987. Unul dintre aceștia a fost actualul candidat la Președinția SUA, Donald Trump. "Am vândut toate acțiunile mele luna trecută", declara pe 20 octombrie 1987 pentru Wall Street Journal magnatul din imobiliare care făcuse aproximativ 175 milioane de dolari pe trendul bursier din care a ieșit la timp. Și încă era negativ: "Cred că piața va merge încă și mai jos; sunt prea multe lucruri greșite în țara asta."

Investitorul Paul Tudor Jones a dezvoltat un model care arăta o traiectorie asemănătoare a indicelui Dow Jones cu cea din 1928-1929 și a vândut în consecință. Cum a văzut graficul respectiv, miliardarul George Soros i l-a arătat managerului său de la Quantum Fund, Stanley Druckenmiller, care a fost unul dintre marii vânzători din "Lunea Neagră".

Investitorul Jim Rogers se despărțise de un an de Soros, dar a luat poziție similară în piață. La jumătatea anului 1987, el spunea că piața va mai urca un timp, după care va urma o prăbușire. Intervievat la o zi după crah, era el însuși surprins: "Se pare că se întâmplă. Nu mă așteptam să se întâmple chiar în două luni." El le recomanda atunci investitorilor să stea departe de bursa americană și, în general, de piețele de equities din lume. Plasamentele în titlurile de trezorerie ale SUA menționate atunci de Rogers ca alternativa corectă s-au dovedit, într-adevăr, peste timp, un pariu câștigător. El nici nu voia să audă de cumpărări de acțiuni pe panică "deoarece uneori poți să arunci regulile pe fereastră. Am avut speculații masive pe Wall Street și în alte părți ale lumii, iar regulile vor fi diferite."

George Soros a fost unul dintre vânzătorii ispirați.

Învățăminte despre intervențiile guvernamentale, roboți de tranzacționare, globalizare și psihologia piețelor

Analist specializat pe citirea ciclurilor de sentiment, Martin Armstrong, fondator al Princeton Economics, a anticipat crahul bursier cu precizie de o zi. El a pus întoarcerea pieței pentru 1987,8. Calculul este simplu: 365 zile x 0,8 = 292 zile, ceea ce înseamnă 19 octombrie 1987. Măcar și pentru că l-a prezis, trebuie să îi ascultăm concluzia: "Prăbușirea din 1987 a fost cauzată de Guvern, care a încercat să manipuleze piețele libere fără să înțeleagă ce face."

Zguduitura de atunci a fost și în măsură să îi facă pe investitori mai atenți cu mediul în care operau. Roboții de tranzacționare activați pe repere tehnice au venit pe buzele tuturor. Conform lui Shiller, din 342 de investitori care au indicat la liber cauze care i-au determinat să vândă, o treime au indicat doborârea reperului mediei mobile de 200 de zile ca un motiv. 22,8% dintre investitorii de retail au pus prăbușirea pe seama activării unor ordine de stop-loss, iar 33,1% dintre instituționali au invocat tranzacționarea intraday prin intermediul computerelor.

Termenul de "globalizare" exista și înainte, însă abia "Lunea Neagră" l-a făcut popular. Thomas Thrall, trader la Bursa de mărfuri din Chicago la acea vreme, spune că abia atunci lumea a început să înțeleagă interconectivitatea piețelor. Oamenii se uitau peste noapte la ce făcea bursa japoneză pentru a ști cum deschide piața de la New York.

Crahul de acum 28 de ani este, însă, și o lecție despre psihologia din piețele financiare. Scăderea de 200 de puncte din prima parte a zilei este primul motiv pentru precipitarea pe mai departe a ordinelor de vânzare, potrivit studiului lui Shiller. Aceasta depășește argumente precum reacția piețelor de bonduri, semnalul de vânzare al lui Robert Prechter sau atacul SUA asupra unei instalații petroliere iraniene, invocate, de asemenea, de respondenți. Aproape o treime dintre investitori au cumpărat chiar pe primul impuls de scădere al pieței, iar majoritatea acestora au invocat, ca argument, sentimentul, intuiția. "Pentru că știam că va fi un rebound", este un răspuns primit de la instituționali care îl ajută pe Shiller în concluziile sale despre caracterul comportamental al piețelor.