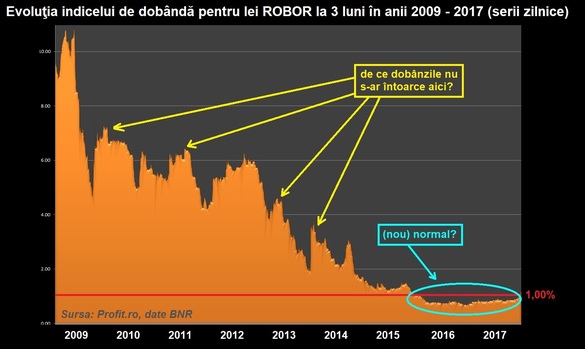

Presa alertează populația activă, în mare parte îndatorată, că urcă dobânzile și cresc ratele lunare. O exagerare. Pentru că dobânzile din interbancar vin de foarte jos și nu au ajuns nici pe departe sus. Dacă asta e motiv de turbulențe în media, ce să mai spunem că este loc pentru o creștere a costurilor de finanțare de 2-3 ori față de nivelurile actuale cel puțin o dată în orizontul de scadență al creditelor pe termen lung...

E o predicție aventuroasă, ieșită din comun? Nicidecum. E ceva de bun-simț că dobânzile se vor întoarce către niveluri normale, la care se regăseau nu mai departe decât în urmă cu câțiva ani.

Dar chiar așa. De ce cresc dobânzile? Pentru că nu ar fi trebuit niciodată să fie atât de jos. Climatul de dobânzi zero din piețele mari, care a contaminat și bătătura leului, reprezintă o anomalie la capătul unui superciclu de 300 de ani de expansiune a creditului.

Orice om de rând înțelege că nu ar împrumuta, chiar dacă ar avea bani peste trebuință, niciunei persoane străine nicio sumă fără o remunerare, în contul acumulării sale. Dacă ar face altminteri, ar fi un comportament irațional. De ce ar face altfel băncile, între ele sau cu statul, când sunt clar instituții care urmăresc profit?!

Dobânzile strivite nu corespund vreunei realități economice, ci sunt un simptom al unui sistem financiar stricat, care și-a epuizat bazinele de debitori solvabili și doar apasă costurile împrumuturilor până acolo unde știe că mai poate fi ținută aprinsă spirala creditului și amânată implozia deflaționistă a castelului de cărți de joc al datoriilor.

Cum au ajuns dobânzile așa de mici

De ce au ajuns dobânzile atât de jos? Stoarcerea bazinului de debitori solvabili în timpul balonului creditării 2005-2008 a adus sistemul bancar în fața unei penurii de mușterii în anii 2009-2012. Supradimensionate față de economia națională, băncile s-au îngrămădit să liciteze pentru finanțarea, la costuri din ce în ce mai coborâte, a singurului debitor rămas nezdruncinat de criza post-bubble: statul român.

În plus, noii debitori din rândul populației nu au putut fi atrași decât la dobânzi mai mici, ratele dezvăluindu-se ca nesustenabile pentru multe familii în cazul în care am fi avut costuri normale de finanțare. Ca la orice marfă fără căutare – în speța noastră, creditul – vânzătorul îi dă jos prețul. Așa am avut dobânzi mici, ca urmare a îngustimii cererii debitorilor solvabili.

Cine putea crede în România dobânzilor zero?!

Pentru o țară care nu are cine știe ce reputație de disciplină monetară, dobânzile la 3 luni sub reperul de 1% din piața interbancară nu pot reprezenta sub nicio formă normalitatea. Ele trebuie să se întoarcă spre niveluri cunoscute ca puncte de echilibru în diverse etape ale activității economice. Este un semnal care vine inclusiv din America. Suntem abia la prima ieșire a indicelui ROBOR la 3 luni peste linia de demarcație de 1%, și ea foarte coborâtă.

Alertele din media sunt deopotrivă premature și târzii. Sunt premature, pentru că impactul asupra ratelor încă este marginal și bugetele familiare sunt încă probabil departe de a fi atins niveluri de avarie, mai ales într-un context de creștere a puterii de cumpărare a românilor în ultimii 2-3 ani. În același timp, vine prea târziu, pentru că împrumuturile la dobânzile „atractive” deja au fost contractate. Nu mai e nimic de reparat aici.

Nici dacă ar fi zei la guvernare, dobânzile nu ar putea rămâne sub 1%

Laolaltă media și analiști indică poporului debitor drept cauză doar guvernanții. E TVA split, sunt atacurile la adresa băncilor și fondurilor de pensii, sunt măsurile contradictorii cele care slăbesc leul și ridică dobânzile întru scumpirea ratelor. Nerelevant. Tudose și Dragnea abia aruncă în economie semințele „noului model polonez” și chiar dacă totul a(r fi) fost, într-adevăr, precipitat de la puterea politică, aceasta este efect declanșator și nu cauză unică.

Dar dacă nu este guvernul prima cauză pentru care cresc dobânzile, atunci care este? Simplu. Cauza pentru care cresc este pentru că erau aberant de scăzute, pentru că erau acolo unde nu ar fi trebuit să fie niciodată.

Unde să căutăm vina dacă ratele devin tot mai greu de plătit

Este în înțelepciunea piețelor mature de credit că un împrumut nu devine neperformant, ci este acordat neperformant. Dacă debitorii vor fi cu apa la gât din condiții de depreciere a leului sau a majorării dobânzilor, nu va fi o cauză exogenă sistemului bancar. Dimpotrivă, responsabilitatea cade și în sarcina celor care – la frâiele capitalului – au acordat și lăsat să se origineze în piață acele credite, depotrivă bănci comerciale și banca centrală.

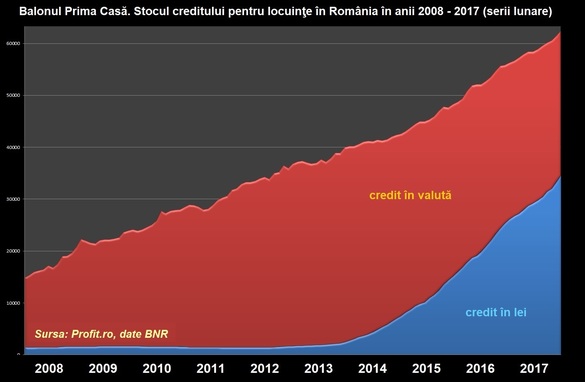

Există, totuși, o mare vină guvernamentală. Aceasta se cheamă programul de hazard moral Prima Casă. O curbă speculativă bancaro-imobiliară, mai puțin exagerată ca în 2007, dar mai extinsă ca dimensiune, a fost escaladată din 2009 încoace. Îl putem numi Balonul Prima Casă. Cade în sarcina BNR, a guvernelor și a băncilor comerciale.

Stocul de credit pentru locuințe a crescut de peste 3 ori în ultimii 8 ani, la echivalentul a 62,44 miliarde lei, și peste 10 miliarde lei sunt împrumuturi în lei contractate în etapa dobânzii ROBOR apăsate.

Vă place Balonul Prima Casă? În cea mai mare parte împrumuturi contractate pentru vânturarea dintr-o mână în alta a vechiului stoc ceaușist de apartamente, care vor fi ieșit din garanție la scadența creditelor. O explozie a ratelor – și a creditelor neperformante – ar fi tot de ce ar mai avea nevoie noua generație. Poc! Bravo pentru bănci!

Un nou balon de creditare umflat sub pulpana Băncii Naționale a României, abia la câțiva ani după spargerea cu zgomot a altuia care a tras România într-o severă recesiune de bilanț. Cum vor mai justifica bancherii centrali un nou val de deraieri de sub contractele ipotecare în cazul în care dobânzile vor urca?

Problema solvabilității debitorilor din Prima Casă, dincolo de ciclul de dobânzi, a fost ceva escamotat de BNR. În dezbaterile de la legea dării în plată de la începutul anului trecut, când Banca Națională flutura stindardul Prima Casă, spunând că un program bun este amenințat de actul normativ, inițiatorul său i-a întrebat în Comisia Juridică a camerei decizionale pe viceguvernatorii BNR Bogdan Olteanu și Liviu Voinea care ar fi rata creditelor neperformante dacă dobânzile cresc pentru un echivalent al ROBOR la 5%. Este întrebarea care atunci a rămas fără răspuns la nivel de simulare. Să sperăm că nu vom avea o rezoluție foarte dură, când realitatea economică va lovi. Tu ai vrut să zbori cu Balonul Prima Casă?