Sistemul bancar a înregistrat un stoc net zilnic de lichiditate de circa 1,9 miliarde de lei în decembrie 2018, marcând prima lună cu exces de lichiditate după iulie. Evoluția, confirmată de datele BNR, s-a văzut din scăderea operațiunilor repo, dar și din reducerea dobânzilor din piața monetară interbancară.

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Băncile au plasat în decembrie circa 2,53 miliarde de lei (medie zilnică) la facilitatea de depozit a băncii centrale și au luat împrumuturi repo de 0,66 miliarde de lei, situație ce contrastează puternic cu cea apărută în vară, când băncile au fost pe deficit de lichiditate. Astfel, dacă în decembrie băncile au înregistrat un excedent net de 1,9 miliarde de lei, în noiembrie se aflau pe un deficit de 7,4 miliarde de lei.

Evoluția lichidității este influențată puternic de soldul trezoreriei statului. Când statul face plăți, sunt alimentate conturile băncilor, iar când încasează taxe și impozite, lichiditatea băncilor se subțiază. În decembrie, de regulă, statul face foarte multe plăți, fiind luna în care cheltuiește mare parte din deficitul anunțat.

La mijlocul verii anului trecut, băncile au trecut de pe poziția de excedent al lichidității nete – bani care nu sunt plasați nici în credite și nici în titluri de stat – în cea de deficit net, situație în care iau bani de la banca centrală prin operațiuni repo (dacă sunt oferite de BNR), fie prin facilitatea de creditare (Lombard), dacă nu reușesc să atragă suficiente depozite de la clientelă.

Decembrie 2018 se înscrie în tendința istorică față de lichiditatea bancară din ultimul deceniu, dar pare și în contrast cu execuția bugetară. Astfel, dacă la 11 luni din 2018 statul cheltuise 26 de miliarde de lei peste încasări, adică un deficit de 2,7%, în noiembrie 2017 deficitul fusese de 10 miliarde de lei sau 1,2% din PIB. Pentru ambii ani, deficitul asumat de Guvern a fost de 3% din PIB, astfel că în decembrie 2018 ar fi fost disponibilă pentru cheltuială peste încasări suma de 2 miliarde de lei, față de 14 miliarde de lei în 2017.

Cu siguranță a contribuit la situația lichidității din decembrie și faptul că băncile au încasat peste 8 miliarde de lei din obligațiunile de stat ajunse la scadență la finele lunii noiembrie.

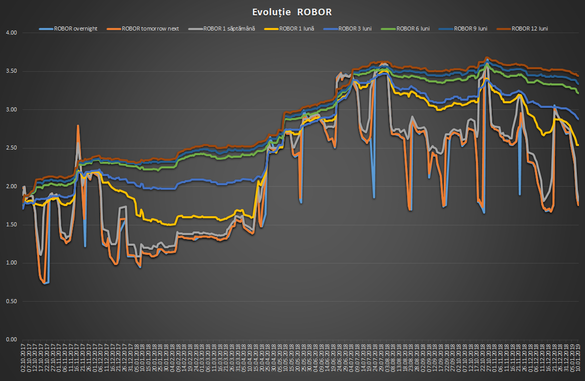

Îmbunătățirea lichidității din sistemul bancar este o explicație și pentru scăderea ratelor de dobândă interbancare din ultima perioadă.

Cheltuielile statului par a fi continuat și în ianuarie, potrivit analiștilor ING, lucru pe care nu îl putem verifica pentru că nici execuția bugetară pe decembrie nu a fost publicată, aceasta fiind programată pentru finele lunii ianuarie.

„Ianuarie nu este, în mod obișnuit, o lună de cheltuieli bugetare impresionante (în realitate, e în mod tradițional o lună de surplus bugetar), deși ratele curente din piață sugerează că ceva cheltuieli s-au făcut cel mai probabil în prima lună a lui 2019. Cu toate acestea, lichiditatea din sistem ar putea deveni mai echilibrată spre sfârșitul lunii, pe măsură ce calendarul de licitații de titluri de stat progresează”, arată analiștii ING.

Ratele pe termen scurt au scăzut cel mai mult, fiind cele mai susceptibile la condițiile de lichiditate. Totodată, trebuie amintit că acestea sunt influențate foarte mult și de perioada de constituire a rezervei minime obligatorii la BNR, care începe pe 24 și se termină peste o săptămână.

Ratele pe termen mai lung, de la 3 luni în sus, au scăzut și ele. Acestea sunt influențate și de perspectivele inflației și a majorărilor de dobândă operate de banca centrală. Cum inflația anuală a scăzut și a intrat în ținta de sus a BNR (de 3,5%), analiștii și-au redus așteptările pentru o majorare a dobânzii cheie de la 2,5% în prezent.