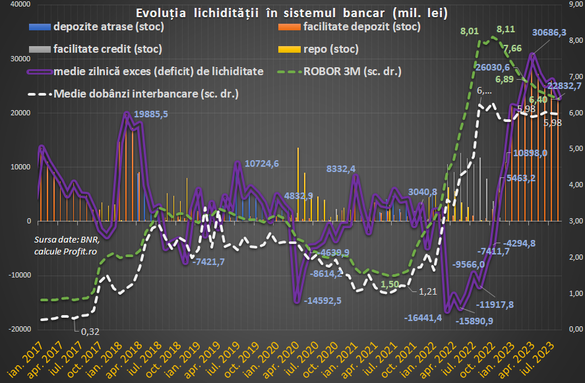

Excedentul de lichiditate al băncilor comerciale în raport cu banca centrală a scăzut în august la cel mai redus nivel de după februarie, dar rămâne la un nivel suficient de ridicat cât să asigure menținerea dobânzilor interbancare în jurul a 6% pe an.

Băncile au înregistrat un excedent mediu zilnic al lichidității de 22,8 miliarde de lei în august, față de 26 de miliarde de lei în luna precedentă, arată calculele Profit.ro pe baza datelor de la BNR.

Banca centrală este debitor net al sistemului bancar începând cu luna octombrie a anului trecut. De atunci, excedentul băncilor a crescut până la un nivel record de 30,7 miliarde de lei, atins în aprilie, evoluție pusă de BNR pe fondul vânzărilor de valută ale Trezoreriei Statului, care generează lichiditate în lei.

BNR nu a sterilizat lichiditatea în exces prin operațiuni de piață – instrumentul standard este facilitatea de depozit, care poartă o dobândă de 7%, egală cu cea a ratei cheie – și a tolerat relaxarea de facto a condițiilor monetare. Astfel, banii mulți din piață au dus la scăderea dobânzilor interbancare la 6%, cât este nivelul ratei la facilitatea de depozit, prin care băncile parchează banii la BNR în fiecare seară.

Rata ROBOR la 3 luni a scăzut în august cu 7 puncte de bază, până la 6,4% - în octombrie, când piața era pe deficit, rata era de 8,1%. Rata medie a dobânzilor interbancare, pe baza căreia se calculează indicele de referință pentru creditele acordate consumatorilor (IRCC), trenează la circa 6% din februarie.

Un imbold pentru BNR să strângă banii din piață și să crească dobânzile ar putea veni dintr-o eventuală depreciere a leului, însă moneda națională a fost stabilă în acest an, inclusiv ca urmare a intrărilor de la investitorii străini în activele financiare românești, în special în titluri de stat în lei.

Pentru BNR există mai degrabă argumente spre o relaxare suplimentară a politicii monetare, deși inflația e în continuare mare, la 9,3% pe an. Încetinirea creșterii economice – rata anuală s-a înjumătățit la 1,1% - înseamnă o trecere mai rapidă la un deficit al cererii agregate, potrivit estimărilor BNR, ceea ce însemnă presiuni fundamentale mai reduse de creștere de creștere a prețurilor în economie. Totodată, Banca Națională a Poloniei, la acțiunile căreia se uită și BNR, a venit cu o primă tăiere agresivă a ratei cheie la 6%.

Pericolele în reducerea prematură a dobânzilor vin din inflația de bază mare – estimată de BNR să rămână la 9,9% la finele anului – și din deficitul fiscal care probabil va fi peste țintă în 2023, ceea ce ar putea aduce mișcări punitive din partea investitorilor.

Pe de altă parte, băncile au început să reducă costul creditelor și au venit cu noi reduceri de dobânzi la ipotecarele în lei și la finanțările pentru companii.