Banca Națională a României va limita prin regulament gradul de îndatorare aferent populației pentru împrumuturile de la bănci și IFN, pentru prima dată după 2007, de la aderarea la Uniunea Europeană. Potrivit unui proiect al băncii centrale, care nu este încă în dezbatere publică, gradul de îndatorare maxim pentru creditele pentru locuințe în lei cu dobândă variabilă ar urma să fie de 45%, în timp ce la consum nu va depăși 30%.

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Documentul incluzând modificările pregătite poate fi pus la dispoziția abonaților Profit Insider, la cerere trimisă pe adresa de e-mail profit@profit.ro

De ce este important: Operațiunea ar putea limita numărul celor care se califică pentru un credit, respectiv suma pe care aceștia o pot împrumuta.

BNR studiază de mai bine de un an o formulă prin care să limiteze creșterea creditului aferent persoanelor fizice, în condițiile în care acesta crește rapid, după estimările băncii centrale, concomitent cu creșterea riscului de credit în condițiile unor dobânzi mai ridicate. Totodată, Fondul Monetar Internațional a recomandat, la ultima misiune de evaluare, reducerea gradului de îndatorare.

Potrivit unei proiect discutat acum în cadrul BNR și prezentat de Profit.ro, banca centrală va introduce limite maxime ale serviciului datoriei în venitul disponibil (valoarea ratelor lunare după scăderea cheltuielilor de subzistență din veniturile nete).

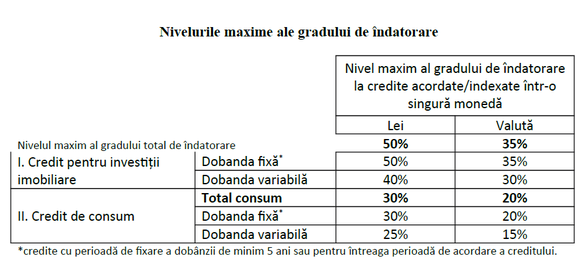

Astfel, BNR vrea modificarea Regulamentului 17/2012, cu adăugarea mai multor articole, dintre care cel mai important este cel care face trimitere la o nouă anexă, în care sunt prezentate gradele maxime de îndatorare în funcție de tipul și valuta creditului.

BNR face și următoarele precizări privind valabilitatea nivelurilor maxime în funcție de situația debitorilor. Astfel:

„1. Pentru primul credit pentru investiții imobiliare contractat în scopul achiziționării unei locuințe ce este/urmează a fi ocupată de debitor, gradul total de îndatorare și fiecare dintre nivelurile aferente creditelor pentru investiții imobiliare sunt cu 5 puncte procentuale mai ridicate față de valorile prezentate în tabel.

2. La determinarea nivelului gradului de îndatorare pentru situația unui debitor cu credite acordate/indexate într-o singură monedă, se va aplica:

a) nivelul maxim al gradului total de îndatorare și nivelurile maxime pe tipuri de credit, aferente creditelor în lei, în cazul persoanelor acoperite integral la riscul valutar;

b) nivelul maxim al gradului total de îndatorare și nivelurile maxime pe tipuri de credit, aferente creditelor în valută, în cazul persoanelor neacoperite integral la riscul valutar.

3. Nivelul maxim al gradului total de îndatorare în cazul persoanelor care beneficiază atât de credite în lei cât și de credite acordate/indexate în valută nu poate depăși 40%, cu respectarea nivelurilor maxime pe tipuri de credit.

4. În cazul în care un debitor are credite contractate anterior, la acordarea unui nou credit nivelul maxim al gradului total de îndatorare și nivelurile maxime pe tipuri de credite nu pot depăși valorile din tabel”.

Gradul de îndatorare se determină ca pondere a obligațiilor de plată decurgând din credite sau alte finanțări rambursabile în veniturile eligibile, ajustate cu coeficienții privind gradul de certitudine și de caracterul de permanență al veniturilor (dacă sunt salarii, venituri din drepturi de autor, dividende etc.), din care s-au dedus cheltuielile de subzistență, cu fundamentarea unui nivel rezonabil al acestora, și obligațiile de plată, altele decât cele de natura creditelor, inclusiv taxe, impozite și asigurări dacă sunt recurente și dacă sunt făcute cunoscute de către debitor la solicitarea împrumutătorului, potrivit prevederilor din lege.

Proiectul menține și obligația de informare a debitorilor privind impactul asupra ratelor lunare a unei deprecieri a leului în raport cu moneda valutei creditului (35,5% EUR, 52,6% CHF, 40,9% USD, valori stabilite încă din 2012), pentru șocul pe rata dobânzii (o creștere de 2 puncte procentuale a ratei curente, față de 0,6 pp anterior), însă sunt îndepărtate referirile la impactul scăderii veniturilor cu 6% (măsură introdusă în 2012).

Proiectul este redactat cu data de intrare în vigoare 1 iulie, însă nu a fost pus în dezbatere publică și nu este exclus să fie modificat. Băncile vor avea 30 de zile să emită normele de creditare actualizate, în timp ce cererile de credit aflate în lucru la data intrării în vigoare vor fi procesate pe regulamentele anterioare.

BNR a renunțat la gradele de îndatorare explicite în 2007

BNR a introdus, pentru prima dată, limitări explicite ale gradului de îndatorare în 2004, de 30% pentru creditele de consum și de 35% pentru cele imobiliare, precum și un nivel minim al avansului pentru creditele imobiliare de 25%.

În toamna anului 2005, prevederea a fost extinsă la și la împrumuturile de la IFN, dar gradul de îndatorare a fost ridicat la 40% din venitul disponibil, indiferent de natura creditului. În toamna lui 2006 au fost adăugate și alte cheltuieli care trebuie luate în calcul la determinarea gradului de îndatorare.

După câteva luni, în martie 2007, într-o perioadă în care creditul creștea foarte rapid, BNR a eliminat limitele explicite ale gradului de îndatorare și ale avansului, care urmau să fie stabilite de fiecare bancă în parte, în cadrul normelor de risc. În august 2008, BNR a cerut băncilor să stabilească gradul de îndatorare în funcție de cea mai slabă cotație a leului și cele mai ridicate dobânzi din ultimele 18 luni. La acea dată criza bătea deja la ușă și creditarea trecuse de vârf.

În 2011 au fost introdusă cerința ca băncile să ia în calcul riscul de depreciere severă a monedei naționale pentru creditele de consum în valută, plus obligația debitorilor de a pune garanții de 133% din valoarea sumei împrumutate, ceea ce a făcut, practic, ca împrumuturile de consum în valută să dispară, de facto. Pentru împrumuturile în lei de consum a fost introdusă cerința evaluării bonității după un șoc pe rata dobânzii și pe scăderea veniturilor. Pentru împrumuturile ipotecare a fost introdusă cerința unui avans minim, de 15% la lei și 20% la euro (cu excepția programului cu garanții de stat Prima Casă).

Gradul de îndatorare ridicat face mai multe credite neperformante

BNR ajungea, în 2014, la concluzia că „autoreglementarea” nu este cea mai eficientă măsură de a ține nivelurile avansului și gradului de îndatorare la limite sănătoase, „creditorii dovedind un comportament semnificativ prociclic”, potrivit Raportului de stabilitate din acel an.

Banca centrală concluziona că un nivel ridicat al gradului de îndatorare/un nivel ridicat al valorii creditului raportat la ipotecă se asociază cu un grad mai ridicat al ratei de neperformanță (rata de neperformanță pe creditele ipotecare acordate în perioada 2007-2008 era de 13%, comparativ cu 7,6% la nivel agregat, în august 2014).

BNR arăta, în mai multe rapoarte, că un credit imobiliar acordat în condiții prudențiale ara un avans de 25% și un grad de îndatorare de 45%.

Potrivit ultimului sondaj privind creditarea creditarea populației, în T1/2018, gradul mediu de îndatorare era de 43% în cazul împrumuturilor ipotecare nou-acordate, respectiv 45% în cazul portofoliului total de credite ipotecare. Băncile respondente practicau un grad de îndatorare între 32% și 52% pentru creditele ipotecare noi. Sondajul nu prezintă gradul de îndatorare pe creditele de consum.

Un grad de îndatorare (DSTI) de peste 55% conduce la o probabilitate de nerambursare de aproximativ 5 ori mai mare în cazul creditului ipotecar și de 2 ori mai mare pentru cele de consum negarantat, potrivit concluziilor BNR din ultimul Raport de stabilitate (toamna 2017).

Rata creditelor neperformante este dublă față de media întregului portofoliu în cazul creditelor unde debitorii au un grad de îndatorare de peste 55%.

Ce impact ar putea avea legea

Numărul celor care nu se vor mai califica la un credit sau vor putea lua doar sume mai mici este greu de estimat pe baza datelor curente, însă BNR oferă câteva statistici importante.

În septembrie 2017, circa 25% dintre debitori aveau un grad de îndatorare mai mare de 55%, „ceea ce arată că o proporție semnificativă a populației prezintă un risc ridicat de intrare în stare de nepeformanță”, arăta banca centrală.

Potrivit unei informații publicate de Comitetul Național de Supraveghere Macroprudențială, o treime din debitorii care au contractat un credit în 2017, aveau, în medie, un grad de îndatorare de peste 55%.

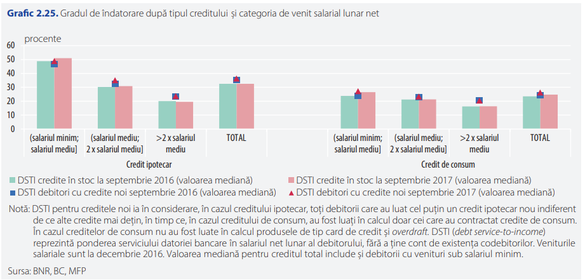

Mediana gradului de îndatorare pentru debitorii noi era de 36% în cazul împrumuturilor ipotecare și de 26% în cazul creditelor de consum în toamna anului trecut. Mediana (diferită de media aritmetică) reprezintă punctul de la care jumătate dintre debitori au un grad de îndatorare mai mare și jumătate au un grad de îndatorare mai mic.

Situația pe venituri arată un grad de îndatorare mult mai ridicat în cazul celor care încasează venituri între salariul minim și salariul mediu, cu o valoare mediană de 49% pentru creditele ipotecare și 27% pentru cele de consum, versus 24%, respectiv 20% pentru cei care câștigă de mai mult de două ori salariul mediu.

„Având în vedere faptul că 29% din debitorii cu credite ipotecare au venituri între salariul minim și cel mediu, o proporție semnificativă a populației înregistrează niveluri de îndatorare îngrijorătoare în cazul unor evoluții adverse”, se arăta în Raport.

Un șoc pe rata dobânzii cu 2 puncte procentuale ar duce la creșterea gradului de îndatorare cu 5,3 puncte procentuale pentru creditele ipotecare, iar ponderea celor cu un grad de îndatorare de peste 40% ar crește cu 10 puncte procentuale, la 47%. Între timp, urmare a faptului că aproape toate creditele ipotecare sunt cu dobândă variabilă, creșterea de 2 pp a dobânzii a devenit realitate, ca urmare a creșterii ROBOR.

„Majoritatea debitorilor cu credite ipotecare ar resimți în timp real un potențial șoc pe rata de dobândă”, arăta BNR.

Pe de altă parte, au crescut și veniturile medii ale populației, așa că o nouă analiză a BNR a evoluției gradului de îndatorare la veniturile actualizate ale debitorilor ar putea arăta în ce măsură calculele anterioare mai sunt valabile. Banca centrală estima, în toamnă, că rata creditelor neperformante aferente populației ar crește de la 5,8% la 7,3% într-un interval de un an de la creșterea dobânzilor cu 2 puncte.

Pe de altă parte, BNR a recomandat debitorilor să ia credite cu dobândă fixă. Faptul că proiectul notează că gradul maxim de îndatorare pentru creditele pentru achiziția unei locuințe (în care să stea debitorul) cu dobândă fixă poate ajunge la 55%, cu 10 puncte procentuale mai mult decât pentru un împrumut similar cu dobândă variabilă, ar putea stimula băncile și debitorii să se orienteze către astfel de împrumuturi din dorința de a lua mai mulți bani. Un impediment e, însă, chiar programul Prima Casă, încă favorit între cei care iau credite imobiliare, care funcționează doar cu dobânzi variabile, în funcție de ROBOR la 3 luni.