Asociația Română a Băncilor a prezentat Executivului proiectul înființării unui grup de lucru pentru a găsi soluții care să ducă la creșterea creditul privat, în condițiile în care intermedierea financiară este în continuă scădere raportat la mărimea economiei.

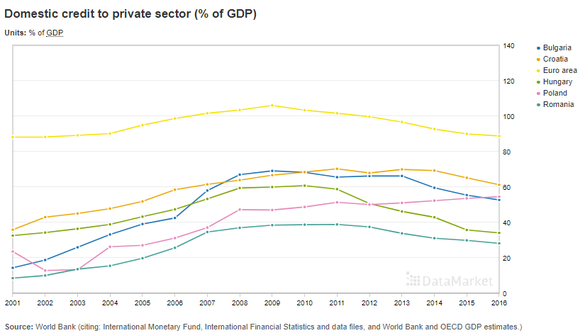

Creditarea a crescut în ultimii ani, pe măsură ce băncile au scos din bilanțuri mare parte din creditele neperformante. Avansul creditului rămâne, însă, în spatele dinamicii creșterii economice, ceea ce face ca raportul credit în produsul intern brut, numit gradul intermedierii financiare, să scadă, România fiind de mulți ani pe ultimul loc din Uniunea Europeană la acest capitol.

„Propunerea de a forma un grup de lucru trebuie analizată de toți steakholderii posibili, pentru identificarea de căi prin care putem să creștem intermedierea financiară din România. Nivelul intermedierii și mai ales dinamica acesteia este legată de nivelul bunăstării. Cu orice creștere pe această curbă ascendentă se face cu un transfer important către bunăstarea societății”, spune Sergiu Oprescu, președinte executiv al Alpha Bank și președinte al ARB, într-o conferință organizată de Asociație.

Creditul privat în PIB a scăzut, treptat, de la un maxim de 39%, atins înainte de criză, la 27% anul trecut. Creditarea companiilor și populației a crescut anul trecut cu 5,6%, la 232,3 miliarde de lei, însă sub avansul real și nominal al economiei, astfel că raportul față de PIB a scăzut față de 2016 cu 1 punct procentual.

Băncile au suplinit creditarea economiei private cu creditarea statului în ultimii ani, în condițiile în care ultimul și-a crescut gradul de îndatorare după criză. Fără credit privat, însă, băncile nu au mari perspective de a-și crește afacerile, în condițiile în care pot suplini doar într-o mică măsură veniturile potențiale din dobânzi cu cele din comisioane pentru operațiunile curente.

„Intermedierea financiară este la 27% din PIB. Este îngrijorător, nu neapărat prin dimensiunea cifrei, dar că putem să stăm în această zonă o perioadă mai mare de timp reprezintă un handicap pentru societate”, adaugă Oprescu.

Florin Dănescu, președinte executiv al ARB, spune că există proiecții că intermedierea ar putea scădea în acest an la 25%.

Radu Ghețea, președintele executiv al CEC Bank și președinte onorific al ARB, spune la rândul său că avem un sistem bancar solid, dar că creditarea nu a cunoscut acea creștere pe care el o anticipa în urmă cu 5 ani, iar unu dintre motive este lipsa de predictibilitate legislativă.

„Lucrurile sunt clare. Predictibilitatea este lucrul care frânează multe domenii, inclusiv sistemul bancar. Mă refer la predictibilitatea legislativă. Nu am făcut pași uriași în ceea ce privește creditarea și datorită acestei frâne. Și din cauza lipsei de clienți eligibili”, spune Ghețea.

Dacă creditarea populației crește într-un ritm susținut (+7,8% în 2017 față de 2016), iar BNR discută posibile măsuri prudențiale pentru reducerea expunerii băncilor pe populație, nu același lucru se poate spune despre creditul acordat firmelor, care abia anul trecut a înregistrat o creștere după mulți ani.

Bancherii reclamă slaba capitalizare a firmelor din România, care se finanțează preponderent prin credit de la acționar, dar și prin credit furnizor, plătind facturile cu întârziere pentru a-și îmbunătății lichiditatea, creând probleme la parteneri. Doar circa 15% dintre companii au luat credite de la bănci, iar numărul companiilor cu potențial de creditare e de 12.000-40.000 din peste 430.000 de întreprinderi mici și mijlocii – un număr oricum redus raportat la populație, în timp ce multinaționalele se finanțează din afară, potrivit unor estimări oferite anul trecut de Lucian Croitoru, consilier al guvernatorului BNR.

Băncile s-au și fript cu creditarea companiilor în criză, când circa o treime din credite nu au mai fost rambursate. Au acumulat credite neperformante și ca urmare a legislației din domeniul insolvenței, care a fost modificată pentru a întări drepturile creditorilor începând cu 2014, după o explozie a numărului de insolvențe.

Michal Sczurek, directorul executiv al sucuralei ING Bank din România, consideră că băncile se îndreaptă spre același model de business, mai digital, cu mai puține sucursale, în care finanțarea companiilor se va face direct din head-office, iar sistemul bancar se va reduce ca pondere PIB. "Cred că aceste scenarii pun băncile din România într-o poziție de a fi din ce în ce mai puțin relevante", consideră polonezul de la conducerea ING.

Băncile au suferit la capitolul imagine în perioada post-criză. Declinul a început cu procesele pe clauze abuzive în contractele de credit, iar onorabilitatea instituțiilor financiare a fost ulterior contestată în cadrul dezbaterilor parlamentare pe diverse proiecte de legi.

Legea dării în plată, puternic contestată de bancheri și amendată după intrarea în vigoare de către Curtea Constituțională, n-a adus efectele puternic negative previzionate de către bănci. Valoarea celor aproape 8.000 de credite de la bănci date în plată e de 2,2 miliarde de lei, potrivit datelor publicate de BNR anul trecut, iar peste două treimi au fost contestate în instanță.

Alte legi, precum cea a conversiei creditelor în franci elvețieni, au fost anulate de Curtea Constituțională, dar în Parlament se discută plafonarea dobânzilor la credite, retragerea caracterului de titlu executoriu pentru contractele cu băncile și instituțiile financiare nebancare și limitarea pretențiilor recuperatorilor la dublul valorii de achiziție a creanțelor, inclusiv cu drept de răscumpărare pentru debitorul rău-platnic.

„Mai vine câte o inițiativă legislativă care ne frânează avântul”, adaugă Ghețea.

„Avem o voce puțin auzită în ultima vreme, din cauza altor lucruri”, consideră Oprescu, care invită, însă, la analizarea într-un cadru instituțional a motivelor care duc la frânarea creditului, pentru a elimina barierele.

Dănescu spune că băncile au venit în ultimii ani cu mai multe propuneri către diferitele guverne care s-au succedat rapid la conducerea României, că acestea pot oferi statului expertiza lor și că există un deficit de competențe între stat și privat și în străinătate.

„Avem 25 de comisii la ARB, iar aceste 25 de comisii adună 800 de specialiști din industria bancară, care au capacitatea profesională extrem de mare de a oferi knowledge celor care îl solicită”, adaugă Dănescu.

La capitolul creditare au fost discuții intense cu actualul Cabinet Dăncilă, iar bancherii se arată optimiști, dar moderat, având în vedere experiențele anterioare.

„De trei ani de zile mergem să prezentăm proiectele noastre. Am propus ca educația financiară să fie materie obligatorie, și am primit promisiunea că va fi. S-au schimbat miniștrii!”, spune președintele executiv al ARB și adaugă că nivelul redus al educației financiare – pe ultimul loc din UE – e un factor care contribuie la intermedierea redusă, dar și la problemele financiare pe care le au românii.

ARB a propus și adoptarea unei agende digitale, care ar putea fi o temă chiar în mandatul României a președinția rotativă a UE, care începe în 2019. „Am avut un grup de lucru interministerial, dar s-a schimbat ministrul și am luat-o de la capăt”, suspină Dănescu.