Dacă la nivel mondial există un consens că tendința ciclului de ridicare a dobânzilor se va opri sub reperele precedentului vârf, și jucători din piața locală au aceeași viziune în ceea ce privește costurile de finanțare pe leu. „Creșterile mari sunt deja în spatele nostru”, spune Dragoș Manolescu de la OTP Asset Management.

De ce este important: Creșterea rapidă a indicilor de dobândă ROBOR pentru leu în toamna trecută a prins pe picior greșit mai mulți debitori, iar din media nu au lipsit alertele față de viitoare scumpiri ale costului creditului, cu efecte directe asupra ratelor lunare ale clienților sistemului bancar. Mutările operate subsecvent la nivelul dobânzii-cheie realizate de Banca Națională a României și declarațiile guvernatorului Mugur Isărescu potrivit cărora dobânzile încă sunt istoric la niveluri coborâte au potențat neliniștile în rândul populației.

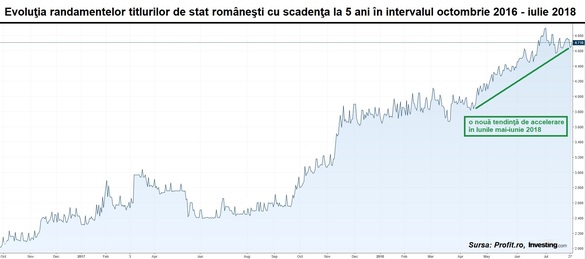

Mai este interesant: Tendința s-a menținut în creștere pentru dobânzi și în prima jumătate a acestui an, accelerându-se începând cu sfârșitul lunii aprilie. Indicii de dobândă ROBOR la 3 luni și 6 luni au trecut de reperul de 3%, cu implicații directe asupra bugetelor familiilor de români îndatorați.

Vești bune vin pentru aceștia chiar din zona bancară. Chiar dacă profesioniști ai pieței cred că trendul general de scumpire a costului creditului încă nu s-a consumat, așteptările sunt moderate față de viitoarele creșteri de dobânzi.

„Cred că acest ciclu de normalizare încă nu s-a încheiat”, spune Csaba Bálint, analist macroeconomic la OTP Bank România, care anticipează o temperare a mișcării. „Salturi nu vor mai fi.” Proiecția este pentru o corectare a mișcării până la finalul anului și apoi pentru o nouă majorare a dobânzilor la 3,5%-3,6% anul viitor, cu potențial de majorări limitat până în anul 2020.

Tendința pe termen scurt a fost de corecție pe segmentul costurilor de finanțare ale Ministerului Finanțelor Publice. Astfel, randamentul titlurilor de stat cu scadența la 5 ani s-a redus către reperul de 4,7%, după ce sărise către 5% în prima lună a verii, fiind foarte apropiat de randamentul bonurilor de tezaur cu maturitate pe 10 ani, echivalent cu o aplatizare a curbei de randament a României.

Omer Tetik, CEO la Banca Transilvania, nu este îngrijorat de mișcările în piața locală a creditului guvernamental. „România are indicatori foarte buni la datoria publică”, afirmă bancherul, care vede pe mai departe potențial de majorare a stocului de credit la nivelul întregii economii românești.

Tendința de ridicare a costurilor de finanțare este pusă în legătură mai degrabă cu ceea ce se întâmplă la nivel mondial și în primul rând cu normalizarea regimului dobânzilor în SUA. Notele de trezorerie americane cu scadența la 10 ani se tranzacționează în zone care le dau un randament de 3%, costuri de finanțare aproximativ duble față de cele de acum 2 ani, așa cum se vede pe graficul atașat.

„Eu nu cred că putem să ne luptăm cu cea mai mare economie din lume cu dobânzi mai mici”, explică actualul context Tetik de la Banca Transilvania. Este nevoie de randamente mai bune pentru atragerea de capital.

Șeful executiv al Băncii Transilvania vede ridicare pe mai departe a dobânzilor, dar nu o călătorie similară către punctele de pornire. Își amintește că în urmă cu 2 decenii când a venit pentru prima dată în România prima licitație de titluri de stat la care a participat era pentru instrumente având 84% dobânda. „Nu cred că mergem înapoi acolo...”

Așteptările sunt pentru o majorare limitată până la finalul ciclului de ridicare de dobânzi. „Noi nu vedem o creștere mai mare de 100-450 de puncte de bază de acum înainte”, a declarat Tetik, menționând că se referă la dobânda-cheie a BNR.

Ce anticipări sunt pentru deja celebrul ROBOR

Pentru indicii de dobândă care măsoară costul creditului în piața interbancară, Banca Transilvania nu se așteaptă la o presiune foarte ridicată și vede oscilațiile indicelui ROBOR la 3 luni în zona de 3,5-4% până la finalul anului.

Sunt estimări în linie cu indicațiile care vin de la BNR. La începutul lunii mai, guvernatorul Isărescu afirma despre perspectiva unui indice ROBOR la nivelul de 4%: "Sub nicio formă nu vrem să ajungă acolo!"

Pe partea inferioară a acestui interval sunt și nivelurile de închidere de la finalul lunii iulie, de 3,47% pentru ROBOR la 3 luni și de 3,53% pentru ROBOR la 6 luni. O notă a UniCredit Bank de ieri caracterizează drept restrânse condițiile de lichiditate din piață și amintește că plasamentele la banca centrală s-au redus pentru a 2-a săptămână consecutiv: o singură bancă a plasat 25 milioane lei la banca centrală la dobânda-cheie de 2,50%.

Contextul nu este neapărat unul care să dea un impuls major, iar administratorii de actve financiare din zomna bursieră nu văd presiuni pentru o reașezare a prețurilor acțiunilor astfel încât să surprindă niveluri mult mai ridicate ale randamentelor pe instrumentele cu venit fix. „Creșterile mari sunt deja în spatele nostru”, spune Dragoș Manolescu de la OTP Asset Management.