Șefii de bănci prezenți la Profit Financial.forum se așteaptă la o creștere a creditelor neperformante anul viitor, în contextul încetinirii economiei. Vestea bună pentru debitori este că aceștia anticipează o scădere a dobânzilor, pe fondul domolirii inflației.

Conferința a fost organizată cu sprijinul Agista, Alpha Bank, Banca Transilvania, CEC Bank, ING Bank, NNDKP, UniCredit Bank, Fondul Român de Contragarantare, Philip Morris România și First Bank, fiind transmisă în direct și la PROFIT NEWS TV

Creșterea economică este așteptată să încetinească anul viitor – cu cele mai multe prognoze în jurul a 2% - față de un avans de circa 5% în acest an.

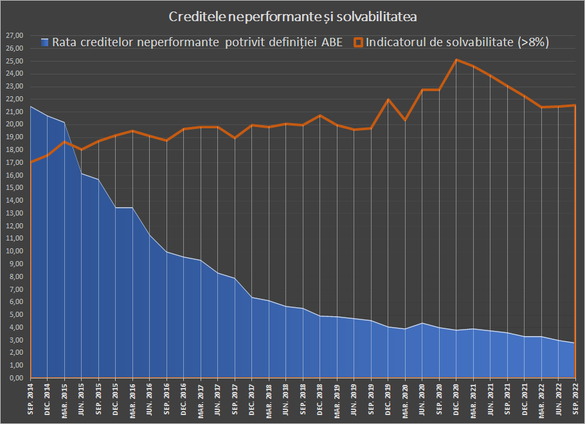

După doi ani de inflație ridicată și unul de dobânzi care au sărit considerabil pe toate segmentele, bancherii se așteaptă să vadă efecte negative anul viitor. Rata creditelor neperformante a coborât de la un vârf de 20% în 2013-2014, când băncile nu-și curățaseră bilanțurile la 2,8% în toamna acestui an, cel mic nivel de când avem date de la BNR.

”Probabil că o să fie o reversare, dar nu ne așteptăm să ajungem la nivelul din 2009-2010”, spune Omer Tetik, directorul executiv al Băncii Transilvania.

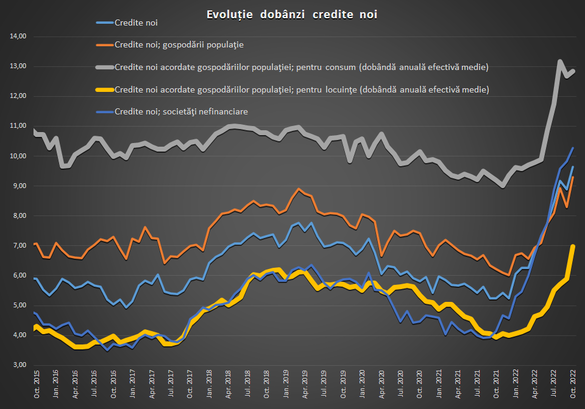

Bancherii văd deja o încetinire a creditării în ultimele luni, în special pe segmentul populației.

”Ne așteptăm și noi la o creștere a creditelor neperformante, sperăm că nu la nivelul văzut în criza din 2008-2010, dar o creștere ne așteptăm să vedem”, spune Mihaela Bîtu, directoarea ING Bank România.

”Rata creditelor neperformante va crește anul viitor, dar nu mă aștept să fie probleme semnificative”, consideră și Henk Paardekooper, directorul executiv al First Bank.

Zona predilectă de unde sunt așteptate creditele neperformante este cea a întreprinderilor mici și mijlocii. La criza precedentă acestea au avut cea mai mare rată a neperformantelor, cu un vârf de 30% în 2014, dar cu variații ridicate în funcție de sector – cea mai rea situație fiind cea din construcții și imobiliare.

”Ca de obicei, companiile mai mici sunt mai vulnerabile, capitalurile mai reduse, puterea de negociere mai redusă de negociere fie cu consumatorii, fie cu companiile mai mari. Deja în numărul de insolvențe se vede o creștere, să vedem cât de mult va crește. Impactul este diferit în funcție de sector. Dacă în pandemie a fost sectorul horeca, acum ne așteptăm să vedem alte sectoare”, spune Bîtu.

Microînterprinderile au ajuns la un vârf de 40% a ponderii creditelor neperformante în total credite în 2014.

”Suntem extrem de atenți pe segmentul IMM, pentru că acestea sunt tradițional și natural mai expuse unor vânturi potrivnice, dar credem că sunt într-o situație mai bună decât erau în trecut”, spune Sergiu Oprescu, președintele executiv al Alpha Bank România.

Creditarea companiilor, în principal IMM, a fost puternic subvenționată imediat după începutul pandemiei COVID-19, o parte considerabilă dintre creditele acordate de bănci până în acest an fiind acoperite cu garanții de stat în proporție de 90%.

”Dacă ne uităm la riscuri, zona IMM este cea mai expusă, pentru că sunt clienți mici, cu experiență mai puțină, dar și acolo vedem sprijinul statului împreună cu băncile”, spune Adrian Pârvulescu, director responsabil cu zona de companii la UniCredit Bank.

Bancherii menționează nivelul ridicat al solvabilității băncilor și acoperirea ridicată cu provizioane printre argumentele sistemului bancar în fața unei deteriorări a economiei și a bilanțurilor.

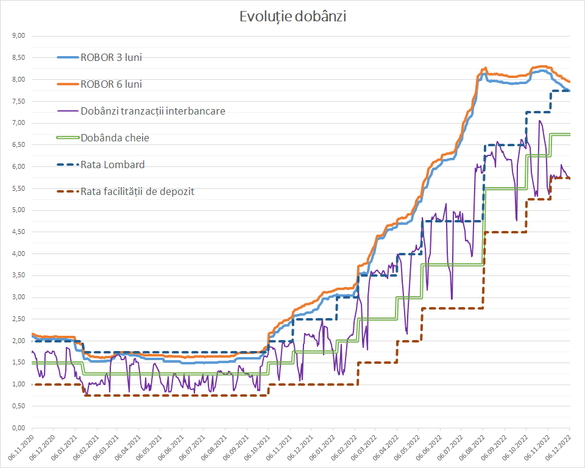

Pe măsură ce inflația va scădea anul viitor – anul acesta este estimată de BNR la 16,3%, urmând să coboare la 9,8% în 2023 -, bancherii se așteaptă și la o scădere a dobânzilor la credite.

”Cred că în această iarnă vom vedea o reducere a inflației și, implicit a dobânzilor. Mă aștept după jumătatea anului viitor să vedem o inflație de o cifră, ceea ce ne face un pic mai optimiști. Cred că șocul a trecut și acum ne pregătim să lucrăm cu date concrete”, spune Adrian Pârvulescu.

Mihaela Bîtu nu anticipează o reducere abruptă a inflației, dar vede o scădere treptată a dobânzilor. ”Și dobânzile probabil se vor înscrie pe un trend ușor descrescător. Nu mă aștept nici la inflație să scadă foarte abrupt”, spune directoarea ING România, care adaugă că IRCC va înregistra, însă, o creștere, ca urmare a modului de calcul și aplicare cu întârziere.

Lichiditatea din sistemul bancar s-a îmbunătățit în ultimele două luni, băncile trecând chiar pe excedent în raport cu BNR, ceea ce s-a văzut în reducerea dobânzilor interbancare. Lichiditatea strânsă începând cu luna martie a presat băncile să majoreze dobânzile la depozitele clientelei.

”Cred că, mai echilibrat, o să continue creșterea lichidității, se va vedea și pe dobânzi, va avea un impact pozitiv pe costurile de finanțare, pentru clienți noștri”, spune Omer Tetik.

Directorul celei mai mari bănci din România menționează și presiunea pusă de stat pe costul finanțării, în condițiile în care se împrumută și de la bănci, dar și de la populație pentru finanțarea deficitului bugetar.

”Prognoza pe anul viitor este să vedem o scădere a nivelului de dobândă față de cel de acum”, spune și Sergiu Oprescu.

Pe de altă parte, bancherii atrag atenția că deceniul banilor foarte ieftini a trecut, și că de acum trebuie să ne obișnuim cu dobânzi mai mari.