Creditul acordat de bănci a crescut în ianuarie, prima lună după intrarea în vigoare a restricțiilor privind gradul de îndatorare, dar și a OUG 114, care introduce taxa pe activele bancare. Soldul împrumuturilor pentru consum a scăzut pentru a doua lună consecutiv și cele pentru locuințe rămân pe o dinamică în răcire. Situația împrumuturilor pentru companii arată mai bine, cu o accelerare pe componenta în valută.

Datele privind evoluția creditării erau așteptate după ce două reglementări importante au intrat în vigoare începând cu 1 ianuarie. Banca Națională a României a limitat gradul de îndatorare la 40% (rată lunară în veniturile nete), ceea ce a restrâns spațiul băncilor de a acorda credite mai ales populației cu venituri reduse. Dar dacă măsura BNR era discutată de multă vreme și adoptată din toamnă, decizia Guvernului de a taxa activele băncilor (inclusiv creditele) a venit pe neașteptate la finele anului trecut prin Ordonanța de Urgență 114/2018 și a generat îngrijorări și proteste în rândul bancherilor.

Începând cu toamna lui 2017, dobânzile la împrumuturile în lei au crescut considerabil, în timp dinamica economică s-a răcit - de la o creștere a produsului intern brut de 7% în 2017 la 4% în 2018. Totuși, românii au continuat să ia credite, în condițiile creșterii veniturilor, astfel că ritmul creditării s-a menținut ridicat pe parcursul anului trecut, dar cu o încetinire din toamnă. Luna ianuarie pare să confirme tendința din ultimele luni, dar datele trebuie privite cu atenție.

Jocul cursului și evoluția creditului

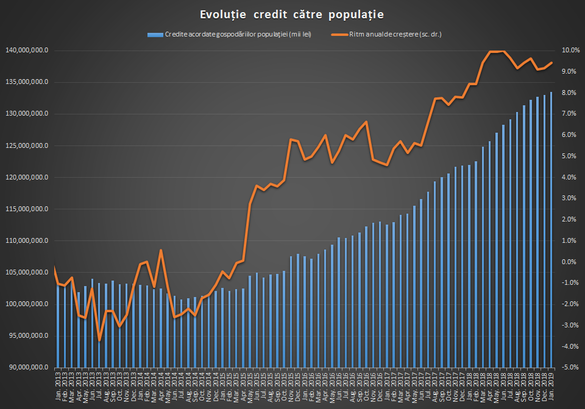

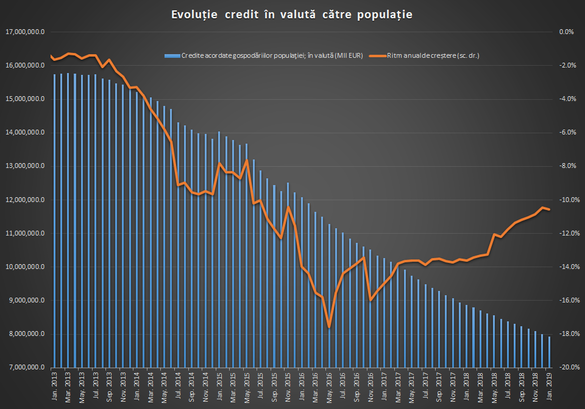

Creditul acordat populației a crescut în ianuarie cu 0,4% față de decembrie și cu 9,4% față de anul anterior, la 133,5 miliarde de lei, arată calculele Profit.ro pe baza datelor de la BNR. Stocul de credite pare să accelereze, însă cauza este una nedorită: cursul s-a depreciat cu 1% față de finele lunii decembrie, ceea ce a majorat soldul în valută exprimat în lei. Astfel, deși exprimat în lei soldul creditului în valută a crescut cu 0,6% în termeni lunari – o evoluție pozitivă reprezintă o premieră în ultimii 4 ani -, exprimat în euro creditul în valută a scăzut cu 0,9% față de decembrie, ceea ce se înscrie în dinamica obișnuită din ultimii 7 ani.

Pe componenta în lei, creditul acordat populație a crescut cu 0,3% față de decembrie și cu circa 19% față de ianuarie 2018, ceea ce arată o răcire a ritmului de creștere. În sume nominale, avansul a fost de 271 de milioane de lei față de decembrie, mai puțin de jumătate din suma adăugată între noiembrie și decembrie și cel mai redus avans din ultimii doi ani.

De altfel, populația se mai poate împrumuta, practic, doar în lei, după restricțiile impuse după criza financiară, când deprecierea leului a adus probleme la plata ratelor pentru debitori, majoritatea neacoperiți la riscul valutar.

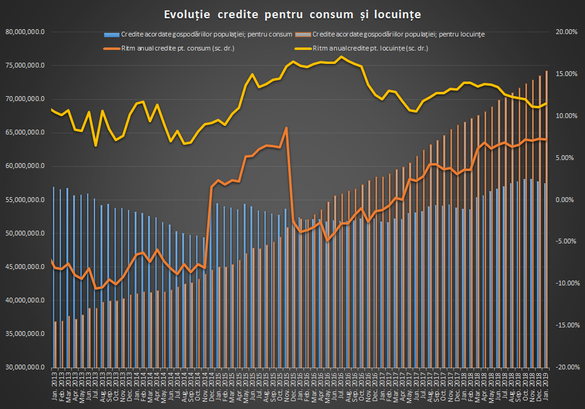

Creditul pentru consum a scăzut cu 0,4% față de decembrie la 57,5 miliarde de lei, ceea ce marchează a doua lună consecutivă de contracție, după o stagnare în noiembrie. De altfel, ritmul anual a încetinit ușșor la 7,2%. Pe componenta în lei, contracția a fost de 0,6% (-273 de milioane de lei, cea mai mare scădere în termeni nominali după septembrie 2012), iar dinamica anuală s-a redus la 14,3%.

Împrumuturile pentru locuințe au accelerat ușor față de decembrie în termeni lunari la 1% și la 11,5% în dinamică anuală la 74,2 miliarde de lei, însă acest lucru vine în mare măsură pe fondul deprecierii leului. Pe componenta în lei, creștere este de circa 1,2% față de decembrie (+558 de milioane de lei) și de 24% față de anul trecut (+9,6 miliarde de lei). În termeni lunari, dinamica din ianuarie este cea mai redusă din mai 2012, dar acest lucru era așteptat, în contextul în care trecerea Prima Casă și a legislației prudențiale pe finanțarea în lei a crescut volumul creditelor ipotecare de la o bază foarte mică în ultimii 5-6 ani.

Pe de altă parte, avansul din ianuarie față de decembrie în termeni nominali este cel mai redus din ultimii doi ani. Totodată, pentru că 30% din creditele ipotecare sunt în valută, deprecierea leului din luna ianuarie a adus o creștere a soldului exprimat în lei cu 0,8%, în timp ce exprimat în euro soldul a scăzut cu 0,7%, păstrând tendința din ultimii ani.

Firmele se îndreaptă către finanțarea în valută

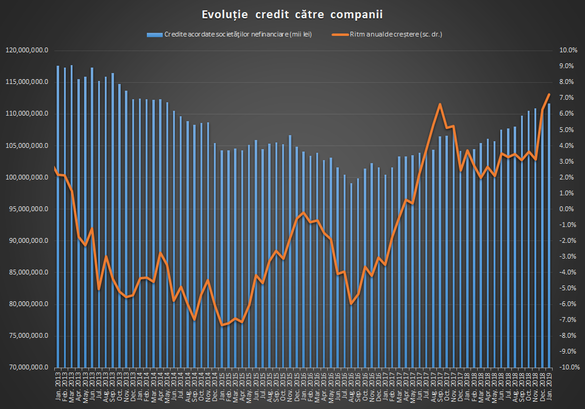

După un recul în decembrie (cum se întâmplă, statistic, în fiecare an), creditul acordat firmelor a crescut cu 0,9% în ianuarie și cu 7,2% față de anul trecut la 111,6 miliarde de lei. Datele arată o îmbunătățire consistentă de dinamică și sunt printre cele mai bune din ultimii ani, în contextul în care soldul a fost tras în jos și de vânzările/ștergerile de creanțe. Pe de altă parte, soldul de împrumuturi în lei s-a redus cu 1,3% față de decembrie la 64,9 miliarde de lei, iar dinamica anuală a scăzut cu mai bine de un punct procentual la 5,5%.

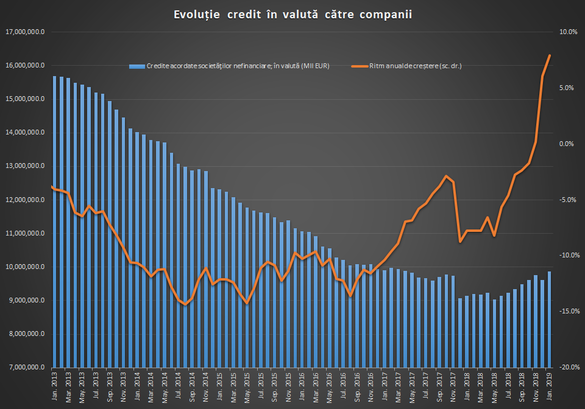

Firmele s-au îndreptat mai degrabă spre spre împrumuturile în valută. Soldul a crescut cu 2,6% față de decembrie (+247 de milioane de euro) la circa 9,9 miliarde de euro (nivelul din urmă cu 2 ani), un avans de 7,9% față de ianuarie 2018.

Creșterea creditului în valută ar putea fi explicată de dobânzile mai mari la lei, care au venit peste o relativă stabilitate a leului anul trecut.

Rămâne de văzut cum va merge creditarea în continuare, având în vedere că discuțiile despre modificarea taxei pe active nu au avansat prea mult de la începutul anului. Bancherii au avertizat că nivelul taxei este prea ridicat și că riscă să crească costurile finanțărilor și să reducă volumul împrumuturilor acordate.