Prăbușirea cu peste 70% a prețului petrolului din ultimul an și jumătate a afectat considerabil bugetele principalelor companii petroliere, dar și bugetele statelor, în special ale țărilor producătoare. Majoritatea guvernelor au efectuat modificări fiscale menite să atenueze aceste efecte.

Numai că, de cele mai multe ori, interesele statelor diferă de cele ale companiilor. Statele se pot proteja de reducerea veniturilor publice numai în detrimentul performanțelor financiare ale companiilor.

Așa se face că, în prezent, există două tendințe la nivel global: una de diminuare a presiunii fiscale pe sectorul de explorare și producție de țiței, iar alta de creștere a acesteia.

În general, statele care optează pentru prima variantă (SUA, Marea Britanie, Italia, Germania) beneficiază de piețe mai libere, influența politicului (formală sau informală) asupra companiilor fiind mai redusă. Statele care optează pentru cea de-a doua variantă sunt state în care statul are o influență covârșitoare, fie ca acționar, fie ca reglementator extrem de agresiv al pieței.

Asemănări fiscale

Ultimul exemplu este cel al Rusiei, care pare că a preluat modelul României și, într-o perioadă la care prețul petrolului se situează în apropierea costului de extracție, pregătește un proiect de lege de modificare a sistemului de redevențe. La fel ca și în cazul României, Ministerul rus de Finanțe intenționează să păstreze actualul sistem de redevențe, pe care să-l dubleze cu un nou impozit pe profit.

Dacă în cazul României, Guvernul intenționează să aplice, începând cu 1 ianuarie 2017, un impozit de suplimentar de 35% din profitul obținut de pe urma activității de upstream (extracția de petrol și gaze), Kremlinul este mult mai ambițios și dorește să impună un nivel dublu al taxei, de 70%. Și asta pe lângă redevența care poate ajunge la 40%, impusă însă numai după ce zăcământul devine profitabil (companiile și-au recuperat investițiile efectuate inițial).

CITEȘTE ȘI Cum s-au îmbogățit Kremlinul și giganții energetici pe spinarea rusului de rând - în 5 grafice

CITEȘTE ȘI Cum s-au îmbogățit Kremlinul și giganții energetici pe spinarea rusului de rând - în 5 grafice Deosebiri structurale

Asemănările dintre sectorul petrolier din România și Rusia se opresc însă aici, la forma de impozitare preferată de autorități. Costul de producție al unui baril de petrol sau de gaze naturale este în Rusia net inferior celui din România, zăcămintele rusești fiind mult mai mari, iar producția incomparabilă cu cea din România, unde zăcămintele au ajuns deja la maturitate. În plus, politicile adoptate de cele două state în perioada scursă de la începutul declinului petrolului au fost diferite. Asta și ca urmare a structurii bugetelor celor două state. Dacă, potrivit unui studiu Ropepca, companiile de petrol și gaze di România furnizează aproximativ 10% din veniturile bugetului general consolidat, cele din Rusia au contribuit în 2014 cu peste 48% la veniturile bugetare.

Rușii și-au depreciat moneda pentru a combate declinul petrolului

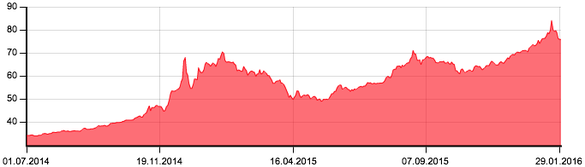

Răspunsul găsit de autoritățile de la Moscova la deprecierea petrolului și la sancțiunile impuse de Occident a fost deprecierea monedei naționale, prin renunțarea la controlul cursului de schimb și adoptarea unui regim de flotare liberă. Dacă în urmă cu un an și jumătate un rus avea nevoie de 34 de ruble pentru a cumpăra un dolar, acum el trebui să dispună de 75 de ruble pentru a achiziționa moneda în care se fac majoritatea tranzacțiilor pe piața petrolului.

Din punctul de vedere al statului rus, al cărui buget depinde în foarte mare măsură de veniturile din exportul de petrol și gaze, decizia a fost una logică: și-a conservat veniturile în moneda în care are cheltuieli (rubla), depreciindu-și moneda într-un ritm similar celui în care i se diminuau veniturile în dolari obținute din exporturi.

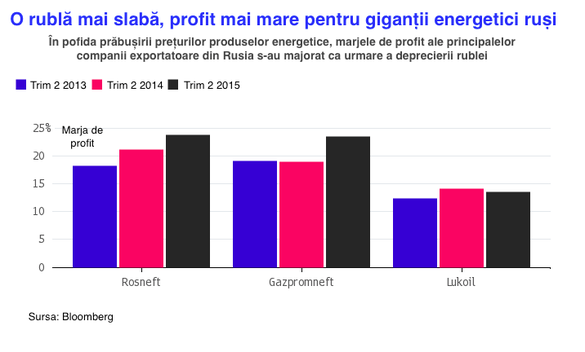

Marjele de profit ale giganților energetici ruși, în creștere

Similar, și companiile exportatoare de petrol și gaz (Gazpromneft, Rosneft și Lukoil) au beneficiat de pe urma trecerii la un regim de flotare liberă, micșorându-și considerabil costurile de producție (cu aproximativ 30% - în pricipal salarii, pe care le plătesc în ruble), ceea ce a condus la o compensare a scăderii veniturilor în dolari pe care le realizează din exportul de petrol și gaze. În plus, Gazpromneft, Rosneft și Lukoil au profitat și de un Cod Fiscal favorabil, ceea ce a făcut ca marja de profit a celor trei companii nu numai că n-a suferit, dar s-a și majorat, în pofida crizei prin care trece economia rusă.

Evoluția cursului rublă/dolar din ultimul an și jumătate

Guvernul român a dublat, practic, nivelul redevențelor

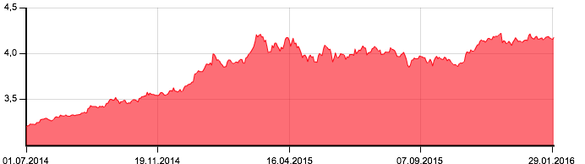

Și leul s-a depreciat în raport cu dolarul în perioada iulie 2014-februarie 2016, însă numai cu 23,84%, și nu cu 55%, cum a făcut-o rubla. Dacă în iulie 2013 un dolar era cotat la 3,2 lei, în febrarie 2016 el se situează în apropierea nivelului de 4,2 lei. Spre deosebire de companiile rusești, companiile din sectorul upstream România n-au putut să compenseze pierderile de venituri în dolari prin reducerea de costuri în monedă națională. De altfel, la actualul preț de 30-35 de dolari pe baril, companiile din acest sector se află la limita profitabilității, costul mediu de producție (de 30-35 de dolari pe baril, însă în cazul unelor zăcăminte mature și cu producție mică și de 60 de dolari pe baril) situându-se în același interval cu prețul de vânzare.

Evoluția cursului leu/dolar din ultimul an și jumătate

În plus, în România au fost introduse mai multe impozite de către Guvernul Ponta în prima sa lună de funcționare (impozitul pe construcții speciale, impozitul pe țiței din producția internă, impozitul asupra veniturilor suplimentare obținute ca urmare a dereglementării prețurilor din sectorul gazelor naturale și impozitul din exploatarea resurselor naturale, altele decât gazele natural), ceea ce practic a dublat nivelul redevențelor.

Redevențele actuale din România reprezintă cote procentuale din valoarea producției brute extrase, acestea fiind stabilite, în 2004, prin Legea petrolului. La țiței, acestea sunt de 3,5% pentru zăcăminte care produc sub 10.000 de tone/trimestru, 5% pentru zăcăminte care produc între 10.000 și 20.000 de tone/trimestru, 7% pentru zăcăminte care produc între 20.000 și 100.000 de tone/trimestru și 13,5% pentru zăcăminte care produc peste 100.000 de tone/trimestru. Dacă sunt adăugate și noile impozite, cota medie efectivă de impozitare a veniturilor producătorilor de hidrocarburi din România a fost majorată de la 13,9% la finalul anului 2013 la 15% la sfârșitul anului 2014, respectiv 15,7% la jumătatea anului 2015. În schimb la nivel european taxarea a scăzut de la 12,2% la sfârșitul anului 2013 la 11,7% la finalul anului trecut, potrivit un studiu Deloitte comandat de Federația Patronală de Petrol și Gaze. În plus, formula de aplicare a redevențelor utilizează ca preț de referință media cotațiilor din trei luni precedente, ceea ce face ca pe o piață în declin să crească creșterea procentului de redevențe încasat de statul român.

Bugetul de stat - marele câștigător al amânării introducerii noilor redevențe

De altfel, deși guvernul României este acuzat deseori că nu a introdus noul sistem de redevențe la presiunea companiilor de petrol și gaze, realitatea este cu totul alta. Dacă ar fi introdus acest sistem și ar fi renunțat la impozitele suplimentare aplicate de Guvernul Ponta, bugetul de stat ar fi suferit, pentru că nu ar mai fi încasat acele impozite, iar din impozitul suplimentar pe profit de 35% nu încasa nimic, dat fiind că companiile din upstream (cel puțin cele petroliere) nu mai pot realiza profit la acest preț al barilului. Așa, în pofida pierderilor înregistrate din producția de petrol, Guvernul încasează bani la buget, celelalte impozite fiind impuse fie pe valoarea activelor, fie pe nivelul veniturilor, indiferent dacă o companie înregistrează sau nu profit.

Și guvernul rus pare conștient de acest lucru, și propune implementarea graduală a noului proiect. Pentru proiectele noi, rușii propun chiar neimpozitarea acestora pe o perioadă de zece ani. Guvernul român promite, în schimb, acordarea unei deduceri suplimentare de 15% pentru investițiile noi.

CITEȘTE ȘI EXCLUSIV Noua taxare la petrol și gaze: impozit pe profit de 35%, facilități din 1999 abrogate, sistem pe 20 de ani

CITEȘTE ȘI EXCLUSIV Noua taxare la petrol și gaze: impozit pe profit de 35%, facilități din 1999 abrogate, sistem pe 20 de ani Eliminarea facilităților fiscale

Interesant este că proiectul de modificare a Codului Fiscal rus se mai aseamănă într-un punct cu cel aflat pe masa autorităților fiscale din România. Astfel, odată cu introducerea noii suprataxe pe profitul din upstream, guvernul rus intenționează să elimine și unele facilități acordate, potrivit companiei ruse Vygon Consulting, citată de Reuters, unui total de 198 de zăcăminte, nu numai noi, ci și mai vechi. În primă etapă, facilitățile vor rămâne în vigoare, și ca urmare a dificultăților cu care se confruntă sectorul petrolier în prezent.

Similar, potrivit unui document consultat de Profit.ro, Guvernul român intenționează să abroge mai multe acte normative, printre care și o ordonanță de urgență aprobată în urmă cu 16 ani de Guvernul Radu Vasile, prin care companiile din energie au primit o serie de facilități. Practic, prin această ordonanță, titularii de acorduri petroliere și subcontractanții acestora, care desfășoară operațiuni petroliere în perimetre marine ce includ zone cu adâncime de apă de peste 100 metri, au fost scutiți de la plata impozitului pe țițeiul și gazele naturale din producția internă și a comisioanelor vamale la exportul acestora, pentru producția extrasă pe întreaga durată a acordului petrolier.