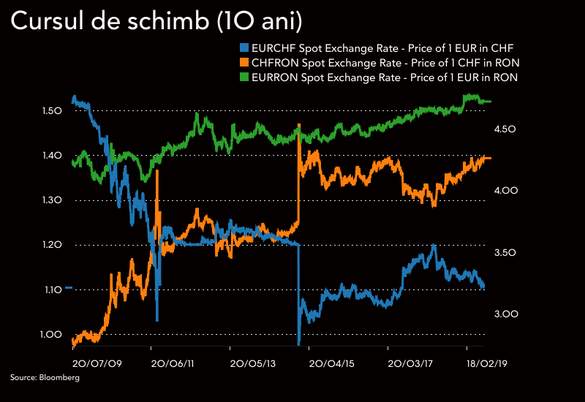

Moneda elvețiană a ajuns la cel mai ridicat nivel al ultimilor doi ani în fața euro și la cel mai ridicat din ultimii patru ani față de leu. Banca centrală a Elveției se confruntă cu noi intrări de capital, în condițiile în care politica monetară din zona euro trece printr-o nouă perioadă de relaxare. În România, debitorii cu credite în franci sunt puși în fața unor noi creșteri ale ratelor, mai ales că Banca Națională arată că ar putea fi nevoie de o depreciere controlată a leului față de euro pentru a reduce deficitul de cont curent.

În ianuarie 2015, Banca centrală a Elveției (SNB) renunța subit la limita maximă de curs de 1,2 franci pentru un euro, pe care o apărase timp de aproape patru ani prin intervenții puternice în piața valutară, și producea un șoc în piață pentru cei expuși în moneda elvețiană, după o apreciere a acesteia în raport cu euro de circa 20%. Debitorii au avut cel mai mult de suferit, inclusiv cei din România, care luaseră împrumuturi la dobânzi mai reduse înainte de criză, dar acum se confruntau din plin cu riscul valutar.

Elvețienii și-au motivat decizia din urmă cu mai bine de patru ani prin costurile ridicate pe care cumpărările de valută le puneau asupra băncii centrale, în contextul politicilor monetar ultrarelaxate din restul lumii, îndeosebi în Europa. Prin renunțarea la prag, SNB a luat o pierdere de circa 20 de miliarde de franci și a pierdut 60% din capital.

După o perioadă în care marile bănci centrale păreau să meargă spre „normalizare”, adică spre retragerea stimulului monetar, lucrurile par acum să meargă din nou spre relaxare. Rezerva Federală a SUA a fost prima mare bancă ce a crescut dobânzile, iar acum semnalizează că ar putea urma o reducere. Banca Centrală Europeană, care n-a mutat dobânzile din teritoriu negativ, dar oprise cumpărările de active financiare, va da startul la o nouă rundă de relaxare cantitativă și ar putea urma chiar și o reducere a dobânzii la depozite de la nivelul actual de -0,4%.

Elveția se teme că o apreciere prea puternică a francului va afecta economia. Va face importurile mai ieftine, dar va reduce și competitivitatea externă a firmelor elvețiene. De fiecare dată când în mediul financiar apare frica sau randamentele pe marile monede scad, investitorii caută siguranța activelor denominate în franci. SNB a făcut moneda foarte neatractivă în privința randamentelor, cu cea mai redusă dobândă, la -0,75% pentru facilitatea de depozit. Dar mai are banca elvețiană instrumente să prevină o apreciere a francului?

Rezervele valutare ale Elveției au depășit nivelul produsului intern brut. Potrivit ING Bank, elvețienii ar putea cheltui maximum 2% din PIB anual în intervenții, adică 14 miliarde de franci, pentru că aceasta este limita pe care Trezoreria Statelor Unite o impune țărilor pentru a nu le încadra la categoria manipulatori de monedă.

Totodată, Elveția stă rău și cu ceilalți doi indicatori luați în considerare de americani, anume are excedent comercial cu SUA de 19 miliarde de dolari (față de o limită de maximum 20 de miliarde de dolari) și are și un excedent de cont curent de 10% din PIB (față de o limită de 2%), mai arată analiștii ING.

CHFRON și EURRON sunt pe sc. dr.

Banca centrală elvețiană va încerca, în primă fază, să intervină pe piața valutară pentru a menține pragul de 1,1 franci/euro și, dacă acest lucru nu va avea efect și BCE va reduce dobânzile, atunci va fi nevoită și ea să meargă cu ratele mai jos în teritoriu negativ, poate chiar la -1%, mai arată analiștii băncii olandeze.

Dobânzile negative sunt, însă, greu de digerat pentru elvețieni, care au început deja să țină banii în cash, cu o creștere a utilizării bancnotelor de 1000 de franci, în timp ce circa un sfert din populație declară că va ține banii în cash, în situația în care băncile vor cere bani pentru plasamente. Potrivit ING, în 2018 dobânda medie la depozite a fost de 0,12%, în timp ce băncile mari ofereau 0,06%. Astfel, băncile ar trebui să-și reducă profitabilitatea pentru a putea să mențină ratele pozitive sau zero, în cazul unei noi scăderi a dobânzii cheie.

În aceste condiții, ING se așteaptă ca francul să se aprecieze până la cel puțin 1,05/euro în această vară. O mișcare de circa 4,5% se va reflecta, fără îndoială, și în ratele românilor cu credite în franci.

Francul s-a scumpit de la 4,14 lei la finele anului trecut la 4,27 lei în ultimele zile. Jumătate din evoluție vine din deprecierea leului față de euro de la începutul anului.

Pe de altă parte, Banca Națională a României a indicat că nu dorește o apreciere a leului, chiar dacă în această perioadă sunt intrări de capital, și că ar putea fi nevoie de o depreciere controlată a monedei naționale pentru a corecta dezechilibrul extern din contul curent.

Persoanele fizice aveau un stoc de credite la băncile din România în alte valute decât euro de circa 825 de milioane de franci echivalent (circa 11% din stocul de credit în valută aferent populației), în scădere de la circa 2,7 miliarde de franci în ianuarie 2015. Stocul a fost redus ca urmare a conversiilor, dar și ca urmare a cesiunilor către firme de recuperare sau creditori din afara țării, astfel că datoriile totale denominate în franci ale populației sunt mai ridicate.