Indicatorii macro-economici ai României arată cel mai rău din regiune și autoritățile ar avea la dispoziție cele mai puține unelte să întâmpine o contracție economică la nivel global, arată un raport al ING Bank. Problemele României vin din cheltuielile guvernamentale ridicate și din poziția externă dezechilibrată, ceea ce lasă puțin loc de manevră într-o perioadă cu patru rânduri de alegeri și cu un leu sub presiune, consideră analiștii băncii olandeze.

De la țara din topul reducerii deficitelor imediat după criză, Româna a ajuns din nou pe loc fruntaș, chiar primul, în partea rea a clasamentelor – are cele mai ridicate deficite fiscale și externe din regiune și creșterea economică încetinește (de la 7% în 2017 la 4,1% în 2018), totul peste un o perioadă de doi ani cu patru seturi de alegeri – europene și prezidențiale în acest an, locale și parlamentare în 2020.

Situația nu arată dramatic în comparație cu precedentul ciclu economic – indicatorii erau mult mai dezechilibrați înainte de toamna anului 2008, când a început contracția la nivel global ce a lovit din plin România. Însă economiștii ING Bank cred că datele curente pun România în cea mai proastă slabă poziție din regiune, în cazul în care economia o ia în jos, adică mai rău decât încetinirea care deja se simte pe plan european și global.

„Comerțul global încetinește și două dintre motoarele economiei globale, China și Europa, sunt disperate să evite împotmolirea”, scriu analiștii.

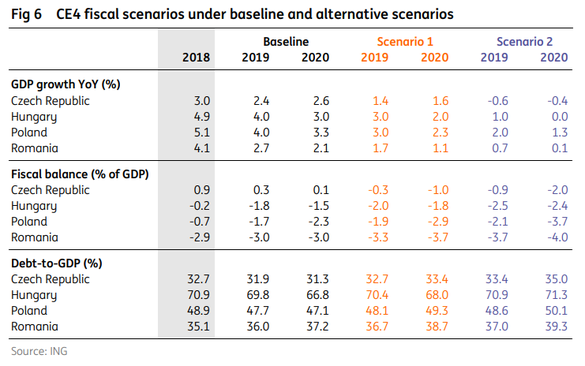

Autorii raportului precizează că o scădere abruptă a economiei nu e în scenariul de bază al ING pentru anul acesta și următorul, dar că și-au propus să analizeze ce unelte (fiscale sau de politică monetară) pentru stimularea economiei au la dispoziție principalele țări din Europa Centrală și de Est aflate în afara zonei euro – Polonia, România, Cehia și Ungaria.

„Dacă ne uităm la toate uneltele disponibile, România are cel mai redus spațiu pentru a-și susține economia, fiind împovărată de deficitele gemene (deficitul fiscal și cel extern, n. red.) și de o monedă foarte fragilă”, se arată în raport.

„Finanțele publice: o bombă cu ceas”

Așa caracterizează ING situația fiscală a României, pentru care vede doar două direcții: fie deficitul bugetar se duce prea mult în sus, fie Guvernul pune noi taxe, din moment ce structura cheltuielilor este foarte împovărată de nota de plată pentru salariile bugetarilor și pensii pentru a lăsa loc de economisiri substanțiale, chiar dacă se reduc din nou investițiile.

Analiștii arată că România nu mai are ceea ce economiștii numesc spațiu fiscal, adică resurse suficiente pentru a scădea taxele și/sau pentru a crește cheltuielile astfel încât să stimuleze economia într-o criză, și a ajuns în cea mai proastă situație a finanțelor publice din regiune.

Guvernul a tăiat diferite biruri în ultimi ani – precum taxa pe valoarea adăugată –, a crescut altele (precum accizele și, mai recent, a introdus diferite taxe sectoriale), dar a și majorat cheltuielile peste cât încasează. Deficitul bugetar a fost în ultimii trei ani la 3% din produsul intern brut – limita de sus potrivit prevederilor europene. Cum statul încasează circa 31% din PIB în taxe, impozite, contribuții și dividende, rezultă că la fiecare 100 lei în cheltuieli, 10 lei vin din împrumuturi noi.

“Guvernul României intră în al patrulea an consecutiv de generozitate bugetară, cu un calendar aglomerat de alegeri în față. Astfel, șansele unui derapaj fiscal sunt în creștere”, scriu autorii raportului.

Analiștii ING mai consideră că măsurile utilizate de Guvern în ultimii ani pentru a menține deficitul în limita de 3% (precum dividendele speciale încasate de la companiile de stat și tăierea investițiilor) nu vor mai fi suficiente.

Mai mult, deficitul de cont curent arată cel mai rău din regiune, la un nivel de 4,7% din PIB anul trecut, peste nivelul semnal de 4%, pe fondul creșterii accelerate a importurilor, iar datele de la începutul acestui nu arată deloc bine (ING estimează un deficit de 5,4% în 2019). Mai mult, țările cu care ne comparăm au fie excedente de cont curent (Ungaria, Cehia), fie sunt într-o situație relativ echilibrată (Polonia).

În 2007, deficitul bugetar al României era de 2,7% din PIB, apoi a sărit la 5,4% în 2008, iar în recesiunea severă din 2009 a ajuns la peste 9% din PIB. Deficitul de cont comercial a fost de 13,6% din PIB în 2007 și de 11,4% în 2008, urmat de o contracție severă la 4,7% în 2009, pe fondul unei deprecieri severe a leului.

Ne vizitează iar spiridușii FMI?

Ce se întâmplă când politicile locale dau greș și vin vremuri rele? România apelează la FMI, scriu autorii raportului, deși de această dată ar putea să semneze un program de finanțare și noul Fond Monetar European, înființat după precedenta criză economică.

Ultima oară, România a apelat la FMI în timpul Guvernului PDL/PSD condus de Emil Boc, când statul a împrumutat semnat pentru circa 20 de miliarde de euro (inclusiv partea Comisiei Europene, BERD și Băncii Mondiale), bani ce au mers inclusiv către finanțarea cheltuielilor bugetare și nu doar pentru acoperirii balanței de plăți. Au urmat câțiva ani în care deficitul bugetar a scăzut la un minim de sub 1% din PIB și contul curent aproape s-a echilibrat, indicatori ce s-au rupt în ultimii trei ani.

„Există un angajament ferm față de pragul de 3% de către autorități, dar la un moment dat acest lucru va implica un compromis în ceea ce privește costurile politice. Având în vedere calendarul aglomerat al alegerilor, scenariul probabil este impunerea unor impozite indirecte cu un impact minim asupra alegătorilor. Vedem că procedura de deficit excesiv se declanșează cel târziu până în 2021. Consolidarea fiscală ulterioară va necesita asistență externă (FMI / Fondul Monetar European)”, se arată în raport.

Un acord cu finanțatorii instituționali internaționali ar oferi politicienilor „un țap ispășitor pentru măsurile nepopulare”, consideră ING, și ar oferi și BNR muniție sub forma rezervelor cu care să apere cursul.

Cehia ar avea cele mai multe resurse fiscale pentru a face față unei contracții a economiei, consideră ING, având în vedere că în ultimii ani a avut cheltuieli bugetare mai mici decât încasările și a redus substanțial datoria publică raportată la PIB, astfel că a ajuns la cel mai redus nivel din regiune. Polonia ar sta și ea relativ bine la capitolul finanțelor publice, în timp ce Ungaria ar fi limitată nu direct de nivelul deficitului, ci de cel al datoriei publice, care este plafonat constituțional, însă ING consideră că această interdicție ar putea fi suspendată temporar în cazul reducerii activității economice.

Titlurile de stat ale Românie par cele mai vulnerabile dintre țările analizate, arată ING, în condițiile în care poartă deja cele mai mari dobânzi din regiune. De altfel, banca recomandă investitorilor să vândă obligațiunile românești scadente în 10 ani (februarie 2029) și să cumpere obligațiuni echivalente emise de Polonia.

BNR a întârziat cu creșterea dobânzilor. Acum e limitată de presiunile pe leu

ING notează că leul stă pe fundamente economice slabe la actualele niveluri – după o depreciere de circa 2% față de decembrie -, urmare a poziției contului curent și a celei fiscale, și se așteaptă la o depreciere de la nivelul de 4,76 lei/euro la 4,85 la finele lui 2019 și 4,88 în 2020, pe scenariul de bază.

„În mod clar, BNR poate doar să amâne recuplarea leului cu fundamentele. Acest lucru va mânca, cel mai probabil, rezervele valutare, dar intrările de fonduri europene și împrumuturile externe ale Ministerului Finanțelor oferă un relativ grad de confort. Balanța de riscuri pe leu este puternic asimetrică pe măsură ce presiunile care arată un nivel curent supraapreciat se acumulează”, scriu economiștii.

După o perioadă în care BNR a tăiat dobânzile și a lăsat lichiditate abundentă în piață, pe fondul scăderii puternice a inflației ca urmare a tăierii TVA, situația s-a schimbat în ultima perioadă și banca centrală utilizează tot mai mult controlul banilor din sistemul bancar pentru a crește ratele de dobândă și a descuraja deprecierea leului. S-a ajuns, astfel, la o întărire abruptă a politicii monetare, dar care ar fi trebuit să înceapă mai devreme, consideră ING.

„În opinia noastră, BNR a rămas în urmă cu politica monetară ultra-relaxată, în timp ce dezechilibrele externe și presiunile inflaționiste s-au acumulat, alimentate de politica fiscală și de salarii expansionistă”

Acest lucru a dus la o ajustare abruptă și neintenționată a ratelor de dobândă la un nivel mai ridicat la finele lui 2017, determinată de presiunea pe cursul de schimb, urmată de o creștere prevenitivă a dobânzii cheie în prima jumătate a lui 2018 pentru ca banca centrală să își recapete credibilitatea și să domolească inflația, consideră analiștii.

„Ca întotdeauna, reacția a fost determinată de cursul de schimb, la care BNR este foarte sensibilă, din cauza reflectării acestuia în prețuri”, notează ananiștii.

„Având în vedere poziția deficitelor gemene, următoarea recesiune va aduce cel mai probabil o presiune de depreciere pentru leul și o posibilă implicare a FMI”

ING vede BNR ca gestionând „următoarea recesiune” printr-un compromis care limitează relaxarea monetară de epuizarea rezervelor valutare prin intervențiile pe curs.

„În acest context, chiar și cu dobânzi relativ ridicate, există puțin spațiu pentru BNR să susțină economia”

Dacă va fi semnat un acord cu FMI și partea fiscală va fi pusă în ordine, atunci banca centrală ar putea relaxa condițiile monetare prin tăierea rezervelor minime obligatorii (aflate la un nivel relativ ridicat de 8%, față de 1% în zona euro) și ar putea tăia rata cheie, însă numai după ce contul curent se va ajusta ca urmare a consolidării fiscale și a unor eventuale reforme structurale, notează analiștii.

Ungaria, inspirație pentru România la capitolul „măsuri neconvenționale”

Pentru analiștii de la ING, OUG 114 care a introdus taxa pe activele bancare și modificarea acesteia reprezintă un indiciu că Guvernul PSD/ALDE se inspiră din măsurile luate de Guvernul Orban din țara vecină.

„Măsurile guvernamentale recente sugerează că Ungaria este o sursă de inspirație pentru executivul României. În fapt, noile prevederi ale taxei bancare ce încearcă să influențeze condițiile de creditare sunt o sugestie că autoritățile explorează politici neconvenționale pentru a susține creșterea economică”, arată raportul.

Guvernul României a încercat să forțeze BNR să scadă dobânzile prin legarea taxei bancare de nivelul ROBOR, notează ING, însă în cele din urmă taxa a fost modificată și s-a renunțat la legarea de indicatorul pieței interbancare. Pe de altă parte, în modificările adus, Guvernul a pus ținte băncilor pentru creșterea creditării și pentru reducerea marjelor de dobândă, dacă vor să nu plătească sau să plătească mai puțin pe impozitul nou-introdus.

„Aceasta este deja o politică neconvențională de stimulare pusă în practică”, scrie ING.

Totuși, o parte dintre măsurile recente ar putea avea efecte contrare, cel puțin pentru perioade scurte, cum este cea privind raportarea creditelor noi în lei la o nouă referință în locul ROBOR, anume la rata medie a tranzacțiilor interbancare, compusă aproape în totalitate din dobânzi pe termen scurt, din moment ce curba randamentelor tinde să se inverseze în perioadele când leul e sub presiune, notează ING.

Autorii consideră că noua conducere a BNR, ce va prelua mandatele în octombrie 2019, ar putea fi și mai orientată spre o politică monetară relaxată decât actualul Consiliul de Administrație.

„Având în vedere limitările aduse de cursul de schimb asupra reducerii ratelor de dobândă, vedem ca opțiuni potențaile programele țintite, precum împrumuturile de refinanțare pentru IMM din Ungaria, cu precădere pe finanțarea investițiilor pe termen lung, sub condiția limitării marjei de dobândă încasată de bănci și cel mai probabil la o dobândă fixă”, consideră autorii.

Economiștii ING menționează că investitorii par a-și fi pierdut încrederea în autorități în urma deciziilor fiscale recente și, totodată, că eventualii stimuli introduși pe partea de creditare ar putea avea un efect advers.

„Totuși, având în vedere poziția fiscală, tindem să credem că orice plan de a susține economia prin politică monetară va fi cel mai probabil recepționat negativ de către piețe. Mai mult, există încă un spațiu amplu pentru reforme structurale care să impulsioneze creșterea”, se arată în raport.

În timp ce statul estimează o creștere economică de 5,5% în 2019 și de 5,7% în 2020, adică o accelerare față de anul trecut, ING vede o răcire a dinamicii la 2,7% în acest an și 2,1% în următorul, printre cele mai reduse rate din regiune. Cele mai recente prognoze ale băncilor arată o dinamică în scădere spre 3% în acest an.