Senatorul ALDE Daniel Zamfir, autor al Legii privind darea în plată, a transmis conducerii Camerei Deputaților o solicitare privind dezbaterea și adoptarea cât mai rapidă a unui pachet de legi ce vizează băncile, instituțiile financiare nebancare și firmele de recuperare, proiecte cu care mediul financiar nu este de acord. Zamfir susține, însă, că interesul public manifestat pentru acest proiecte nu justifică terguversarea lor fără temei. La începutul lunii iulie, senatorul anunța că liderii partidelor de guvernare sunt de acord cu aprobarea proiectelor, dar după mai bine de o lună de la începerea noii sesiuni parlamentare, inițiativele nu au fost aprobate nici măcar în comisiile de specialitate. Proiectele propun plafonarea dobânzilor la credite, limitarea sumelor ce pot fi recuperate din creanțe și eliminarea caracterului de titlu executor al contractelor de credit.

”O veste bună! Călin Popescu Tăriceanu și Liviu Dragnea au decis că legile împotriva cămătăriei să se voteze în sesiunea extraordinară de săptămâna viitoare!!!”, scria senatorul Zamfir pe Facebook, la finele lunii iunie.

Contactat de Profit.ro, Zamfir, care a trecut anul acesta de la PNL la ALDE, spunea că a vorbit cu președintele partidului, Călin Popescu-Tăriceanu, și că acesta l-a asigurat că inițiativele vor fi incluse printre cele care urmează să fie dezbătute în sesiunea extraordinară

El anunța astfel că inițiativele legislative ar urma să fie votate în sesiunea parlamentară extraordinară convocată în perioada 1 – 19 iulie, cu scopul de a adopta modificări la Codul penal

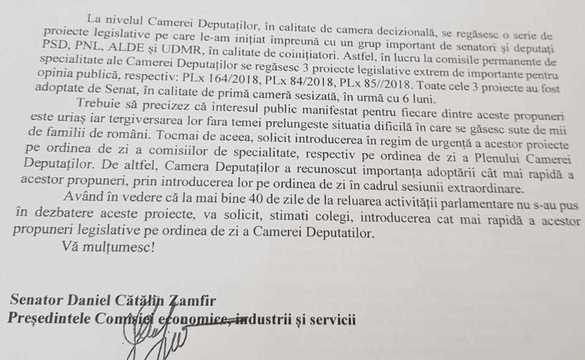

Acum, la mai bine de o lună de la reluarea activității Parlamentului, senatorul Zamfir a transmis oficial o solicitare pentru dezbaterea în regim de urgență a proiectelor în comisii și adoptarea lor în plenul Camerei Deputraților, având în vedere că au fost adoptate de Senat în urmă cu jumătate de an.

”Trebuie să precizez că interseul public manifestat pentru fiecare dintre aceste propuneri este uriaș, iar tergiversarea lor fără temei prelungește situația dificilă în care se găsesc sute de mii de familii de români. Tocmai de aceea, solicit introducerea în regim de urgență a acestor proiecte pe ordinea de zi a comisiilor de specialitate, respectiv pe ordinea de zi a Plenului Camerei Deputaților”, solicită senatorul ALDE.

Unul dintre cele mai contestate proiecte ale senatorului este cel care vizează plafonarea dobânzilor remuneratorii și penalizatoare. Proiectul, în forma adoptată de Senat, propune limitarea la de 2,5 ori multiplul dobânzii de politică monetară pentru ratele creditelor ipotecare (un plafon de 6,25% la valorile curente) și la 18% pentru creditele de consum, inclusiv pentru împrumuturile în derulare.

Băncile comerciale, BNR și instituțiile financiare nebancare au respins ideea plafonării administrative a dobânzilor la credite. BNR a venit cu o propunere alternativă privind nivelul plafoanelor, diferențiate pe mai multe categorii de credite, cu mențiunea că acestea nu ar urma să se aplice împrumuturilor în derulare. IFN ar putea fi cele mai afectate de o limitare drastică a dobânzii la creditele de consum, în condițiile în care acestea acordă împrumuturi pe termen scurt și foarte scurt.

Guvernul a transmis că este opțiunea Parlamentului cum procedează cu acest proiect de lege, fără să dea aviz favorabil sau negativ.

Executivul condus de Viorica Dăncilă a dat însă aviz favorabil pentru proiectul de modificare a OUG 50/2010 privind creditele pentru consumatori, care instituie limite severe pentru sumele ce pot fi recuperate de la debitori de către cumpărătorii de creanțe.

Astfel, cesionarii de creanțe vor putea recupera de la debitorii consumatori maximum dublul sumei plătite pentru creanță. Totodată, debitorii vor avea drept de a plăti cesionarului dublul sumei cu care creanța a fost cumpărată și să se elibereze astfel de datorie. Altfel spus, dacă o firmă de recuperare a cumpărat o creanță de 100 de lei cu 10 lei, atunci nu ar avea voie să ceară debitorului cedat mai mult de 20 de lei, în timp ce în momentul de față are dreptul să încerce recuperarea creanței integrale.

Băncile, BNR și Fondul Monetar Internațional au criticat inițiativa, considerând că va genera mai multe credite la nivelul sistemului bancar, pentru că firmele de recuperare nu vor mai dori să cumpere creanțe neperformante în aceste condiții.

Cesiunea de creanțe a fost principalul instrument prin care băncile au redus rata creditelor neperformante de la un nivel de vârf de 22% în 2013 la circa 6% în martie 2018 – cu mențiunea că cele mai multe împrumuturi vândute de bănci erau aferente companiilor.

În perioada 2015-2017 băncile din România au vândut împrumuturi neperformante de 8,5 miliarde de euro (circa 38 de miliarde de lei), fiind de departe cea mai mare piață din regiune pentru acest tip de tranzacții. În primele trei luni ale anului instituțiile de credit au vândut împrumuturi de 881 de milioane de euro.

Cel de-al treilea proiect vizează modificarea legii leasingului și a celei privind instituțiile de credit.

În forma adoptată de Senat, proiectul elimină caracterul de titlu executoriu al contractelor de credit încheiate între persoanele fizice consumatori și bănci, inclusiv la leasing. Penalitățile și alte obligații de plată nu vor putea depăși, totodată, 50% din suma restantă la rezilierea contractului de credit, iar consumatorii datornici vor putea vinde bunul luat în leasing deși nu sunt proprietari, se mai arată în proiect.

Zamfir susține că eliminarea titlului executoriu va forța instituțiile de credit să apeleze la instanță, care va verifica, astfel, dacă există clauze abuzive, înainte ca creditorii să poată începe executarea silită.

Eliminarea caracterului de titlu executoriu ar însemna că toate cererile privind obținerea titlului să se mute în instanță, care va stabili dacă datoria este certă, lichidă și exigibilă.

Firma de consultanță KPMG, care a realizat un studiu de impact la solicitarea băncilor, estima că acest lucru ar întinde procesele pe 3 ani de zile, perioadă în care debitorii ar putea fi forțați să plătească sume suplimentare pentru cheltuielile de judecată, iar băncile ar acumula mai multe credite neperformante.

Acest proiect de lege nu a primit opinie din partea Guvernului.

Toate inițiativele așteaptă în continuare să primească un raport în comisiile de specialitate din Camera Deputaților, după care vor merge la plen pentru votul final.