Băncile europene ar păstra un nivel al solvabilității suficient în condițiile unei noi crize economice, arată rezultatele testelor de stres publicate vineri seară de Autoritatea Bancară Europeană. Cele mai afectate de o evoluție negativă a economiei ar fi băncile britanice Barclays și Lloyds, precum și Banco BPM din Italia.

Testul vizează 48 de bănci - 33 de țări din zona euro, restul fiind din Danemarca, Ungaria, Norvegia, Polonia, Suedia și Marea Britanie - și acoperă 70% din activele bancare din UE.

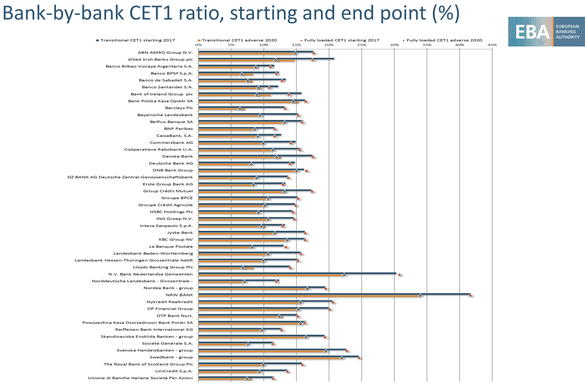

Rata capitalului de nivel 1 de bază ar urma să scadă cu aproape 4 puncte procentuale la 10,1% în scenariul advers. Cerințele minime legale de capital sunt de 4,5%, la care se adaugă diverse buffere. Deși testul nu acordă, așa cum s-a întâmplat în trecut, note de trecere instituțiilor de credit, o rată în scenariul advers de sub 5,5% înseamnă că băncile trebuie să crească capitalul sau să reducă expunerea la risc.

„Rezultatul testului de stres arată că eforturile băncilor din ultimii ani de a-și mări baza de capital au contribuit la creșterea rezilienței și a capacității a a absorbi șocuri severe și un impact simțitor asupra capitalului în exercițiul din 2018”, spune Mario Quagliariello, directorul departamentului de analiză economică și statistică a ABE.

Scenariul advers presupune o diminuare cumulată a PIB la nivel european de 2,7% pe parcursul a 3 ani (spre comparație, PIB al UE a scăzut cu 4,3% în 2009), o creștere a ratei șomajului până la 9,7% în 2020, o inflație cumulată de 1,7% pe parcursul a 3 ani și o scădere cumulată a prețurilor proprietăților imobiliare de circa 20% pe parcursul a 3 ani.

Scenariul de risc implică, față de estimările curente, o abatere a PIB-ului UE cu 8,3% față de proiecția de bază până în 2020, o creștere a șomajului cu aproximativ 3,3 puncte procentuale până în 2020, o scădere a inflației cu 1,9% sub nivelul de referință și o scădere a prețurilor imobiliare rezidențiale și comerciale cu peste 27% sub nivelul de referință până în 2020.

Ipoteza adversă este cea mai dură folosită în exercițiile derulate de Autoritatea Bancară Europeană după 2009, când a început să evalueze stabilitatea băncilor în eventualitatea unei noi crize economice.

Impactul scenariului advers ar duce la reducerea capitalului cu 226 de miliarde de euro în 2020. Capitalul ar fi afectat de pierderile de 358 de miliarde de euro, ca urmare a creșterii costurilor de risc. Pierderile ca urmare a riscurilor operaționale ar însuma 82 de miliarde de euro, iar riscul de piață ar avea un impact negativ de 94 de miliarde de euro.

Rezultatele individuale ale băncilor. Triunghiul albastru reprezintă nivelul capitalului de bază în 2020 în scenariul advers. Triunghiul portocaliul reprezintă nivelul capitalului la finele anului 2017. Sursa: ABE. CLICK pe foto pentru mărire.

Barclays (6,4%), Banco BPM (6,7%) și Lloyds (6,8%) ar înregistra cel mai redus nivel al capitalului în cazul materializării scenariului advers.

Bilanțurile supuse testului sunt cele de la finele lui 2017 și exercițiul presupune că nu apar modificări ale acestora – adică nu sunt intervenții din partea managementului.