Indicele Dow Jones Average Industrial al bursei de la New York a recuperat în sesiunea de ieri cea mai mare parte a căderii de luni, iar investitorii își fac acum curaj că urmează o revenire. Pe drum s-a pierdut un produs derivat emis de Credit Suisse care a cauzat investitorilor pierderi de zeci de milioane de dolari. „Este un casino pe steroizi”, spune investitorul activist Carl Icahn, care vede o implozie pe bursă cauzată tocmai de instrumentele derivate.

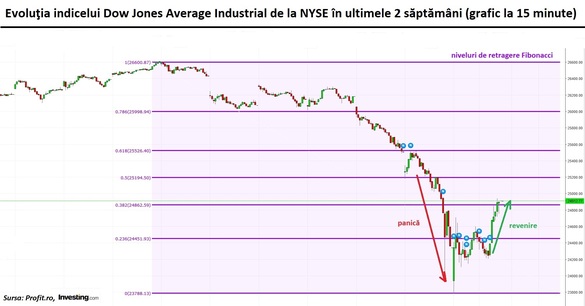

Bursa americană a coborât în iad și a urcat înapoi pe pământ. Chiar dacă închiderea de ieri a indicelui Dow Jones Average Industrial la nivelul de 24.912,77 puncte, după un ricoșeu de 2,33%, este aproape de punctul de unde a început picajul de 15% de luni, șocul nu a rămas fără urmări în piață. Sentimentul de nesiguranță îi va pune în gardă pe investitorii care deveniseră mult prea neglijenți față de volatilitatea scăzută a piețelor și parcursul ascendent al acestora. Alte astfel de șocuri pot urma! Vor fi mai atenți!

Unii investitori chiar își ling rănile. Un fond de hedging a pierdut 65% din valoare, echivalentul a 4 milioane de dolari, pe un produs care miza pe menținerea unei volatilități scăzute în piețe, emis de Credit Suisse și care a implodat după un picaj de 80% rezultat din explozia indicelui VIX care măsoară volatilitatea de pe bursa americană în funcție de cotațiile din piața acțiunilor, transmite Zero Hedge. Nu mai puțin de 3 ani de muncă a managerilor fondului s-a pulverizat peste noapte, după ce așa-numitul „indice al fricii” a explodat de la un nivel de aproximativ 15 puncte în prima parte a zilei de luni către un maxim de 50 de puncte la jumătatea sesiunii europene de ieri, cel mai mare puseu de volatilitate post-criză, echivalat doar de alte 3 astfel de episoade, așa cum se vede pe graficul atașat.

Pozițiile pe produsele derivate vor precipita în viitor turbulențe încă și mai mari, avertizează investitorii experimentați. „Este doar începutul unui cutremur”, spune Carl Icahn, fondator al Icahn Enterprises și deținătorul unei averi nete de 16,6 miliarde dolari. El se așteaptă ca piața să-și revină și estimează că acesta nu este un episod major. Viitorul îl vede, însă, altfel. „Într-o zi, totul o să implodeze deoarece ai prea mult efect de pârghie cu prea mulți oameni cumpărând lucrurile astea și Wall Street-ul vânzându-le aceste produse”, a declarat Icahn pentru CNBC. „Este foarte periculos”, întărește el, completând că problema va fi mai mare decât cea care a premers crizele financiare din 1929 și 2008.

Piețele, într-adevăr, par a se fi calmat. Revenirea de ieri a fost robustă după ce în prima parte a orarului de tranzacționare de la New York indicele Dow Jones s-a învârtit în jurul nivelului de închidere al sesiunii precedente. Art Cashin, director de operațiuni al băncii elvețiene UBS care are o experiență de zeci de ani în ringul Bursei de la New York, declara pentru CNBC că din maniera de tranzacționare acestea sunt mișcările de identificare a minimelor de unde piața să ricoșeze.

Mișcarea pozitivă s-a oprit ieri pe retragerea Fibonacci de 38,2% a impulsului descendent din maxime și până în minimele consemnate intraday luni, aproape anulând întreaga scădere din punctul de unde a început picajul de 15 minute care a stârnit panică în piețe.

Este surmontarea unei angoase existente în rândul investitorilor din întreaga lume, unda de șoc de luni transmițându-se și în piețele asiatice și europene. Faptul că acest recul a survenit fără o știre sau publicarea unor date de ordin fundamental a accentuat sentimentul de insecuritate pe parcursul celei mai mari părți a zilei de ieri.

Câți bani au pierdut cei mai cunoscuți miliardari americani

Chiar și după această revenire, pierderile sunt consistente pentru miliardarii lumii cu expunere mare pe bursa americană. Cel mai mult a pierdut pe hârtie investitorul legendar Warren Buffett, cu o scădere de 5,11 miliarde dolari a protofoliului. Mark Zuckerberg și-a erodat cu 3,62 miliarde dolari participația la Facebook, iar Jeff Bezos, unul dintre antreprenorii care au câștigat cel mai mult în valoare în ultimii ani prin creșterea acțiunilor companiei Amazon pe care a fondat-o, contabilizează o pierdere de 3,26 miliarde dolari.

Un al 4-lea pierzător major este Bill Gates, cu un recul de 2,25 miliarde dolari a participației sale la Microsoft.

Nouriel Roubini: Este sfârșitul unei luni de miere prelungită a pieței cu președintele Trump

Este loc de reluare a speranțelor. Mesajul dinspre Administrația SUA a fost unul de încredere și optimism. „Monitorizăm situația. Fundamentele economice sunt foarte bune. Economia merge bine. Reforma fiscală ajută clar câștigurile corporațiilor”, a declarat Secretarul Trezoreriei, Steve Mnuchin. El a afirmat că piețele au funcționat corect din punctul de vedere al lichidității și a amintit că piețele se mișcă în ambele direcții. „Oamenii ar trebui să se axeze pe investițiile pe termen lung. Bursa este, pe termen lung una dintre cele bune investiții”, a adăugat oficialul.

Încrederea în alb a piețelor în Casa Albă pare a fi, însă, pe terminate. Nouriel Roubini, profesor la Stern School of Business a Universității din New York, care și-a câștigat notorietatea în piețe după ce a anticipat corect criza financiară din anul 2008, are o interpretare aparte a șocului bursier de luni. Într-un material publicat în Market Watch, acesta afirmă că politica economică a președintelui Donald Trump are spațiu restrâns de a mai susține pe mai departe creșterea prețurilor pe piețele de equities. Stimulii prevăzuți de planul lui Trump vor ridica inflația și implicit ratele de dobândă, iar aceasta ar urma să afecteze bursele. Luna de miere prelungită a lui Trump cu investitorii de pe bursă a ajuns la sfârșit, proclamă Roubini.

Trendul de creștere va fi împușcat în cap de bancherii centrali, spune un investitor

Nu este singurul care vede dinspre politica monetară un impact major pentru burse. „Piața nu are stomacul pentru a vedea rate de dobândă ridicate”, spune Scott Minerd, CIO la Guggenheim Partners, companie de servicii financiare cu 2.300 de angajați și active în administrare de 290 miliarde dolari. El spune că investitorii vor considera că va fi greu ca până la final cotațiile să reziste pe niveluri ridicate în condițiile unor costuri de finanțare sporite. Nu vor rezista și vor marca o parte din profiturile pe acțiuni și vor merge să plaseze banii în instrumentele cu venit fix, unde randamentele vor fi mai ridicate. Programele președintelui Trump presupun emiterea unui stoc mai mare de titluri de stat și sub acest aspect va fi concurență pentru bursă.

Minerd susține că trendul va fi inversat de politica monetară și are modul său interesant de a o spune: o piață „bull” nu moare de bătrânețe, ci împușcată în cap de bancherii centrali.

Reversările de trilioane de dolari ale băncilor centrale atunci când își vor diminua bilanțurile nu este ceva care să vină fără durere pentru investitorii de pe bursă, spune și Jim Bianco, președinte la Bianco Research.

Conform ultimei statistici oferite de Rezerva Federală din Saint Louis, numai în ultima lună banca centrală a SUA și-a redus cu 30 de miliarde de dolari deținerea de bonduri guvernamentale, echivalentul a 0,70% din portofoliu și 1,22% din deținerile de titluri de stat.