Bursa de Valori București a lărgit la 25% spațiul în care acțiunile lichide pot devia de la valorile de tranzacționare ale zilei precedente, însă a introdus și un mecanism de temporizare de până la 6 minute pentru ca investitorii să aibă timp de reacție la o piață aflată în „trepidații” și a introduce ordine noi în condițiile de volatilitate sporite. Mecanismul este menit să împiedice execuția ordinelor introduse greșit (fenomenul așa-numitului „deget gras” – "fat finger”), dar și să dea posibilitatea unei participări mai echitabile la „mușcarea” ordinelor foarte mari, care iau prin surprindere piața. „Este un sistem al deviațiilor de la normal”, spune un director în cadrul BVB.

Șefii celor mai mari bănci din România vor dezbate cu celebrul economist Nouriel Roubini starea reală a economiei și perspectivele izbucnirii unei noi crize. Te așteptăm la eveniment! Click pentru detalii și înregistrare

Bursa profită de un climat de acalmie al pieței de capital românești și introduce un mecanism de administrare al volatilității care ar urma să fie declanșat la etape de stres financiar major. Practic, limita de 15%, percepută de multe ori de investitori drept prea restrictivă, este eliminată, după ce a marcat întreaga activitate de tranzacționare încă din prima parte a deceniului trecut. Este înlocuită cu mecanism în acord cu cele mai bune practici în domeniu foarte asemănător cu cel utilizat de alte burse din regiune.

Conceptul este acela de a preveni impactul asupra prețului a erorilor de tranzacționare, dar și atragerea unui număr cât mai mare de investitori în procesul de formare a prețului (nou) în etape de volatilitate sporită sau de sincope de lichiditate antrenate de evenimente majore ori episoade de înrăutățire dramatică a sentimentului de piață. Previne, de asemenea, posibilitatea ca doar printr-un ordin să poată fi mutată piața, în condițiile în care, în prezent, pe acțiuni vizibile, conform unor calcule ale Profit.ro aruncarea în piață a unor pachete în valoare de numai jumătate de milion de lei pot aduce deprecieri de până la 15%.

Notabil, coridorul dur de variație, peste care nu se poate trece într-o singură sesiune, este majorat la 25%, însă acesta este unul cu puțin peste cea mai mare deviație existentă pe bursa românească post-criză. Într-un episod de panică și schimbări majore de ordin fiscal și reglementare, la promovarea așa-numitei „taxe pe lăcomie”, abia au fost atinse scăderi de 20-21% pe anumite simboluri.

Mecanismul nou vizează ca „informația să fie conținută în preț, cât mai accesibil pentru toate părțile care sunt implicate”, a declarat pentru Profit.ro Alin Barbu, director general adjunct la Bursa de Valori București, care a explicat rațiunile de stabilire a noului mecanism de întrerupere a volatilității și câteva dintre caracteristicile parametrilor aplicați.

Practic, operatorul de piață are în vedere ca orice deviație de la un comportament statistic normal a unui ordin ce potențial poate declanșa o execuție deviantă să fie semnalizată în piață pentru ca într-un timp rezonabil să dea șansa cât mai multor investitori să aibă reacție și să se exprime în formarea noului preț (elongat).

Astfel, dacă în piață apare un ordin mare mai agresiv, acesta nu se execută instant, ci activează mecanismul de întrerupere a volatilității. În primul rând, dacă ordinul a fost introdus greșit, eventual cu un zero în plus, traderul are șansa să îl retragă, în acest sens mecanismul funcționând ca o protecție pentru așa-numitul fenomen al „degetului gras” („fat finger”) care mai apare în piețele financiare internaționale.

În al 2-lea rând, în cazul în care ordinul chiar are la bază o decizie a unui investitor, piața are șansa să se exprime, fie invalidând decizia prin aplatizarea evoluției cotației, fie prin repliere, dar prin absorbirea mai unitară a șocului. Filosofia, explică Barbu, este aceea de a majora gradul de participare în formarea prețului în contextul unui ordin mai mare, care astfel poate fi „mușcat” în condiții de preț mai adecvate decât la simpla dispunere a ordinelor pe niveluri de preț, înainte de introducerea ordinului mare.

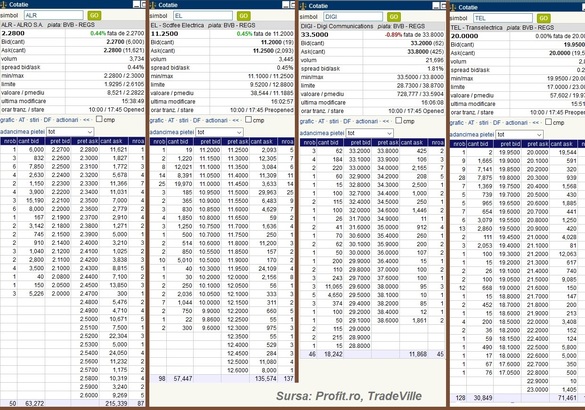

Într-adevăr, decizia Bursei vine într-un context de apatie a pieței sau de lichiditate scăzută în care cererea și oferta nu sunt bine populate. Spre exemplu, către finalul ședinței de tranzacționare de ieri, Profit.ro a documentat pentru o serie de emitenți o prezență firavă a investitorilor în „BID”-uri și „ASK”-uri. Astfel, cu un ordin de vânzare pentru echivalentul în lei a numai 130.000 de lei, acțiunile Alro Slatina (ALR) ar fi putut fi prăbușite cu 11,89%, până la prețul de 2,0000 lei/acțiune, după care nu mai erau ordine puse în cerere. La fel, un pachet de acțiuni Electrica (EL) în echivalent de numai 630.000 de lei ar fi fost suficient ca să doboare cotația cu 14,28%, până la prețul de 9,60 lei/acțiune.

Cu un pachet de acțiuni Digi Communcations (DIGI) în echivalent cu numai 550.000 de lei, prețul titlurilor companiei care deține operatorul telecom RCS&RDS ar fi putut fi coborât cu 14,79%, până la prețul de 28,80 lei/acțiune. Cu încă și mai puțini bani, 400.000 de lei, ar fi putut fi determinat un salt al cotației de 18,29%, până la prețul de 38,60 lei/acțiune, cel mai ridicat din ultimii 2 ani. În cazul acțiunilor Transelectrica (TEL), cu un pachet în valoare de mai puțin de 600.000 de lei ar fi putut împinge în jos cotația cu 14,75%, până la prețul de 17,05 lei/acțiune, un minim al ultimilor 5 ani.

Percepția investitorilor era aceea că un ordin mai mare putea trece „ca prin brânză” dat fiind slaba dispunere a ordinelor de la BVB. Operatorul de piață vine să contracareze această realitate cu un mecanism în care jucătorii vor avea timp de răspuns.

În cazul tunelului dinamic, în care piața este deschisă, deviația minimă acceptată va fi de 3%, depășirea acesteia declanșând mecanismele de întrerupere a volatilității. Pentru momentele în care piața este în predeschidere deviația care declanșează mecanismul este de 6%. Sunt „trepidațiile” pieței care ar trebui să alerteze investitorii pentru ca aceștia să vadă dacă vor să participe în reconfigurarea de preț.

Într-un interval de 3 minute ordine pot fi introduse într-un sistem de licitație care să identifice prețul elongat în baza ordinelor majore preexistente. În cazul în care deviația din tunelul dinamic la această stare de volatilitate întreruptă încă ar fi mai mare de 6%, etapa de introducere a ordinelor ar fi prelungită cu alte 3 minute, considerat a fi un timp de reacție rezonabil pentru investitori. Ulterior, piața are liber la mișcare, chiar și până la deviații de 25%, unde ar lovi limitele coridorului dur.

BVB derulează acest mecanism într-o perioadă pilot de 6 luni, după care parametrii ar urma să fie ajustați într-un proces de reglaj fin, în funcție de reacțiile și deviațiile din piață. În sinteză, este o mișcare în sensul unei participări cât mai largi la formarea prețului în etape de volatilitate ridicată, dar și un „sistem de management al deviațiilor la normal”, conchide Barbu, care de aproape un sfert de veac își leagă numele de dezvoltarea sistemelor IT ale Bursei de Valori București.