Un fond vechi de 17 ani specializat pe plasamente în creditul corporativ se desființează, într-un an în care retrogrădările de rating ale emisiunilor de obligațiuni ale companiilor au câștigat cel mai mult în pondere din anul 2009 încoace.

Fondul High Yield Plus Fund administrat de banca elvețiană de investiții UBS, specializat pe plasamente în obligațiuni corporative, de la fondarea sa în iunie 1998, a supraviețuit spargerii balonului tehnologic din 2000 și crizei finanicare din anul 2007-2008. Se închide acum, într-un moment în care lichiditatea pe acest segment se apropie de zero, după cum zicea, la jumătatea acestei veri, un manager de fond de la Londra al băncii americane JP Morgan.

Fondul, care de trei ani se tranzacționa cu discount față de valoarea unitară a activului net, va fi desființat în anul 2016, după ce Consiliul de Administrație și divizia americană a UBS au decis că disoluția sa este în interesul investitorilor, transmite Zero Hedge.

Este o piață neprietenoasă, chiar dacă în anii 2010-2013 a beneficiat, la nivelul prețurilor, de influența dobânzilor zero pentru aprecieri în contextul creșterii tuturor categoriilor de bonduri. Lichiditatea din piețele de credit a scăzut cu aproximativ 90% față de reperele anului 2006, conform unui studiu al Royal Bank of Scotland, preluat de Bloomberg.

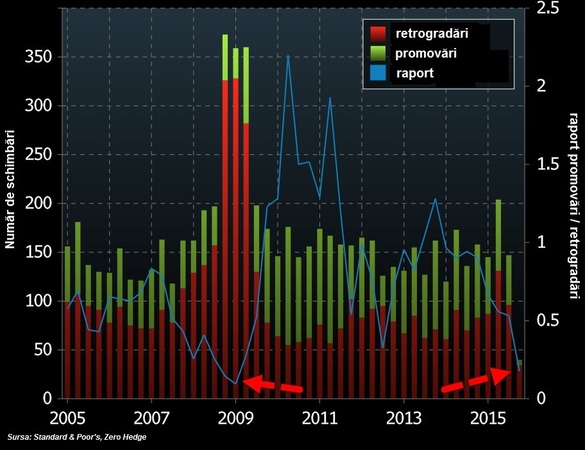

Declinul abrupt al cotațiilor din piețele de mărfuri a antrenat o deteriorare consistentă a creditului corporativ emis de companiile energetice și miniere. Diane Vazza, șef la nivel global al cercetării pentru instrumentele cu venit fix la compania de evaluare finanicară Standard & Poor's, avertizează că deja slăbiciunea a apărut în mai multe sectoare. "A devenit o problemă mai largă decât o simplă poveste privind piețele de commmodities", a declarat aceasta pentru Wall Street Journal. Publicația americană afișează calcule potrivit cărora S&P a operat în primele 9 luni ale acestui an un număr de 297 retrogradări, față de numai 172 de promovări ale rating-ului pentru emisiunile de obligațiuni corporative. Raportul dintre revizuirile în sens pozitiv și cele în sens negativ este la cel mai slab nivel din anul 2009 încoace.

Un alt indicator care se deteriorează este cel al raportului dintre datorii și fluxurile de numerar ale emitenților de obligațiuni, deopotrivă semnale că revenirea economică din ultimii șase ani este amenințată.