Managerul Fondului Proprietatea, Johan Meyer, spune că emitentul ia în calcul noi recompensări ale acționarilor până la finalul anului. Programul de răscumpărări pentru 800 milioane de acțiuni nu ar consuma disponibilitățile de numerar de pe bilanț, iar compania mai are peste jumătate de miliard de lei din dividendul încasat la început de an de la Enel.

La încheierea pe la jumătatea acestei luni a ofertei publice de răscumpărare derulată de Fondul Proprietatea (FP), la un preț de 1,3900 lei/acțiune, net superior celui din piața secundară, investitorii au smțit că li se trage un preș de sub picioare într-un context de vânzări pe panică pe bursele lumii, dar și la BVB, antrenat de pandemia de coronavirus.

Investitorii au văzut în numai o zi o cădere de 16,49% a cotației, chiar și sub reperul psihologic de 1 leu/acțiune. Sentimentul era acela al existenței unei plase de siguranțe destul de slabe în contextul în care dividendul brut de 0,0642 lei/acțiune propus era sub așteptările inițiale ale pieței. Totuși, investitorii ar trebui ia în calcul că acestea nu ar urma să fie neapărat ultimele returnări de cash către acționari din acest an și că bani noi pot veni să amelioreze declinul cotației pe fondul scăderilor bursere generalizate.

Managerul Fondului, sud-africanul Johan Meyer, a declarat pentru Profit.ro că societatea de administrare Franklin Templeton ia în calcul noi distribuții de numerar către acționari și că resursele disponibile în acest sens există. FP rămâne fidel politicii sale din ultimii ani de a nu ține cash în exces pe bilanț și de a face returnări către acționari.

Oferta publică de răscumpărare derulată pentru un număr de 200,0 milioane de acțiuni proprii, reprezentând 2,62% din capitalul social, a fost de natură să ofere susținere cotației, atât pentru avansul acesteia pe noi maxime de la listarea emitentului în 2011, cât și după aceea, în contextul de aversiune la risc existent pe piețele bursiere urmare a crizei coronavirus.

Încheierea perioadei de subscriere, suprapusă unor ședințe de maxim stres și pe bursa românească, a precipitat o volatilitate extremă pe aceste titluri. Unui declin de 16,49% i-a urmat un ricoșeu pozitiv de 15,23%, pentru ca apoi o secvență de 4 sesiuni „roșii” să readucă prețul în apropierea reperului de 1 leu/acțiune. Apoi a vent un salt de 15,53%, până la prețul de 1,1900 lei/acțiune, amendat iarăși de o secvență de deprecieri care a adus cotația la nivelul de 1,0850 lei/acțiune la finalul sesiunii de ieri. Graficul de mai jos, surprinde fluctuațiile puternice, care pe grafic se transpun prin lumânări lungi aferente ședințelor de nervozitate.

Piața a erupt cu putere, după ce menținerea ofertei de răscumpărare a păstrat ancora de 1,3900 lei/acțiune în piață pentru investitorii care au putut plasa ordine de vânzare într-o operațiune care finalmente a avut o rată de suprasubscriere de peste 16 ori.

L-am întrebat pe managerul Meyer de ce etapa de suprasubscriere a fost prelungită cu 9 zile calendaristice. „Nimic extraordinar”, răspunde. A vrut doar să dea timp investitorilor să reflecteze asupra deciziilor de luat inclusiv în cunoștință de cauză după publicarea rezultatelor financiare anuale preliminare care au survenit între timp.

Rezultatul net a fost de 3,13 miliarde lei, iar aceasta i-a făcut pe o serie de brokeri să se gândescă la posibilitatea distribuției unui dividend cu randament cu 2 cifre. Nu, însă, tot profitul este realizat, o parte a acestuia fiind reprezentată de reevaluarea unor active din portofoliu, precum deținerea la Hidroelectrica, dar care nu se translatează în cash-ul primit singurul care poate fi distribuit către acționari. „Distincția între profitul Fondului și numerarul la dispoziție este foarte importantă”, spune Meyer.

Înseamnă aceasta că societatea este stoarsă de cash? Nicidecum. Fondul mai are capacitatea pentru noi distribuții. L-am întrebat pe managerul din partea companiei americane Franklin Templeton dacă atunci când au propus pentru AGA din noiembrie un program de răscumpărare care vizează în total achiziția a 800,00 milioane de acțiuni proprii în acest an, echivalentul a 10,47% din capitalul social, au avut în vedere dimensiunea întregului profit obținut în 2019. Răspunsul este acela că abordarea a fost conservatoare, iar la momentul respectiv managementul încă nu avea o viziune totală asupra câștigului net obținut la finalul exercițiului.

Aceasta înseamnă că cumpărările prin ducerea la bun sfârșit a programului de răscumpărări nu ar fi în măsură să epuizeze cash-ul de pe bilanț, cu atât mai mult cu cât între timp titlurile FP au scăzut în piața secundară.

Este contextul în care dividendul brut de 0,0642 lei/acțiune, cu randament net de 5,62% la finalul sesiunii de ieri ar putea fi dublat și de altă distribuție de cash asupra căruia Meyer nu a dat detalii în convorbirea cu Profit.ro. Mai ales în contextul volatil de piață vor să își lase o marjă, dar anunțul va fi făcut în timp util.

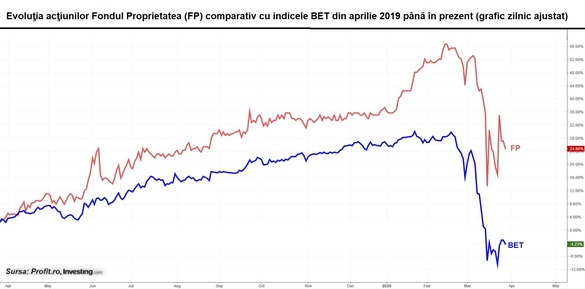

Perspectiva distribuirilor de cash, dar și susținerea la cumpărare dată de propriul program de buy-back, a susținut cotația care a supraperformat indicelui BET constant în ultimele 12 luni, așa cum se vede mai jos.

Pe graficul atașat este evidențiat faptul că titlurile Fondului au tins să se comporte mai bine decât media celorlalte acțiuni lichide de la BVB atât în etapa trendului ascendent care a readus piața pe noi maxime post-criză la începutul anului, cât și în etapa de stres a crizei de coronavirus. La o bază de calcul având în vedere un punct de plecare acum un an ne arată titlurile Fondului încă având o performanță pozitivă, de aproape 25%, în timp ce indicele BET este deja în teritoriu negativ, fiind cu 4,23% mai jos decât valorile de acum un an.

Pentru păstrarea ecartului ar fi nevoie, probabil, de mai mult decât de susținerea dată de dividendul deja propus. Pentru varianta de luat în calcul a unor noi distribuții de cash până la finalul anului, investitorii trebue să aibă în vedere inclusiv o intrare masivă de resurse bănești pe bilanțul Fondului.

Astfel, în luna februarie, FP a încasat 522,9 milioane lei de la Enel în contul participației sale, ceea ce Meyer spune că nu fusese inclus în estimările Fondului având în vedere că societatea din domeniul energiei nu a avut repartizări din profit de mulăi ani, iar distribuția are loc doar în contextul unui diferend tranșat cu o instituție a statului.