Deși profesioniști ai pieței recomandă ca o formulă de succes achiziția constantă de acțiuni care să replice structura indicelui BET, suma minimă necesară depășește 5.600 de lei, departe de venitul mediu disponibil al celor mai mulți investitori de la BVB. Investiția în fonduri mutuale, achiziția ETF-ului pe indicele BET, un ecart mai mare în timp al achizițiilor, o selecție a acțiunilor din BET prin eliminarea unor titluri și cumpărarea acțiunilor doar când se ieftinesc sunt alternative care permit investirea constantă pentru a câștiga expunere pe cele mai vizibile acțiuni românești.

Vrei să fructifici trendul? Țintești acțiunea, intri pe retragere, pui un stop-loss strâns și mergi cu piața pentru a vedea cât de lasă să câștigi. Pentru cei care vor, însă, să aibă în permanență expunere pe acțiuni și să nu rateze etape bune de creștere fiind dezinvestit, acumularea treptată de acțiuni lichide căutând un preț mediu oferit de piață este o variantă de investire.

Profesioniști ai pieței de capital au evidențiat, la recentul Forum al Investitorilor Individuali organizat de Bursa de Valori București, faptul că uneori este mai avantajos și oarecum mai confortabil pentru investitori să adopte o strategie pasivă, în care să acumuleze constant acțiuni, inclusiv în perioadele de declin ale pieței.

„Volatilitatea este normală și este prietenul investitorului”, spune Mihnea Bărbulescu, director de vânzări la Erste Asset Management. În măsura în care acesta își poate stăpâni teama și cumpără când acțiunile sunt ieftine, deși portofoliul este în teritoriu negativ, piața îl poate răsplăti până la final.

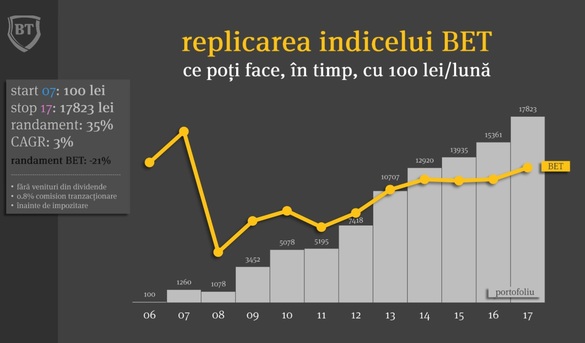

O variantă pentru atenuarea volatilității portofoliului este cumpărarea constantă din piață, cu sume mici, a unor pachete de acțiuni care să replice indicele BET, indiferent de punctul în care se află sau de traiectoria acestuia, spune Dan Rusu, Head of Research la Banca Transilvania. Prinderea unor minime ale pieței poate asigura chiar o supraperformare a portofoliului față de parcursul indicelui. O simulare pentru ultimii 12 ani arată că investiții constante de câte 100 de lei pe o structură asemănătoare indicelui BET ar fi adus un portofoliu chiar mai bun decât performanța generală a pieței.

Chiar dacă strategiile de mai sus pot fi atractive pentru unii investitori care vizează investiția pe termen lung, fără a încerca să identifice un timing al pieței, posibilitatea aplicării acestei teorii este imposibilă investitorului de rând de la BVB fără ajustări.

De ce îți trebuie mulți bani ca să cumperi indicele BET. Prețul titlurilor Transgaz ridică valoarea coșului minim de acțiuni

Este un aspect obiectiv. Cumpărarea unui coș care să replice structura indicelui echivalează în momentul de față cu disponibilizarea unei sume consistente de bani, mult peste veniturile investitorului mediu de pe bursa românească sau ale salariaților din economia națională. Cauza principală o reprezintă prețul nominal ridicat al titlurilor Transgaz Mediaș (TGN). Cum acestea reprezintă numai 6,07% din compoziția indicelui BET, rezultă că, la prețul de închidere din sesiunile precedente din zona de 340 lei/acțiune, suma necesară pentru replicarea o dată a indicelui BET este de aproximativ 5.600 de lei (1.200 de euro).

Este evident că suma e mult prea ridicată pentru investitorul obișnuit spre a putea fi disponibilizată lună de lună, așa încât o ajustare a strategiei este obligatorie. În cele ce urmează, expunem 5 variante prin care investitorii ar putea realiza plasamente cu sume mici la BVB în vederea unei investiții pe termen lung și având ca obiectiv navigarea peste etapele de volatilitate ale pieței.

1. Investește într-un fond mutual

Cea mai la îndemână modalitate de a lua expunere pe piața de acțiuni în condițiile posibilității disponibilizării (doar a) unor sume mici este prin intermediul fondurilor deschise de investiții. În România, prețurile unităților de fond sunt coborâte, astfel încât chiar și sume foarte reduse pot fi virate din salarii către societățile de administrare ale fondurilor mutuale. Cum fondurile pe acțiuni realizează plasamente în special pe titlurile lichide și încearcă să mențină expunere pe bursă în mod constant, aceasta este cea mai ușoară modalitate a românului care dispune de economii să investească – e adevărat, indirect – în acțiunile din indicele BET.

Avantaje. Dincolo de posibilitatea de a plasa sume mici, investitorul are astfel și avantajul de a nu trebui să învețe el singur subtilitățile bursei, banii lui fiind încredințați unor administratori profesioniști. Aceștia au atuul de a urmări piața în mod constant: ei pot reacționa la știri, pot redimensiona rapid portofoliile, pe când când clientul lor este acaparat de o slujbă care necesită efort și mult timp. Dragoș Manolescu, Deputy CEO la OTP Asset Management, spune că, în mod particular, este important faptul că investitorul poate participa indirect la toate evenimentele corporative ale emitenților (în principal majorări de capital), fără a depune efort în această privință sau a fi solicitat să ia singur decizia.

Dezavantaje. Ca orice servicii, încredințarea administrării banilor într-un fond mutual, presupune achitarea unor taxe și comisioane. Cum acestea sunt percepute din activ, clientul își vede erodate o parte din randamentele care au fost obținute cu banii lui. În mod particular, este dureros să vadă că administratorul de fond îi ia bani într-un an cu performanță negativă pentru bursă, atunci când valoarea sumelor depuse inițial a fost “mâncată” de pierderile bursiere.

2. Un vehicul suplu, dar care nu înglobează integral dividendele

O a 2-a variantă de a lua expunere pe acțiunile lichide de la BVB vizînd replicarea întregii structuri a indicelui principal este cumpărarea fondului închis de tip ETF pus pe piață de casa de brokeraj TradeVille. Având o valoare de piață de 9-10 lei/acțiune, instrumentul tranzacționat cu simbolul TVBETETF poate fi cumpărat lesne din piață în pachete reduse.

Avantaje. Practic cu numai câteva zeci sau sute de lei pe lună, investitorii pot lua expunere pe un vehicul financiar care urmărește dinamica din piață a indicelui BET. Cumpărările constante nu sunt o problemă, iar investitorul este scutit de urmărirea tuturor acțiunilor din indice, proces care este costisitor din punctul de vedere al efortului depus și al timpului. De asemenea, comisionarea este optimă pentru că poți achiziționa pachetul-țintă într-o singură tranzacție, în timp ce cumpărarea mai multor acțiuni ar induce costuri de tranzacționare sporite.

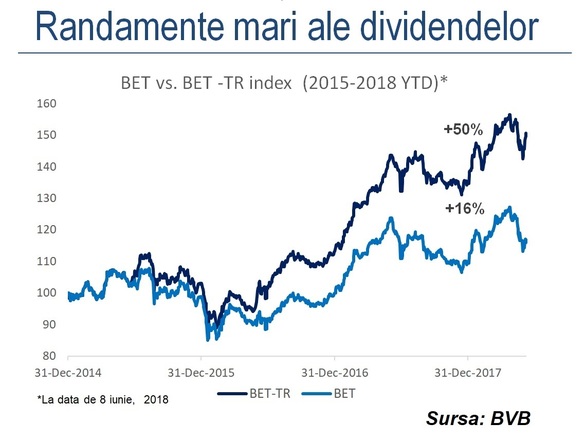

Dezavantaje. Principalul neajuns al ETF-ului emis de TradeVille este acela că replică traiectoria în piață a indicelui BET, însă nu include decât în proporție de aproimativ o treime dividendele pe care companiile din componența acestuia le plătesc. Dividendele sunt încasate și rămân în activul ETF-ului, dar o parte din aceste sume sunt alocate pentru costurile de operare ale instrumentului financiar derivat. Este un dezavantaj major pentru că este chiar de esența bursei participarea acționarilor la împărțirea profitului societăților listate sub formă de dividende. În mod particular pentru piața românească acest aspect negativ este potențat de faptul că emitenții din componența indicelui BET distribuie dividende generoase. Astfel, randamentul acțiunilor românești din BET a fost de 50% în ultimii 3 ani dacă includem încasările de dividende și de numai 16% dacă acestea sunt excluse, iar contabilizată este numai dinamica de preț. ETF-ul de la Tradeville are o performanță undeva între cele 2 repere, dar mai aproape de indicele BET decât de BET-TR.

Dacă avem în vedere importanța repartizărilor de câștiguri, investitorii trebuie să caute să ia expunere directă pe acțiuni, accesând bursa prin intermediul unui broker. Totuși, așa cum se va vedea în continuare, încercarea de replicare a unei strategii pasive este dificilă și trebuie surmontată prin ajustări ale tehnicii de investire.

3. Cumpără constant... dar mai rar

Dacă o sumă echivalentă cu peste 1.200 de euro este greu de disponibilizat în România lună de lună pentru plasamente constante la bursă, investitorii pot încerca să rărească frecvența. Realizarea achizițiilor spre exemplu trimestrial ar permite păstrarea strategiei, investind în acțiuni și nu în vehicule alternative precum unități de fond sau ETF. O sumă mai mică de 2.000 de lei poate fi cu o ușurință ceva mai mare adusă de o familie pentru a cumpăra acțiuni din structura indicelui BET.

Avantaje. Investitorul cumpără direct acțiuni, deci beneficiază și de dividende, iar compoziția indicelui BET poate fi fidel respectată fără a trebui să vină cu foarte mulți bani de acasă. Fiecare investitor își poate calcula, de altfel, în cât timp poate strânge suma minimă necesară pentru a cumpăra coșul de acțiuni relevant de la BVB și apoi să își stabilească singur frecvența cu care investește, fie la 3 luni, la 4 luni, la 5 luni.

Dezavantaje. Deși strategia este în mare păstrată, unul din obiectievele acesteia, atenuarea volatilității portofoliului și surprinderea prin achiziții mici a câtor mai multe faze ale pieței, nu este în întregime atins. Plasamentele pot fi strecurate diferit în fractalii pieței, iar anumite puncte de minim sau de inflexiune în traiectoria indicelui pot fi ratate.

4. Uită-te în coșul BET și aruncă la coșul de gunoi ce nu-ți place

O posibilă ajustare a strategiei, care presupune deja o implicare mai activă a investitorului și o discernere, ar putea veni în sensul excluderii de pe lista cumpărăturilor o unor acțiuni din componența indicelui BET care pur și simplu nu îi plac sau cu care nu este confortabil să le aibă în portofoliu pe termen lung.

Avantaje. Este un pas făcut în afara unei strategii pasive, dar are avantajul de a adecva mai bine portofoliul specificului fiecărui investitor. Cel mai important lucru pentru a tolera volatilitatea, a elimina emoțiile și a rămâne disciplinat este acela de a-ți alege acțiunile care ți se potrivesc, spune Bărbulescu de la Erste AM. „Nu construiți niciodată un portofoliu de investiții care nu vi se potrivește și nu luați sfaturi de la oameni care vă recomandă portofolii care nu vi se potrivesc."

Dezavantaje. Deja o selecție a acțiunilor înseamnă o deviere de la indicele BET, iar investitorul se poate considera mai degrabă investitor în acțiuni lichide decât într-o structura de portofoliu care are ca reper indicele titlurilor blue-chip.

Ajustarea strategiei în acest sens poate fi benefică performanței investitorului pe termen lung. Fiecare emitent din componența indicelui BET are elemente care pot fi considerate neajunsuri de anumiți investitori. Spre exemplu, unii jucători ar putea să nu vrea să aibă o expunere prea debalansată către companii unde este acționar majoritar statul și atunci să elimine din portofoliu o parte din societățile cu acest profil.

Anumiți investitori ar putea considera, de asemenea, Fondul Proprietatea (FP) ca o poveste în cea mai mare parte încheiată la BVB, cu portofoliul redus drastic și pe o tendință accelerată de vânzări de active în ultimii ani, astfel încât să merite întrebarea dacă acțiunea Fondului poate fi considerată un debușeu de investire pe termen lung.

Companii precum Conpet Ploiești (COTE) sau Bursa de Valori București (BVB) ar putea fi privite ca nu foarte relevante sau lichide și ocolite, în consecință, de unii investitori.

Pentru investiția pe termen lung, nu sunt, de asemenea, pretabile entități potențial firave. Este ultimul lucru pe care îl vrei să investești în următorul Romcab (MCAB).

Sub acest aspect, unii investitori ar putea viza ocolirea investirii în acțiunile bancare. Miliardarul american Warren Buffett a afirmat în mai multe rânduri de ce rareori a luat expuneri consistente pe acțiunile bancare în cariera sa. Băncile, în sistemul financiar actual, operează cu niveluri reduse ale capitalurilor proprii, mai ales având în vedere dimensiunea activelor bancare raportate la economie. Cum acționarii sunt primii care se rad la masa credală, investitorii trebuie să aibă în vedere o anumită prudență atunci când au țintesc 2 dintre cele mai vizibile acțiuni din componența indicelui BET, respectiv Banca Transilvania (TLV) și BRD Groupe Société Générale (BRD). Șansele sunt destul de mari, ca investitor pe termen lung, să prinzi o criză financiară majoră, pigmentată de crahuri bancare, evidențiate în istorie ca apărând la câteva zeci de ani.

Finalmente, sunt investitori care nu se simt confortabili în a investi în societăți puternic îndatorate, unde materializarea unor scenarii adverse le pot pulveriza investițiile. Sub acest aspect, compania telecom Digi Communications (DIGI) și furnizorul de servicii medicale MedLife (M), afișează praguri ale îndatorării care sunt considerate drept prea ridicate pentru investitori cu anumite profile de risc.

5. Cumpără toate acțiunile... dar pe rând și când sunt ieftine

Dacă îți construiești portofoliul pe termen lung, poți ajusta strategia în sensul de a cumpăra doar în anumite perioade unele acțiuni și de a lăsa pe raft unele titluri până se ieftinesc. Pentru un anumit semestru, spre exemplu, poți ocoli acțiuni unde multiplii de evaluare fundamentală au urcat prea agresiv sau unde societatea anunță că nu va distribui dividend.

În același timp, poți concentra achizițiile pe acțiuni ale unor companii cu repartizări generose de câștiguri într-un an anume an sau care au fost ținta unor vânzări agresive pentru chestiuni punctuale, fără impact pe termen lung. Poți viza multiplii atractivi sau pur și simplu atingerea conjuncturală a unor minime nominale. Nu trebuie să cumperi toate acțiunile în același timp. Dacă acumulezi pe termen lung, ele vor fi pe raftul de la BVB și în anii viitori.

Avatantaje. Achiziția unor acțiuni ieftine, pe contrasens față de restul pieței, poate reprezenta un atuu pentru investitori. Investitorul legendar Jeremy Grantham spune că investitorul individual are un avantaj decisiv față de instituționali. El nu raportează către clienți, nu are benchmark obligatoriu și nu trebuie să tranzacționeze în fiecare zi. Aceasta îl poate ajuta să realizeze tranzacții doar în momente extreme pentru unele piețe în măsura în care are răbdare. Britanicul Grantham spune că cea mai bună performanță pe care a obținut-o a fost pe contul de pensionare al surorii sale, unde nu intervenea decât foarte rar, fructificând exagerări ale pieței.

Rob Arnott, care la Research Affiliates acordă consultanță pentru companii având în administrare active de peste 160 miliarde dolari, afirmă că investițiile în indici trebuie făcute nu respectând ponderea dată de capitalizarea de piață (ceea ce ar presupune că plasamentele merg cu predilecție către acțiunile deja scumpe), ci în funcție de câștigurile corporațiilor, cu investițiile realizate în funcție de multiplii de evaluare fundamentală.

Alegerea timpului în care faci achizițiile pe anumite acțiuni nu ar fi, așadar, deloc greșită, iar tendința de supraperformare a portofoliului față de indice ar trebui să se decanteze în timp dacă acțiunile sunt cumpărate atunci când sunt ieftine.

Dezavantaje. Pe lângă devierea de la indice, investitorii pot pierde unele secvențe importante de trend ascendent și astfel să rateze etape bune care să le amelioreze randamentul pe termen lung al portofoliului.

Un exemplu la BVB ar putea fi oferit de acțiunea Romgaz (SNG), care în anii 2015-2016 a suferit o tendință de depreciere consistentă și a atins minime istorice de la listarea producătorului de gaze în noiembrie 2013. Presiunea la vânzare exercitată într-o primă fază de Fondul Proprietatea, declinul cotațiilor internaționale ale hidrocarburilor și evenimente în viața companiei (căderea unui contract cu E.ON sau înrăutățirea perspectivei de recuperare a creanțelor de la ELCEN București) au apăsat cotația, iar post-factum evoluția în piață arată că anul 2016 a fost bun pentru intarea pe acest emitent, după cum o indică graficul atașat.

O strategie de acumulare a acțiunilor ieftinite poate fi ajustată de fiecare investitor în funcție de tehnicile cu care este confortabil. Un exemplu ar fi acela de a viza media mobilă exponențială de 200 de zile (EMA200), cea care definește trendul, și începerea acumulării atunci când deja cotația a coborât semnificativ sub aceasta, dacă avem în vedere deviațiile standard din istoria acțiunii.

Pentru disiparea riscului, investitorul poate începe acumulările lent, cu pachete mici și ordine inserate sporaradic pe niveluri de preț rare. Pe măsură ce prețul coboară, investitorul poate majora treptat (dar nu exponențial) pachetele pe care intră pentru a ajunge la deținerile-țintă. Această strategie are o componentă pasivă pentru că este piața cea care determină cât acumulează investitorul și ce volum de acțiuni strânge pe un impuls descendent.

Din ultima parte a anului trecut este acțiunea Electrica (EL) ce are un comportament asemănător cu cel al Romgaz de acum 2 ani, apăsată de o secvență de știri negative. Electrica a trecut pe pierdere în primul trimestru al anului trecut, după ce a fost lovită de fluctuațiile pe segmentul contractelor de energie electrice la zi, unde avea poziții în piață. La sfârșitul anului trecut, compania a scos din bilanț suma de 752 milioane lei pentru a cumpăra de la Fondul Proprietatea participații minoritare la 4 subsidiare ale sale. O amendă de la Consiliul Concurenței și perspectiva unor plăți retroactive către consumatorii păgubiți de neregulile din piața contoarelor, revizuirea tarifelor pentru distribuitorii de energie și tabloul mai larg al necunoscutelor legate de fondurile de pensii administrate privat cu contribuții obligatorii au determinat atingerea unor noi minime în piață de la listarea acestui emitent în urmă cu 4 ani. Pe graficul de mai jos am inserat potențiale zone de intrare pentru investitorii care vizează acumularea unor dețineri pe termen lung.