Cele patru proiecte care vizează băncile, inițiate de senatorul Daniel Zamfir și mai mulți parlamentari ai PSD, ar putea aduce beneficii directe unor anumiți consumatori, dar ar avea efecte negative asupra economiei în ansamblu, prin reducerea accesului la credit al populației, scumpirea împrumuturilor și scăderea consumului și investițiilor, arată un studiu realizat de firma de consultanță KPMG la comanda Asociației Române a Băncilor.

KPMG a analizat efectele inițiativelor privind plafonarea dobânzilor la credite, eliminarea titlului executoriu al contractelor de credit, limitarea sumelor ce pot fi solicitate de recuperatorii de creanțe și conversia forțată a creditelor în valută.

Proiectele au fost depuse de senatorul Daniel Zamfir, cunoscut pentru proiectul Legii privind darea în plată și a altor inițiative care vizează sistemul bancar, dar și de mai mulți parlamentari ai PSD, care au și acordat votul necesar pentru trecerea inițiativelor de Senat, prima cameră sesizată.

KPMG a mai realizat un studiu similar și în 2018, când alte inițiative ale lui Zamfir care aveau aproape aceleași prevederi cu cele de acum erau dezbătute în Parlament și urmau să fie votate și apoi declarate neconstituțional de către Curtea Constituțională.

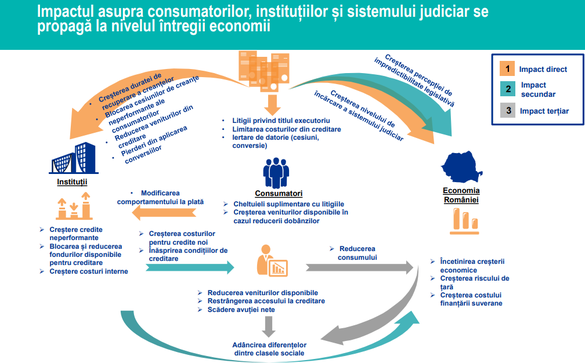

Studiul curent al KPMG arată că aplicarea legilor propuse de Zamfir/PSD ar avea efecte negative asupra creditării și creșterii economice prin:

“• Înăsprirea condițiilor de creditare pentru consumatori/ reducerea creditării cu impact direct asupra consumului (achiziții de locuințe, bunuri de folosință îndelungată și bunuri de larg consum) și a avuției nete a populației;

• Restrângerea gamei de produse și potențial a ofertei de credite pentru consumatori este de natură să conducă la limitarea concurenței pe piața creditelor de consum;

• Costuri suplimentare pentru consumatorii pentru care se vor începe demersurile de executare silită; vor fi nevoiți să fie parte în litigii de obținere a titlului executoriu;

• Anumiți consumatori ar putea beneficia de condiții de rambursare mai favorabile, ca urmare a unor constrângeri specifice la care sunt supuse instituțiile de la care au luat credite;

• Reducerea creditării pentru achiziția de locuințe poate crește presiunea asupra pieței imobiliare;

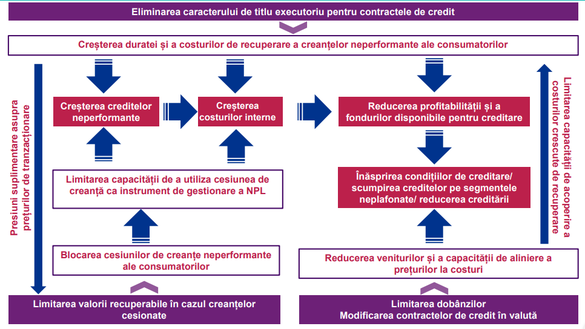

• Extinderea duratei de recuperare cu etapa de obținere a titlului executoriu precum și presiunea generată asupra pieței secundare a creditului pot conduce la creșterea creditelor neperformante, cu afectarea directă a capacității de capitalizare și creditare a instituțiilor de credit;

• Creșterea ratei creditelor neperformante ca urmare a reducerii eficacității a două instrumente esențiale de soluționare a acestora (cadrul legal și piața secundară a creditelor) determină creșterea riscului de țară;

• Plafonarea dobânzilor cumulată cu creșterea costurilor aferente gestionării creditelor neperformante pun presiune atât asupra veniturilor, cât și a costurilor instituțiilor;

• Limitarea capacității instituțiilor de utilizare a cesiunii de creanță în vederea gestionării nivelului creditelor neperformante, cumulată cu apariția litigiilor de obținere a titlului executoriu și a impreviziunii vor conduce la încărcarea suplimentară a sistemului judiciar;

• Măsurile ar putea afecta stabilitatea și perspectivele de profitabilitate ale sistemului bancar, diminuând interesul investitorilor în acest sector;

• Efectele asupra consumatorilor și instituțiilor de credit pot genera efecte în lanț asupra economiei în ansamblu;

• Lipsa predictibilității legislative poate avea consecințe negative asupra mediului de afaceri și investițiilor”.

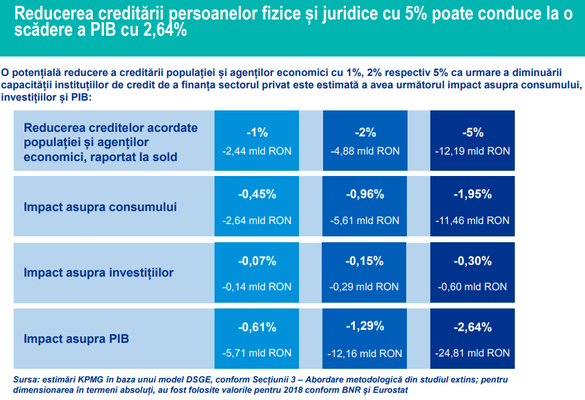

Potrivit mai multor scenarii prezentate de KPMG pe baza unui model econometric, o potențială reducere a creditării populației și companiilor cu 5% ca urmare a diminuării capacității instituțiilor de credit de a finanța sectorul privat este estimată să conducă la reducerea consumului cu 1,95%, a investițiilor cu 0,30% și a Produsului Intern Brut cu 2,64%. Diminuarea creditării populației și companiilor cu 5% ar genera un minus la PIB de aproape 25 de miliarde lei.

Eliminarea titlului executoriu aferent contractelor de credit ar duce la litigii pentru obținerea titlului ce ar putea depăși trei ani și ar avea costuri de 20.000 lei/dosar, care ar fi suportate în cele din urmă de consumatori, arată estimările KPMG.

Plafonarea dobânzilor la credite la 2 puncte procentuale peste dobânda de refinanțare a BNR, aflată la 2,5% în prezent pentru creditele ipotecare și la 15 pp peste dobânda BNR la cele de consum ar oferi o reducere a ratei de dobândă pentru debitorii cu credite în derulare dar ar determina băncile să anuleze unele facilități cu rate peste limită cum sunt cardurile de credit sau overdraftul și să retragă astfel de produse de pe piață.

Totodată, plafonarea dobânzilor ar o putea avea ca efect limitarea accesului la creditare a consumatorilor cu venituri mai reduse, iar băncile ar putea să scumpească costul anumitor credite noi, confruntate fiind cu o profitabilitate mai redusă.

Limitarea sumelor ce pot fi recuperate din cesiunile de creanță la nivelul sumei de achiziție plus dobânzile ar duce la blocarea pieței de neperformante și la acumularea de credite neperformante.

Conversia împrumuturilor în valută la cursul de la data acordării plus maximum 20% ar duce, printre altele, la o scădere suplimentară asupra ofertei de creditarea și economisire în valută, pe lângă efectele asupra capitalului băncilor.

Recent, într-o propunere de modificare a Legii dării în plată inițiată tot de Zamfir, Curtea Constituțională a arătat că o variație a cursului de 20% este prea redusă pentru a fi considerată motiv de impreviziune.