Modalitatea de taxare suplimentară a companiilor și băncilor este detaliată în documentul prezentat de Profit.ro duminică seara, dar taxa pe cifra de afaceri este considerată la acest moment, cum a explicat ieri Profit.ro, ca un înlocuitor la propunerea introducerii ajustorului fiscal (un alt mecanism prin care statul s-ar fi asigurat că companiile plătesc un impozit minim). Astfel, în prezent intenția autorităților ar fi să renunțe la ajustorul fiscal, noțiune nou creată și complicat de aplicat, în favoarea taxei pe cifra de afaceri, dar o decizie finală nu a fost încă luată.

Documentul prezentat duminică de Profit.ro.

Ministrul Finanțelor a anunțat că Executivul pregătește o nouă taxare a sistemului bancar, pe modelul Italiei sau Ungariei. Acestea nu sunt singurele state din UE care taxează creșterea profiturilor băncilor pe fondul creșterii dobânzilor, ca urmare a inflației ridicate. Băncile din România și-au dublat profitul trimestrial în acest an față de media din 2018-2021, atât ca urmare a creșterii rentabilității capitalurilor, cât și a inflației.

Ministrul Marcel Boloș a anunțat că băncile urmează să plătească o taxă specială, ”după modelul pe care deja îl avem în Italia, să nu uităm că au o taxă specială de 40%, sau Ungaria”, fără să ofere alte detalii. Bursa de la București a trecut marți dimineață pe roșu, cu căderi de 3% ale acțiunilor băncilor, după declarațiile ministrului.

Boloș a precizat ieri, pentru Profit.ro, că se discută două forme de taxare, de fapt, dintre care cea mai plauzibilă este varianta cea mai împovărătoare de 1% din cifra de afaceri + 16% pe profit. Guvernul ar viza să obțină anul următor peste 2 miliarde de lei din taxarea suplimentară a sectorului bancar.

Definirea unei cifre de afaceri pentru bănci ar fi una dintre inovațiile guvernanților românești, chiar dacă la nivel european există multe surse de inspirație în ceea ce privește taxarea - vom reveni mai jos la această discuție. Tot o inovație este, însă, și noțiunea ajustorului fiscal, introdusă în primele variante ale proiectului de modificare a codului fiscal, tot ca formă de taxare a veniturilor, la care s-ar putea renunța, fiind chiar mai complicat de aplicat decât taxarea cifrei de afaceri.

Taxele pe bănci zguduie bursele

Luna trecută, guvernul italian a surprins piețele când a anunțat o taxă de 40% pe profiturile băncilor din acest an, numite ”excepționale” ca urmare a faptului că au venit din creșterea dobânzilor la credite. După reacția de pe burse, guvernul de la Roma a dat înapoi ziua următoare și a anunțat că taxa nu va depăși 0,1% din valoarea activelor totale. Recent, ministrul italian al Economiei a spus că taxa poate fi modificată, dar că nu o consideră injustă.

În Ungaria, suprataxa pe extra profit este de 13% pentru profitul de 52 de milioane de euro înregistrat în 2022, respectiv de 30% pentru cel de peste 52 de milioane de euro, potrivit unei analize KPMG. Această suprataxă se deduce din baza din impozitare la care se aplică impozitul pe profit. Băncile pot reduce cuantumul suprataxei dacă cumpără titluri de stat emise de guvernul ungar.

Pe lângă cele două țări la care s-a referit ministrul Boloș, mai au taxe speciale pentru sistemul bancar introduse recent și altele.

Cehia are o taxă pe profiturile excepționale ale băncilor și firmelor de energie de 60% din profitul excepțional, calculat ca profitul care depășește cu mai mult de 20% media profiturilor din anii 2018-2021 și la care se aplică cota de 60%, pe lângă impozitul pe profit standard de 19%. Astfel, taxarea pe pe aceste venituri peste media ultimilor ani ce urmează să fie obținute de firme ajunge la o cotă efectivă de 79%, potrivit PwC. Schema de impozitare ar urma să se aplice pentru anii 2023-2025.

Lituania a impus o taxă similară celei din Cehia începând cu luna mai. Astfel, sunt taxate cu 60% veniturile care depășesc media ultimilor patru ani cu mai mult de 50%.

Spania a introdus, de asemenea, o taxă pe bănci pentru 2023-2024. Veniturile nete din dobânzi și comisioane ale băncilor sunt taxate cu 4,8% (în cazul băncilor care au avut astfel de venituri de peste 800 de milioane de euro în 2019). Guvernul de la Madrid estimează că va obține 1,3 miliarde de euro pe an de la bănci prin noua taxă, comparativ cu un profit al sistemului de 20 de miliarde de euro în 2022, în creștere cu un sfert față de anul precedent. La fel ca în alte țări europene, Spania a introdus taxe suplimentare și asupra firmelor din energie.

Băncile din România, profituri record

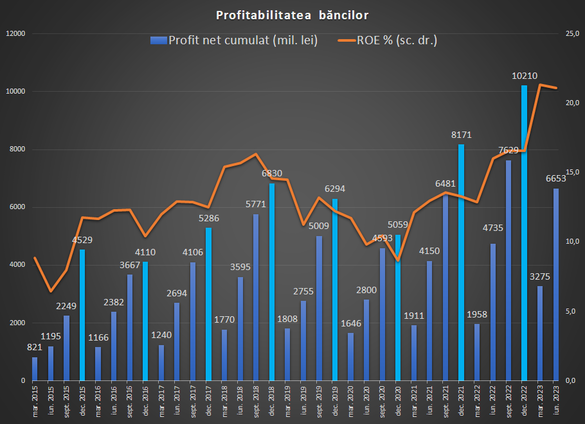

Băncile din România au încheiat la jumătatea anului cu un profit net de 6,65 miliarde de lei, ceea ce reprezintă un nou record nominal. La finele anului ar atinge un profit de 13,3 miliarde de lei sau aproape 2,7 miliarde de euro, dacă situația bună din primele 6 luni s-ar menține, față de 10 miliarde de lei anul trecut.

La 13,3 miliarde de lei, statul strânge circa 2,5 miliarde de lei în impozit pe profit (fără a lua în calcul creanțele fiscale pentru pierderile din anii anteriori) la cota standard de impozitare de 16%.

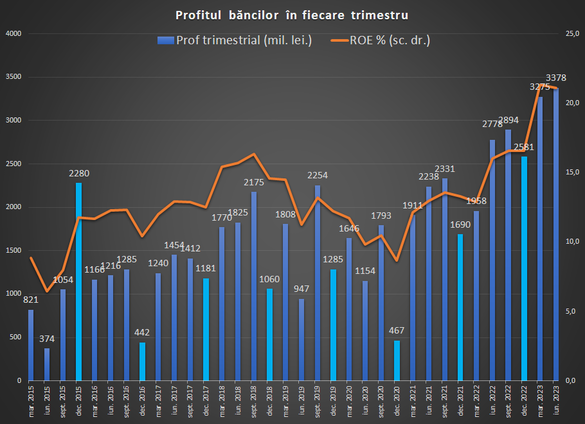

Media profitului trimestrial a crescut la 3,3 miliarde de lei în acest an, față de 1,6 miliarde de lei în intervalul 2018-2021. Astfel, dacă ar vrea să aplice o formă de impozitare care ia în calcul media din anii de dinainte de explozia inflației, guvernul ar avea o bază semnificativă la care să se raporteze.

Pe de altă parte, chiar dacă randamentul capitalurilor băncilor românești a crescut puternic în acest an și a ajuns la 21%, mult peste media europeană, acesta nu este chiar dublu față de anii precedenți. Cu excepția anului pandemiei 2020, când a căzut la 8,7%, ROE a fost între 12 și 14,6% între 2018 și 2021 și a ajuns la 16,6% anul trecut.

Ce bani s-ar putea strânge cu taxa de 1%

O taxă de 1% pe cifra de afaceri a băncilor depinde foarte mult de ce înseamnă cifra de afaceri. Dacă aceasta s-ar aplica la veniturile nete din dobânzi, comisioane și tranzacționare, adică în mare măsură la veniturile operaționale, atunci taxa nu ar aduce foarte mulți bani la buget.

Spre exemplu, la jumătatea anului, grupul Banca Transilvania, cel mai mare din România, a avut venituri operaționale de 3,68 miliarde de lei, un profit brut de 1,93 miliarde de lei, unul net de 1,58 de miliarde de lei. Impozitul pe profit plătit a fost de 352 de milioane de lei.

La o taxare de 1% a veniturilor operaționale anualizate, statul ar strânge sub 74 de milioane de lei de la cea mai mare bancă din România, adică doar o zecime din cât ar strânge cu impozitul pe profit (anualizat la peste 700 de milioane de lei).

Dacă luăm în calcul veniturile brute din dobânzi și comisioane, plus cele nete din tranzacționare și câștigurile din evaluarea activelor, atunci baza de impozit ar ajunge la 5,6 miliarde de lei pe semestru, respectiv 11,2 miliarde de lei pe an, ceea ce ar aduce, potențial, 112 milioane de lei în venituri suplimentare de la cea mai mare bancă.

De la BCR, la un calcul similar, veniturile brut din dobânzi și comisioane plus celelalte ajung la 3,8 miliarde de lei la jumătatea anului și au potențialul de a ajunge la 7,6 miliarde de lei anualizat, ceea ce ar însemna 76 de milioane de lei în impozit suplimentar. La jumătatea anului BCR a obținut un profit brut de 1,3 miliarde de lei și a plătit un impozit pe profit de aproape 200 de milioane de lei.

La BRD, veniturile brut înșirate mai sus ar ajunge la 5,45 miliarde de lei la finele anului, dacă se mențin rezultatele de la 6 luni, ceea ce ar aduce un aproape 55 de milioane de lei la un impozit de 1%. La 6 luni, banca cu acționariat francez a obținut un profit brut de 923 de milioane de lei și a plătit impozit pe profit de aproape 150 de milioane de lei.

UniCredit a obținut venituri brute din dobânzi, comisioane, precum și venituri nete din tranzacționare de 2,45 miliarde de lei la jumătatea anului. O menținere a activității ar însemna un potențial de impozit suplimentar de 1% în cuantum de 49 de milioane de lei în acest an. Grupul a raportat un profit brut de 781 de milioane de lei la 6 luni și o cheltuială cu impozitul pe profit de 117 milioane de lei.

Astfel, în funcție de cum se va aplica impozitul pe cifra de afaceri, Finanțele ar obține între 191 și 292 de milioane de lei de la patru dintre cele mai mari bănci din țară, care dețin cea mai mare parte din piață. Departe de ținta de 2 miliarde de lei așteptată ca încasare suplimentară din întregul sector.