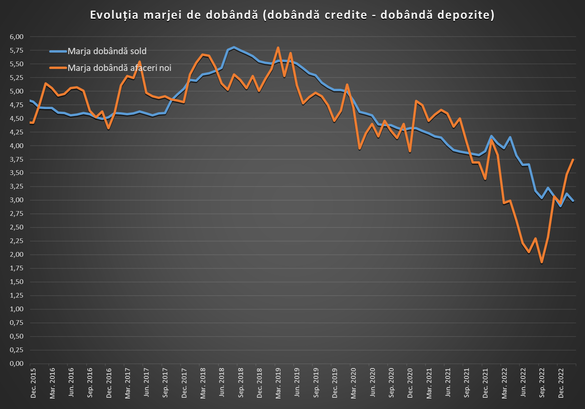

Băncile au scumpit creditele noi pentru populație la începutul lui 2023 la un nou maxim al ultimului deceniu. Cu scăderea cotațiilor ROBOR din ultimele luni și potențialul punct de inflexiune al IRCC, am putea fi aproape de vârful scumpirilor la credite – împrumuturile pentru firme s-au ieftinit din nou ușor. De cealaltă parte, dobânzile la depozitele noi au scăzut din nou, pentru a patra lună la rând, în condițiile în care băncile stau pe un munte de lichiditate.

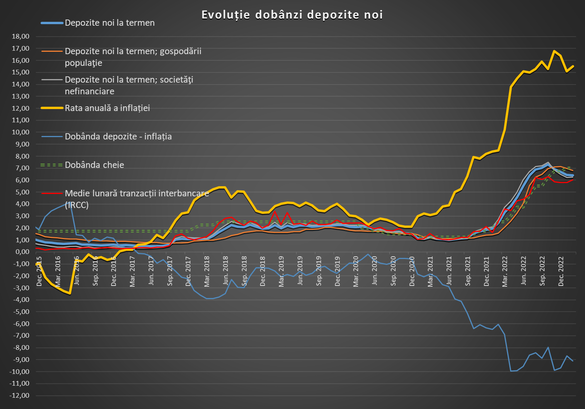

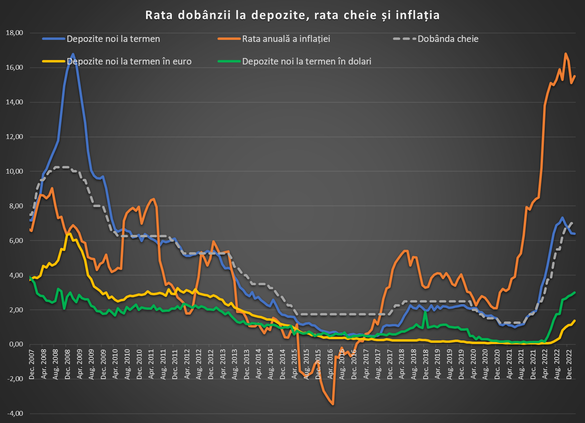

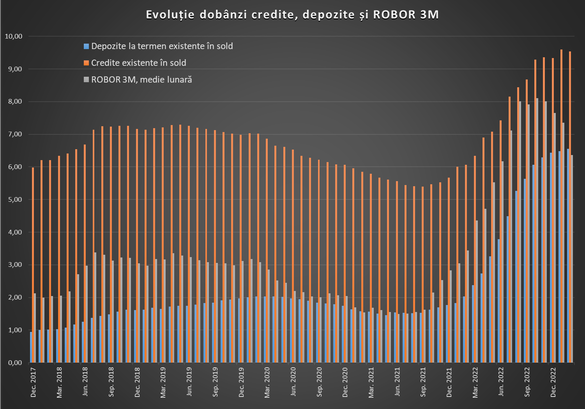

Dobânda medie la depozitele noi la termen a scăzut în martie la 6,41%. Deși reducerea este una nesemnificativă, de 2 puncte de bază, aceasta marchează a patra lună de scădere a dobânzilor, de la un vârf al actualului ciclu monetar de 7,33%, când băncile erau forțate să lichiditatea strâmtă să caute finanțare de la clientelă.

Sistemul bancar a avut, însă, cinci luni la rând cu excedent de lichiditate în raport cu banca centrală, ultimele trei cu un nivel record, ceea ce a împins în jos ratele de dobândă, mai ales cotațiile ROBOR, după cum vom vedea mai jos. Băncile n-au mai fost nevoite să liciteze în sus pentru economisirile firmelor și populației.

Dobânda medie la depozitele noi la termen ale populației a scăzut cu o zecime de punct procentual la 6,82% în martie, la cel mai scăzut nivel din ultimele cinci luni.

Teoretic, dobânzile la depozite s-ar apropia de inflația așteptată de BNR la 7% la finele acestui an. Socotelile băncii centrale nu s-au potrivit, însă, cu realitatea în ultima vreme – inflația a depășit de fiecare dată prognozele actualizate începând cu 2021.

Chiar în februarie am avut o creștere surprinzătoare a inflației la 15,5% de la 15,1%. Inflația este de așteptat să scadă, totuși, în lunile următoare, mai ales ca urmare a unui efect de bază – creșterile mari de prețuri de anul trecut vor dispărea treptat din calculul statistic al ratei anuale a indicelui prețurilor de consum.

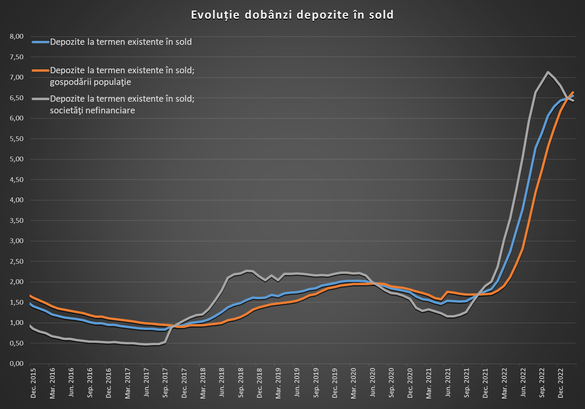

Dobânda medie la depozitele la termen în sold a crescut ușor, cu sub o zecime de punct, la 6,55%, pe fondul creșterii ratei medii plătite pentru depunerile populației, ca urmare a reînnoirii unei părți din stoc. Ca urmare a scăderii dobânzilor la depozitele noi, însă, este de așteptat ca în curând să scadă și stocul de dobândă pentru depozitele noi la termen.

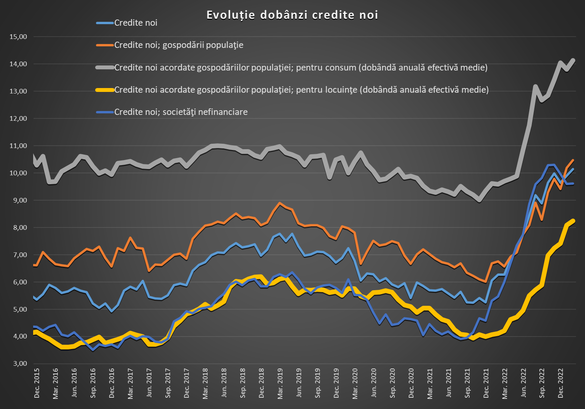

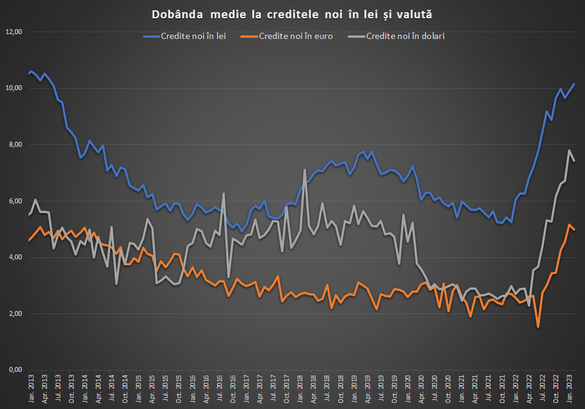

Creditele noi s-au scumpit pe medie de la 9,9% la 10,15% - au ajuns la un nivel de două cifre pentru prima oară în ultimul deceniu.

Băncile au continuat să scumpească creditele ipotecare până la un nivel mediu al dobânzii anuale efective de 8,25% pe an, de la 8,09% în luna precedentă și 4,12% în urmă cu un an, ceea ce reprezintă, din nou, cel mai ridicat nivel din ultimul deceniu.

Creditele de consum s-au scumpit cu peste 0,3 puncte procentuale până la 14,13%, cel mai ridicat nivel de după toamna lui 2013. Evoluția vine în contextul în care producția de împrumuturi de consum este oricum într-o contracție reală semnificativă.

Creditele pentru firme au rămas neschimbate ca preț la un nivel al dobânzii de 9,6% și sunt pe o tendință de ieftinire în ultimele trei luni, după ce atinseseră 10,3% în noiembrie.

Dobânzile mari la lei au gonit firmele către finanțarea în valută în ultima perioadă, unde dobânzile sunt încă rezonabile în comparație cu inflația, mai ales că leul a rămas aproape pe loc în ultimul an.

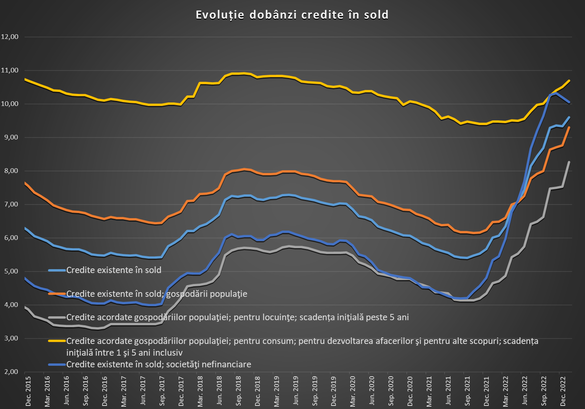

Dobânda medie la creditele în sold a rămas relativ neschimbată la 9,54%, față de 9,6% în luna precedentă.

Creditele populației s-au scumpit, pe medie, cu 4 puncte de bază la 9,34%, a 16-a lună consecutivă de creștere. Dobânda medie la creditele pentru locuințe cu scadența inițială de peste 5 ani a rămas la 8,27%. O ajustare mai mare în sus a fost cea din ianuarie, când a fost actualizat indicele IRCC.

De la 1 aprilie a avut loc o nouă creștere a IRCC, însă mult mai redusă decât precedenta, iar din iulie va urma o ușoară scădere. Totodată, cotațiile ROBOR la 3 și 6 luni, referințe utilizate pentru împrumuturile cu dobândă variabilă acordate înainte de 2019, au scăzut cu consistent în ultimele luni.

Este de așteptat, astfel, ca dobânda medie la creditele pentru populație în sold să fie aproape de nivelul maxim al actualului ciclu monetar, cu condiția ca BNR să nu-și înăsprească din nou politica, lucru ce s-ar putea întâmpla în condițiile creșterii peste așteptări a inflației sau a unor ieșiri de capitaluri care să atragă presiuni de depreciere a leului dincolo de un nivel considerat tolerabil de către banca centrală, care să ducă fie la creșterea ratelor de politică monetară, fie la reducerea lichidității și, implicit, la creșterea dobânzilor de piață.