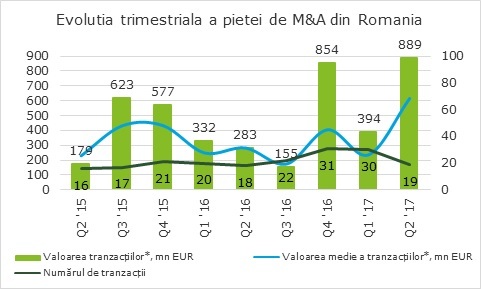

Piața de fuziuni și achiziții (M&A) din România a urcat în primele șase luni la 1,28 miliarde euro, dublu comparativ cu primul semestru din 2016. În acest an au fost anunțate 49 de tranzacții, față de 38 în primele șase luni din 2016. În trimestrul al doilea, M&A a cumulat 889 milioane euro, conform surselor publice, mai mult decât dublu față de trimestrul precedent, potrivit unei analize Deloitte România.

În trimestrul al doilea, numărul de tranzacții relevante a fost de 19. Comparativ cu trimestrul al doilea al anului trecut, anul acesta a avut loc o tranzacție în plus, dar valoarea a crescut de trei ori.

“Am asistat la un trimestru foarte bun în piața de fuziuni și achiziții din România, în linie cu așteptările, determinat de contextul macroeconomic favorabil și de rezultatele solide înregistrate de companiile românești. Vedem efervescență în multe sectoare de activitate, în principal în servicii financiare, retail si bunuri de larg consum, sănătate, industrial. În continuare ne așteptăm ca în piața de M&A, activitatea să se mențină într-un ritm susținut și în perioada următoare”, a spus Ioana Filipescu, partener consultanță în fuziuni și achiziții Deloitte România.

Valoarea medie a unei tranzacțiii în acest trimestru a fost de 68 milioane euro, datorită impactului deosebit de mare al celor trei tranzacții din top. În urma analizei tranzacțiilor a căror valoare nu a fost dezvăluită sau estimată public, estimarea Deloitte cu privire la piața totală de M&A în trimestrul al doilea din 2017 se situează în intervalul 950 milioane - 1 miliard euro.

Cea mai mare tranzacție a trimestrului, care a influențat semnificativ datele, dar nu a atins dimensiunea necesară pentru a fi clasificată ca megatranzacție, a fost tranzacția de 401 milioane euro prin care Enel a achiziționat pachete de câte 13,6% în E-Distributie Muntenia și Enel Energie Muntenia, în urma finalizării arbitrajului internațional privind privatizarea Electrica Muntenia Sud.

A doua tranzacție ca importanță a fost anunțul achiziției clădirilor de birouri AFI Park de către Dedeman, cu o valoare totală estimată de 164 milioane euro. Topul tranzacțiilor este încheiat de vânzarea a 50% din proprietățile Iulius Holding către Atterbury Romania. Potrivit estimărilor Deloitte, valoarea acestei tranzacții este în jurul a 150 milioane de euro, pe baza valorii estimate a activelor de 300 milioane euro.

Studiul include tranzacții anunțate în perioada relevantă care au o valoare estimată sau anunțată între 5 și 500 milioane euro. Tranzacțiile sub această limită nu sunt considerate relevante pentru piața de M&A din România, iar cele peste limită sunt mega-tranzacții care au un impact care poate denatura analiza trimestrială.