Banca Națională a României estimează un impact foarte dur asupra sistemului bancar dacă taxa introdusă prin OUG 114/2018 este aplicată în varianta curentă. 85% dintre băncile din sistem intră pe pierdere, iar 14 ar avea nevoie de capital suplimentar, după o reducere a solvabilității sub nivelul reglementat. Ar scădea și creditarea cu câteva miliarde de lei, și creșterea economică, iar ratingul suveran cel mai probabil ar fi scăzut, arată BNR într-un studiu de impact.

Înainte de a fi prezentată aici, informația a fost anunțată pe Profit Insider

Documentul a fost prezentat vineri de prim-viceguvernatorul Florin Georgescu șefului PSD, Liviu Dragnea, după întâlnire fiind însă avansate doar extrase din studiu.

Guvernul PSD/ALDE a introdus, la finele anului trecut, prin OUG 114/2018, o serie de taxe sectoriale, printre care și o taxă pe activele financiare ale băncilor, stabilită progresiv în funcție de nivelul ratelor medii interbancare (ROBOR) la 3 și 6 luni. Taxa este aplicată de la orice depășire a ROBOR peste nivelul de 2%, și, în condițiile actuale, nivelul birului ar fi de 0,3% pe trimestru, adică 1,2% anual.

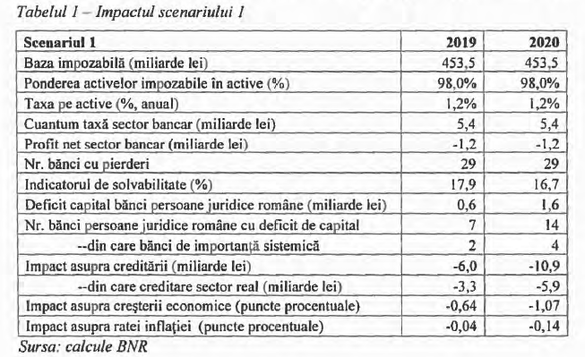

În scenariul de bază al BNR, prezentat acum de Profit.ro (și care este pus la dispoziție integral mai jos), impactul taxei ar fi de 5,4 miliarde de lei asupra sectorului bancar, ceea ce ar aduce o pierdere netă de 1,2 miliarde de lei pe an în 2019 și 2020. Din cele 34 de bănci din sistem, 29 ar fi pe pierdere în 2019 și 2020.

Solvabilitatea medie pe sistem ar scădea de la 19,6% la finele anului 2018 la 17,9% în 2019 și 16,7% în 2020. Un număr de 14 bănci (din care 4 de importanță sistemică) ar necesita majorări de capital pentru atingerea unui nivel adecvat al fondurilor proprii la finele anului 2020. Deficitul de capital ar atinge 0,6 miliarde lei în anul 2019, respectiv 1,6 miliarde lei în anul 2020.

Baza impozabilă este considerată de BNR la 453,5 miliarde de lei, ceea ce înseamnă aproape toate activele băncilor și nu doar cele financiare, pe care banca centrală le prezenta, în precedentul studiu de impact, la un nivel de 377 de miliarde de lei (la nivelul lunii octombrie), ceea ce din start duce la un impozit rezultat mai mare.

BNR pleacă de la premisa că, în absența impactului taxei, băncile vor face un profit net de 4,2 miliarde de lei în 2019, respectiv în 2020, considerând că acestea vor înregistra un randament al activelor de circa 0,5%, adică media profiturilor anuale din perioada 2012-2018, față de un profit net de circa 7,2 miliarde de lei în 2018, când randamentul activelor a fost de 1,6%.

Suplimentar, taxa ar duce la o scădere a creditării, pentru că băncile vor fi nevoite să reducă creditarea pentru a restabili un nivel adecvat al solvabilității, precizează BNR. Astfel, creditele acordate ar scădea cu 6 miliarde de lei în 2019 (3,3 miliarde de lei credite acordate sectorului real și 2,7 miliarde de lei credite acordate statului) și cu 10,9 miliarde de lei în 2020 (5,9 miliarde de lei credite acordate sectorului real, 5 miliarde de lei credite acordate statului).

Taxarea inclusiv a titlurilor de stat (care reprezintă 20% din total active) ar conduce la o vânzare accelerată (fire sale) a acestora către nerezidenți, consideră BNR. Când sunt mulți vânzători în piață care încearcă să scape de titluri, atunci prețul acestora scade și, în consecință, crește randamentul, adică dobânzile plătite de stat la împrumuturi, în condițiile în care prețurile din piața primară (licitații noi) sunt corelate cu cele din piața secundară (titluri în circulație).

BNR estimează că economia ar crește cu 0,6 puncte procentuale mai puțin în 2019 și cu 0,9 pp în 2020 ca efect al taxei bancare. Guvernul se bazează în acest an pe o creștere de 5,5%, în timp ce analiștii bancari estimează un avans al produsului intern brut la 3% sau chiar mai puțin.

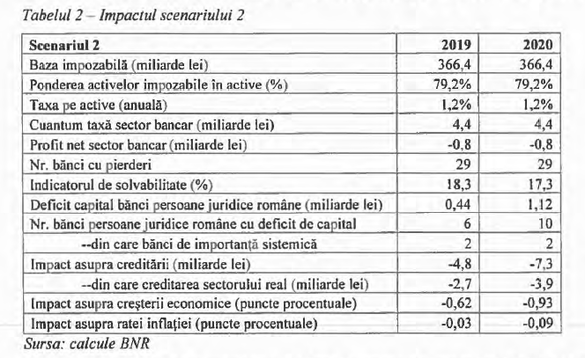

Banca centrală are și trei scenarii alternative față de cel de bază. Premisa de la care pleacă toate acestea este că băncile străine din România vor externaliza un sfert dintre activele deținute către grupurile din care fac parte, astfel că va scădea în consecință baza impozabilă. Băncile românești, fără grupuri internaționale, precum Banca Transilvania și CEC Bank, nu vor putea face același lucru.

În scenariul 2, impactul taxei ar scădea, astfel, la 4,4 miliarde de lei, pierderea netă ar fi de 0,8 miliarde de lei, dar numărul băncilor cu deficit de capital s-ar menține relativ ridicat, la 6 în 2019 și 10 în 2020, dintre care 2 de importanță sistemică.

BNR consideră că sunt 9 bănci de importanță sistemică, respectiv Banca Transilvania, UniCredit Bank, BCR, BRD, Raiffeisen Bank, Alpha Bank, CEC Bank, OTP Bank și Garanti Bank.

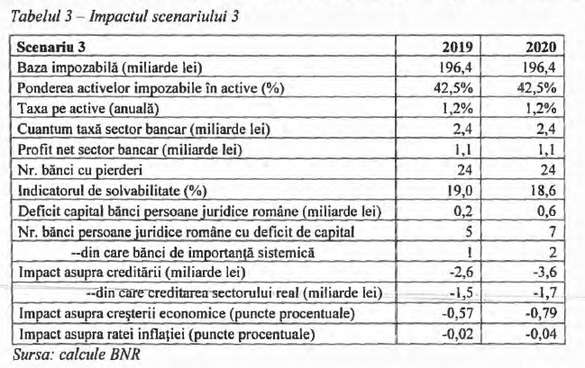

Banca centrală propune, în scenariul 3, scoaterea din baza impozabilă a creditelor către stat, a creditelor garantate de stat (inclusiv Prima Casă) și a rezervelor minime obligatorii constituite de bănci la BNR, lucru ce ar scădea suplimentar baza impozabilă și ar duce la o taxă de 2,4 miliarde de lei, respectiv un profit net de 1,1 miliarde de lei pe sistem în fiecare dintre anii 2019 și 2020. Numărul băncilor cu deficit de capital s-ar reduce la 5 în 2019 și la 7 în 2020.

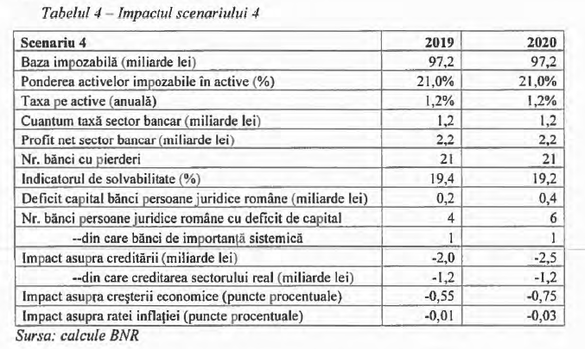

În scenariul 4, de la taxare ar fi excluse, suplimentar, creditele performanțe acordate firmelor nefinanciare. Acesta ar fi și cel mai benign scenariu, cu o taxă de 1,2 miliarde de lei, un profit net pe sistem de 2,2 miliarde de lei. Dar chiar și așa, 4 bănci în 2019, respectiv 6 bănci în 2020 ar avea nevoie de capital suplimentar.

BNR a anticipat scăderea ratingului de țară

Guvernul PSD/ALDE a justificat taxa ca fiind una pe lăcomia băncilor, care țin dobânzile sus și încasează, astfel, rate prea mari de la români. Liderul ALDE spune că scopul OUG 114 a fost de a pune presiune pe scăderea dobânzilor.

Acest lucru nu s-a întâmplat până acum, dobânzile în piața interbancară fiind chiar în creștere, în condițiile în care Ordonanța a dus sau cel puțin a contribuit la deprecierea cursului, ceea ce obligă BNR să lase mai puțini bani în piață.

Banca centrală susține, în document, că legarea taxei de ROBOR afectează politica monetară și a anticipat, practic, că agențiile de rating vor lua la ochi România – recent S&P a anunțat că Guvernul a făcut apel la o modificare de la stabilă la negativă a perspectivei de rating, iar autoritățile române au la dispoziție mai puțin de o săptămână pentru a anunța ce modificări aduc OUG 114.

„În actualul context economic, caracterizat de o rată a inflației care depășește 3% și în care se manifestă presiuni asupra monedei naționale pe piața valutarii, scăderea dobânzilor interbancare ar avea efecte dintre cele mai severe, concretizate în creșterea rapida a ratei inflației, deprecierea accelerata a leului și, foarte probabil, creșterea riscului de tara (degradarea rating-ului) pana la un nivel nerecomandat investițiilor”, scrie BNR.

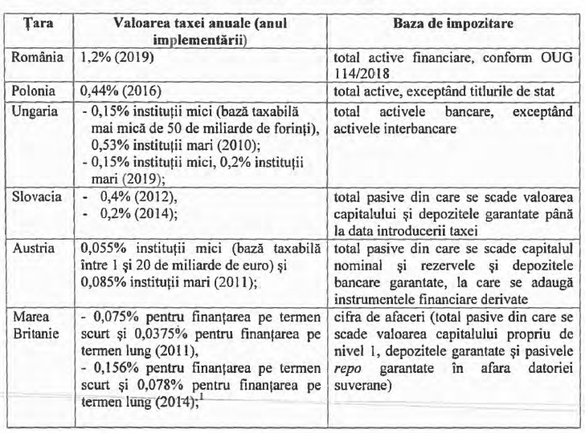

Cea mai mare taxă din Europa

România nu este prima țară care introduce o taxă pe activele bancare, însă o face la cel mai ridicat nivel și cu particularitatea că o asociază nivelului dobânzilor din piața interbancară. Până la OUG 114, cea mai mare rată de impozitare era cea din Polonia, de 0,44% pe an, fără a fi aplicată și titlurilor de stat. Ungaria a avut, între 2010 și 2019 o rată de taxare anuală de 0,53%, care nu se aplica și activelor interbancare.