Dobânzile plătite de bănci la depozite și cele percepute la credite au scăzut în ultima lună din 2018, pe fondul unui exces de lichiditate, arată datele BNR. Anul trecut a fost marcat de o creștere a dobânzilor, mai ales a celor la credite, în timp ce deponenții au fost în continuare recompensați pentru economisirile la termen cu rate sub cele ale inflației.

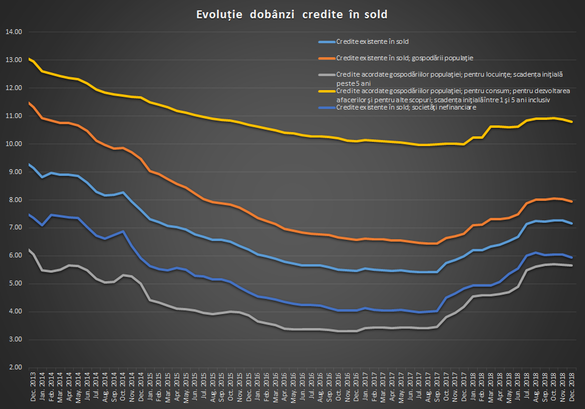

Tendința de creștere a dobânzilor, începută în toamna lui 2017, a fost confirmată pe parcursul anului trecut. Au crescut mai ales dobânzile la credite, atât la cele în sold – pe fondul creșterii ratelor interbancare (ROBOR) la care sunt indexate-, cât și cele la împrumuturile noi. Dobânzile la depozite au avut un avans mai mic și au rămas sub rata inflației, de 3,3% la finele anului 2018.

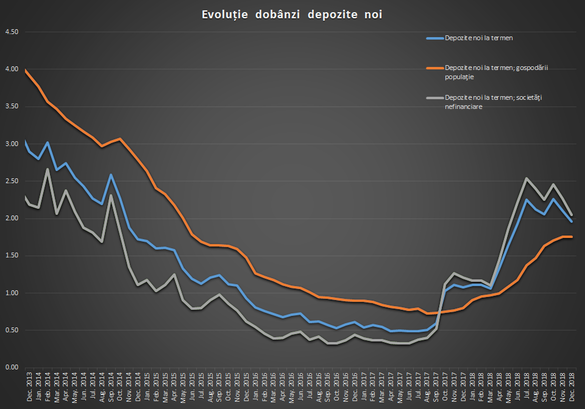

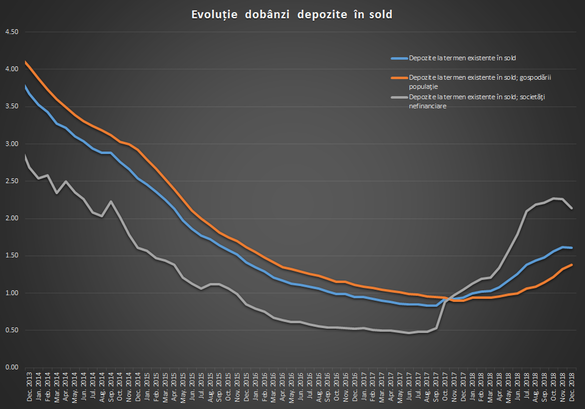

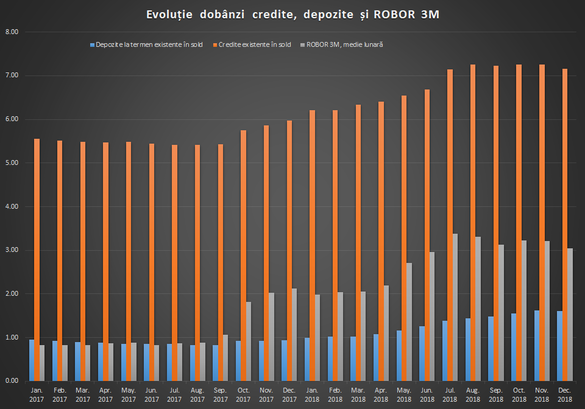

În decembrie, față de noiembrie, au scăzut și dobânzile pasive cât și cele active. Rata dobânzii la depozitele la termen în sold a rămas neschimbată, practic, față de noiembrie la 1,61%, însă cea la depozitele noi a scăzut cu 0,15 puncte procentuale la 1,96%. Dobânda la creditele în sold s-a diminuat cu 0,1 puncte procentuale la 7,16%, în timp ce cea la împrumuturile noi a scăzut cu 0,42 puncte procentuale la 6,97%, revenind la cel mai scăzut nivel de după aprilie 2018.

Depozitele populației sunt în continuare mai slab remunerate decât cele ale firmelor atât cele în sold (1,38% vs. 2,14%), cât și cele noi (1,96% vs. 2,05%), însă primele au fost stabile în decembrie, în timp ce cele depozitele firmelor au fost remunerate mai slab, pe fondul îmbunătățirii situației de finanțare din piață de către bănci și a creșterii fluxurilor de lichiditate.

Rata ROBOR la 3 luni, calculată ca medie lunară, a intrat într-o relativă scădere după vârful de 3,38% atins în iulie, ajungând la 3,05% la finele anului, când sistemul bancar a trecut pe excedent de lichiditate de 1,9 miliarde de lei, după 5 luni de deficit.

Față de finele anului 2017, însă, creșterea ratei interbancare este de aproape 1 punct procentual.

Față de decembrie 2017, dobânzile la depozitele în sold au crescut cu 0,67 puncte procentuale, cele la depozitele noi 0,88 puncte procentuale, în timp ce dobânzile la creditele în sold au crescut cu 1,18 puncte procentuale, iar cele la creditele noi cu 1,09 puncte procentuale.

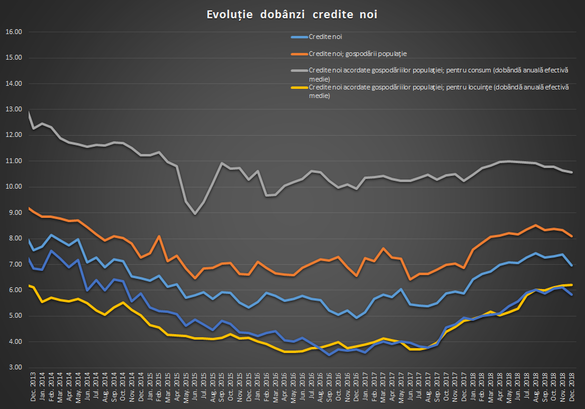

Dobânda la creditele de consum noi, calculată după rata efectivă (DAE), s-a dovedit stabilă pe parcursul anului trecut la un nivel apropiat de 11%, și chiar a scăzut ușor după valorile din vară către 10,6% la finele anului.

Pe de altă parte DAE la creditele noi pentru locuințe a crescut consistent pe parcursul anului trecut, de la 4,83% în decembrie 2017 la 6,2% în decembrie 2018, semn că băncile au transferat în prețul creditelor pe termen lung toată creșterea costului de finanțare, atât din piața interbancară, cât și de la clienți.

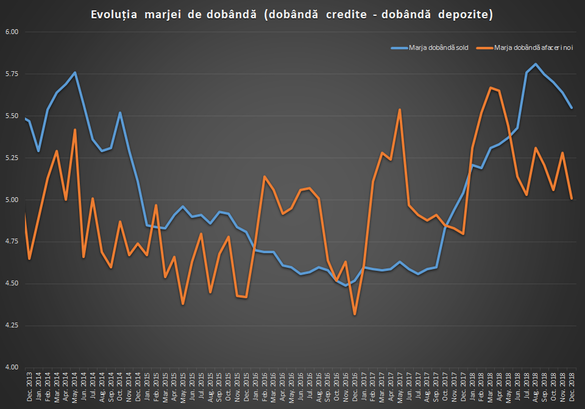

Marja netă de dobândă, calculată ca diferență între dobânda încasată de bănci la credite și cea plătită clienților pentru depozite, a fost în creștere substanțială încă din toamna lui 2017, dinamică ce s-a potolit spre finele anului 2018.

Pe afacerile în sold, marja netă a crescut de la circa 5% la finele lui 2017 la 5,8% în august, apoi a scăzut treptat către 5,55% la în decembrie. În decembrie 2016 marja era la 4,5%.

În ianuarie 2019 rata medie a ROBOR la 3 luni a scăzut suplimentar la 2,97%. Rămâne de văzut dacă statisticile pe prima lună din acest an vor arăta o nouă scădere a dobânzilor la credite sau doar la depozite, în contextul în care Guvernul a adoptat o taxă progresivă pe activele bancare calculată în funcție de nivelul ROBOR.

Teoretic, taxa penalizează creșterea bazei de impozit a băncilor prin acordarea de credite, dar ar putea să fie transferată de bănci în prețul împrumuturilor noi, în timp ce resursele atrase de la clientelă ar putea fi mai prost plătite astfel încât să fie menținută marja netă. La valorile curente ale ROBOR, taxa ar fi de 1,2% pe an din valoarea activelor financiare, adică circa 4,5 miliarde de lei.