Dinamica creditului acordat populației în primele 4 luni din 2019 este cu mai bine de o treime sub cea din perioada similară a anului trecut, în condițiile în care băncile au adăugat la stocul de credite cu 1,4 miliarde de lei mai puțin. Cea mai mare pierdere de viteză vine din segmentul creditului de consum, unde stocul a crescut cu un volum de puțin peste jumătate de miliard de lei, cu aproape trei sferturi sub rezultatul din ianuarie-aprilie 2018. Creditarea firmelor merge ceva mai bine, cu o creștere de aproape două treimi a stocului adăugat.

Perioada ianuarie-aprilie cuprinde trei luni în care a fost în vigoare taxa pe active bancare introdusă, împreună cu multe alte măsuri fiscale, prin Ordonanța 114/2018, și încă o lună în care taxa a fost modificată la un nivel mai scăzut. Totodată, de la începutul anului au intrat în vigoare și noile plafoane privind gradul maxim de îndatorare al persoanelor fizice, introduse printr-un regulament de către Banca Națională a României.

Băncile au reclamat impredictibilitatea legislativă drept o cauză a intermedierii financiare scăzute din România – ponderea creditului în produsul intern brut. Câtă influență au avut schimbările de reglementare în activitatea băncilor din prima parte a anului e greu de stabilit, dar cert este că creditarea nu mai merge la fel de bine ca în 2018.

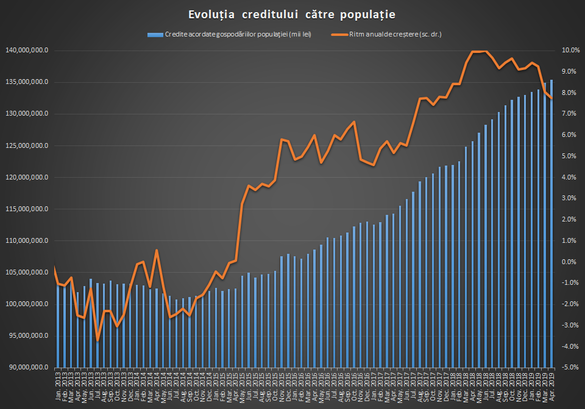

Pe cele patru luni scurse din 2019, creditul acordat populației a crescut cu 2,43 miliarde de lei la 135,44 miliarde de lei, față de o creștere de circa 3,85 miliarde de lei în aceeași perioadă din 2018.

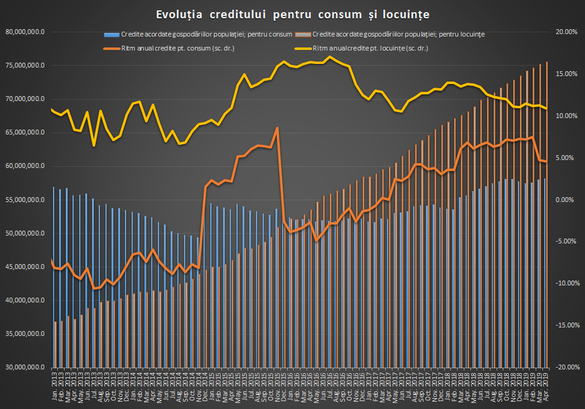

Creditul de consum este pe cea mai pronunțată scădere de ritm, cu o creștere a stocului de doar 516 milioane de lei la miliarde de lei, față de circa 1,88 miliarde de lei în primele patru luni din 2018.

În cazul creditului pentru nevoi personale, o sincopă în fluxul de împrumuturi noi, chiar și pe termen scurt, are o influență mai mare asupra soldului, pentru că aceste datorii sunt pe termen scurt și rambursările de capital în totalul ratelor sunt mai mari.

Creditul pentru locuințe are o evoluție ceva mai bună, cu un avans al soldului de 2,11 miliarde de lei la 75,6 miliarde de lei, în comparație cu avansul de 1,98 miliarde de lei în prima parte a lui 2018. Însă un aport la citirea datelor vine și din cursul valutar – deprecierea de circa 2% a leului de la începutul anului a mărit valoarea exprimată în monedă națională a soldului în valută.

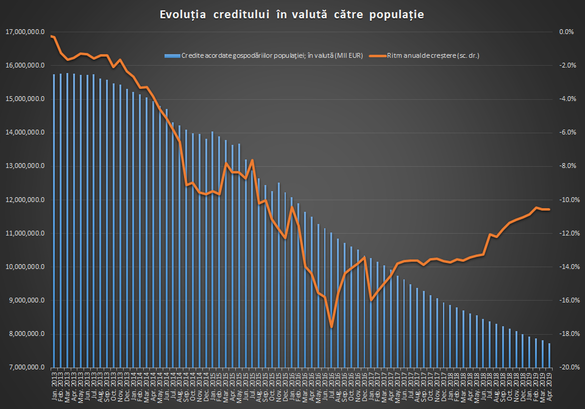

În situația împrumuturilor ipotecare, faptul că sunt pe termen mai lung face ca rambursările de capital să fie mai mici în prima parte de existență a acestor credite, ceea ce face ca o producție mai mică de credite noi, cum spun bancherii – adică împrumuturi nou acordate – să nu aibă un impact așa mare asupra evoluției soldului. Totuși, în cazul creditelor ipotecare vedem o influență din ce în ce mai pronunțată a rambursărilor din împrumuturile acordate în precedentul ciclu economic – mai cu seamă în 2006-2008 – vizibilă pe partea de valută. Aceste datorii se apropie de jumătatea perioadei de viață și dobânzile sunt egalate de plata capitalului în ratele lunare.

O analiză a datelor anuale arată că volumul de creștere al creditului acordat populației a scăzut sub 10 miliarde de lei în aprilie, la cel mai redus nivel din ultimele 13 luni. Rata anuală, unde efectul de bază e important, a scăzut la 7,8% în aprilie, cel mai redus nivel de după decembrie 2017.

În termeni lunari avem chiar o încetinire în aprilie, când soldul împrumuturilor a crescut cu un ritm la jumătate față de martie, +0,4% sau circa 523 de milioane de lei.

Creditul pentru consum a scăzut ca dinamică la 4,6% în termeni anuali, aproape de rata inflației (4,1%) de la o dinamică de 6-7% anul trecut. Față de martie, rata de creștere a căzut la 0,3%, în comparație cu 0,8% în luna precedentă.

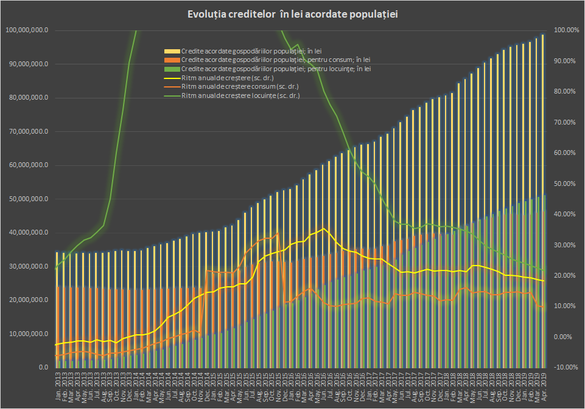

Doar pe componenta în lei, care dă o poză mai bună a vânzării de împrumuturi noi, având în vedere că cele în valută sunt inaccesibile prudențial practic, la creditul de consum vedem o scădere sub 10% a dinamicii anuale, de la rate de +14% anul trecut.

Împrumuturile pentru locuințe au scăzut în dinamică anuală la sub 11% de la rate de 12-13% anul trecut. Inclusiv în aprilie față de martie vedem o creștere mai mică a volumului (+0,46%, 343 de milioane de lei). Anul trecut creditul pentru locuințe creștea cu rate apropiate de 1% în termeni lunari (circa 500-600 de milioane de lei).

Doar pe componenta în lei, creditul pentru locuințe a scăzut în dinamică anuală la sub 22%, față de ratele de 25% -36% atinse anul trecut.

De precizat influența efectului statistic care face ca dinamica anuală exprimată în procente să scadă pe măsură ce baza crește, chiar dacă soldul se majorează cu o sumă constantă în termeni nominali.

Împrumuturile în valută contractate de populație au contiuat să scadă și au ajuns la circa 7,7 miliarde de euro, față de un vârf de 15,8 miliarde de euro echivalent atins în 2013.

Creditarea firmelor a suferit în perioada de criză din multiple cauze. Băncile și-au asumat mai puține riscuri în relațiile cu companiile, după ce au ajuns în situația să aibă o pondere foarte mare a creditelor neperformante în bilanțuri din contractele semnate în perioada de boom cu firmele. Apoi, soldul creditelor a scăzut statistic și ca urmare a externalizării/cesiunii acestor creanțe neperformante.

Cum rata neperformantelor s-a redus substanțial și bilanțurile băncilor arată mai bine, în soldul creditării au început să se vadă și împrumuturile noi.

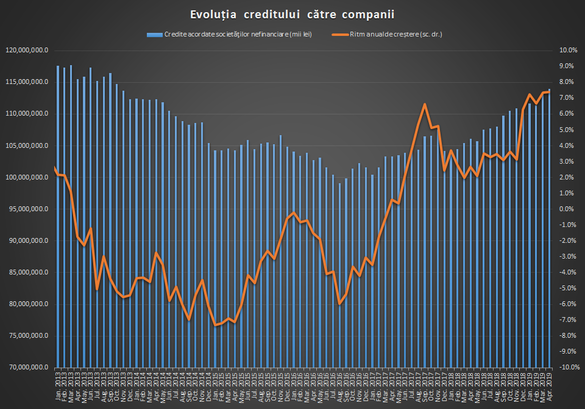

Soldul creditelor către companiile nefinanciare a crescut cu aproape 3,3 miliarde de lei (la puțin sub 114 miliarde de lei) în primele patru luni, față de circa 2 miliarde de lei în perioada corespondentă din 2018. Volumul creditelor acordate firmelor este la nivelul de la finele lui 2013, când băncile începeau să curețe bilanțurile, dar se menține sub nivelul maxim istoric atins în vara lui 2012 de peste 121 de miliarde de lei.

În termeni anuali, creditele bancare către companii au crescut în aprilie cu 7,4% sau circa 7,8 miliarde de lei (nivel similar celui din martie), aceasta fiind și cea mai bună rată de creștere post-criză. Pe de altă parte, dinamica lunară a scăzut de 1,6% în martie la 0,7% în aprilie.

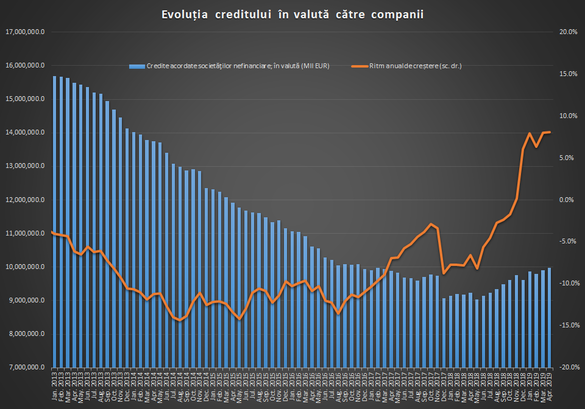

Spre deosebire de populație, care cu greu mai are acces la împrumuturi în valută din motive de reglementare, firmele sunt în continuare interesate de finanțarea în valută. Dinamica împrumuturilor în monedă străină a crescut la 8,1% în aprilie, lucru ce pare să inverseze tendința puternică de înlocuire a valutei cu lei în partea de pasive din ultimii 5 ani.

Inversarea tendinței se suprapune și cu creșterea costului împrumuturilor în lei începând cu toamna lui 2017, în timp ce dobânzile la euro rămân scăzute. Totuși, nu trebuie scos din calcul efectul cesiunilor de creanțe.

Deprecierea leului de la începutul acestui an și perspectivele ca moneda națională să slăbească în continuare în perioada următoare – efect al diferențialului de inflația față de zone euro și a deficitului extern – ar putea, însă, să pună probleme firmelor care se finanțează în valută și nu sunt acoperite la riscul valutar, cum sunt cele care fac în principal exporturi.