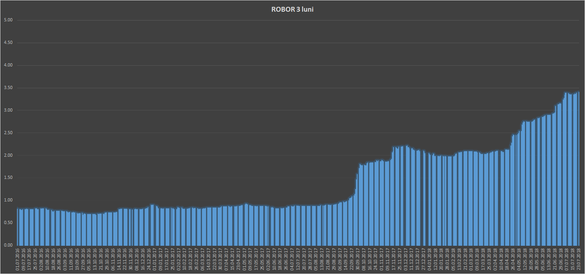

Creșterea ROBOR mănâncă nervii și banii românilor cu rate la bancă, în condițiile în care indicatorul folosit la calculul dobânzilor variabile a crescut de la minimele istorice de sub 1% în vara anului trecut la aproape 3,5% în prezent. Guvernatorul Mugur Isărescu condamnă ca excesivă atenția dată de presă creșterii dobânzilor și spune că la un ROBOR de 4-5% n-a murit nimeni. Isărescu nu mai are bătăi de cap doar cu analiștii băncilor de acum, ci și cu bookmakerii. Compania de pariuri sportive Stanleybet a lansat o ofertă specială de pariuri privind nivelul ROBOR la 3 luni la finele lunii iunie și la finele anului.

Stanleybet oferă o cotă de 1,4 pentru posibilitatea ca ROBOR 3M să depășească 3,5% până pe 31 iulie și de 2,75 pentru cei care mizează că indicatorul va rămâne sub această valoare, ceea ce arată că casa de pariuri consideră mai degrabă că ROBOR va crește peste 3,5%. Cotele înseamnă că la 100 de lei pariați, câștigul este de 40 de lei pentru cei care mizează că indicatorul va crește peste țintă și de 175 de lei pentru cei care pariază că va rămâne sub pragul de 2,5%.

Ultima cotație a ROBOR 3M, de luni, 23 iulie, era de 3,41%, în creștere cu 2 puncte de bază față de vineri și 6 puncte de bază în urmă cu o săptămână.

Un alt pariu, pe termen mai lung, oferă o cotă de 2,5 pentru cei care consideră că ROBOR 3M va ajunge la 4% la finele anului și de 1,5% pentru cei care cred că se va menține sub acest nivel, lucru care arată că Stanleybet vede mai probabilă menținerea ratelor interbancare la sub 4% până în ultima zi a anului.

Guvernatorul BNR spunea, recent, că evoluția ROBOR e mediatizată excesiv și că nu e confortabil cu "Apocalipsa" descrisă în presă: "(ROBOR) fost 4%, 5% și nu a murit nimeni în Țara Românească". Totodată, Isărescu a criticat și economiștii din bănci care au indicat că BNR a contribuit la creșterea ROBOR prin intervențiile pe curs, de până la 2,5 miliarde de euro în ultimele două luni, care au dus la scăderea lichidității.

Rata ROBOR 3M se află la cel mai ridicat nivel din februarie 2014, în condițiile creșterii inflației la un nivel anual de 5,4%, de la un nivel apropiat de 0 sau chiar negativ în anii anteriori, pe fondul scăderii TVA.

Debitorii cu credite în lei, mai ales în cazul celor cu credit ipotecare, au simțit în buzunare aceste evoluții.

Potrivit calculelor BNR rata medie la un credit ipotecar de tip Prima Casă a crescut cu 120 de lei, la circa 990 de lei, în martie 2018 față de martie 2017. În cazul unui credit ipotecar standard creșterea ratei lunare medii a fost de 108 lei, la 825 de lei, iar la creditele de consum de 8 lei, la 372 de lei. În martie, când BNR a făcut calculele, ROBOR 3M era la circa 2%.

Înainte să puneți banii de rată la pariuri, ceea ce nu recomandăm, ar trebui să știți ce influențează evoluția ROBOR.

Ratele pe termen scurt, overnight până la o săptămână, sunt influențate foarte multe de lichditatea din piață. Rata reprezintă media dobânzii la care băncile se împrumută între ele pentru a acopri necesarul de finanțare. Ratele pe termen scurt sunt foarte volatile și tind să scadă în perioadele când lichiditatea este amplă și să crească atunci când există un deficit de lichiditate.

Altfel spus, banii se scumpesc când sunt mai puțini disponibili.

Băncile puneau în ziua de luni a săptămânii trecute 11 miliarde de lei la BNR printr-o licitație de atragere depozite, la o dobândă de 2,5%, egală cu dobânda de politică monetară. La începutul acestei săptămâni lichiditatea a dispărut și băncile au pus doar 75 de milioane de lei. Ratele ROBOR pentru a doua zi și o săptămână au crescut abrupt, până aproape de 3,5% luni, ca urmare a scăderii lichidității și a apropierii perioadei în care băncile trebuie să constituie rezerva minimă obligatorie la BNR. În mod normal, ratele pe termen scurt nu pot depăși 3,5%, acesta fiind pragul facilității de creditare a BNR, la care băncile pot împrumuta bani în schimbul unui gaj cu titlurile de stat deținute.

Pe termen mediu și lung, unde se încadrează și ROBOR 3M, ratele sunt influențate și de prognoza de inflație și de estimările privind următoarele acțiuni ale BNR, cum ar fi controlul lichdității, prin intervenții pe cursul de schimb, intervenții depo sau repo sau creșterea/scăderea dobânzii cheie. Dacă deficitul de lichiditate devine mai grav, de pildă, atunci banii se scumpesc și la aceste scadențe. Dacă BNR anticipează că BNR va crește dobânda cheie, atunci vor cota mai sus, în condițiile în care și nivelul facilității de creditare se va muta mai sus. Tododată, o inflație mai ridicată cere cotații mai mari.

Nu vom afla ce va face BNR cu dobânda cheie până pe 6 august, când se va desfășura următoare ședință de politică monetară. La ultima ședință, dobânda cheie a fost menținută la 2,5%, după trei creșteri consecutive de câte 0,25 pp de la începutul anului. Unii dintre analiști mizează pe încă o creștere de 0,25 pp, în condițiile în care presiunile inflaționiste sunt în creștere după majorarea prețului la gazele naturale.

Astfel, pariorii pe evoluția ROBOR nu vor avea ocazia pentru primul pariu să stea în fața televizoarelor urmărind transpirați de emoție conferința de presă a guvernatorului Mugur Isărescu. Dar pentru cei care merg pe termen lung, apare ideea interesantă ca Stanleybet să pună pe ecranele din sucursale, în paralel cu competițiile sportive, și declarațiile de la BNR sau emisiunile pe teme economice.

Un alt actor important în evoluția lichidității este Ministerul de Finanțe, care împrumută și rambursează sume importante. Pe acest front nu se anunță acțiuni spectaculoase până la finele lunii, în condițiile în care Finanțele trebuie să ramburseze împrumuturi de 1 miliard de lei miercuri și caută să împrumute 300 de milioane de lei joi. Până la finele anului discuția este mult mai complicată, în condițiile în care Finanțele sunt în urmă cu planul de împrumuturi, refuzând să plătească băncilor și altor investitori instituționali toată creșterea dobânzilor pentru a închide cu succes toate licitațiile de titluri de stat.