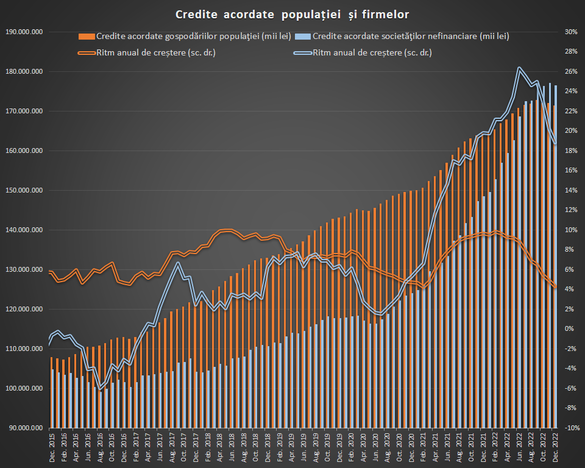

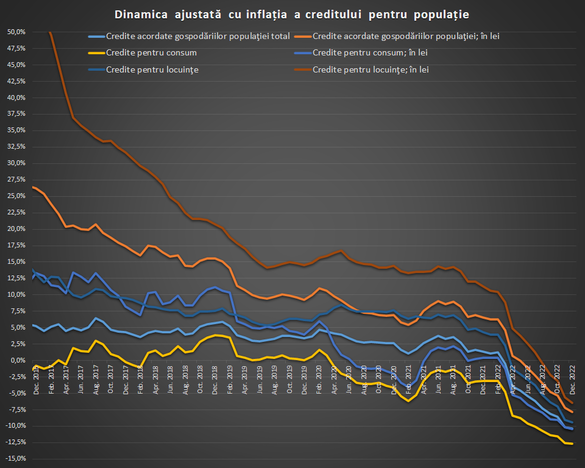

Dinamica anuală a creditului acordat de bănci a continuat să scadă în decembrie pe toate categoriile de împrumuturi, cu excepția celor în valută pentru companii, dar și în cazul acestora se observă o încetinire față de lunile precedente. Mai mult, anul trecut, doar creditul în monedă străină pentru firme a crescut în termeni reali, depășind inflația, în timp ce împrumuturile pentru populație au scăzut cu două cifre și au avut cea mai proastă evoluție de când avem date disponibile.

Creșterea dobânzilor a redus apetitul românilor pentru credite. Anul trecut, Banca Națională a României a majorat rata cheie de la 1,75% la 6,75% și în ianuarie a venit cu încă o creștere, la 7%. Deciziile BNR s-au răsfrânt și în piață – băncile au majorat dobânzile la depozite, dar și pe cele la credite, inclusiv ca urmare a actualizării indicilor de referință, fie că vorbim de ROBOR, fie de IRCC.

Creșterile de dobânzi ale băncii centrale nu au venit de nicăieri. Rata anuală a inflației s-a dublat de la 8,2% în decembrie 2021 la 16,4% în decembrie 2022. Creșterile de prețuri au mâncat din venitul disponibil al românilor. Salariile au scăzut în termeni reali în noiembrie anul trecut cu circa 3%, în timp ce avuția netă s-a diminuat cu 3% la jumătatea anului trecut.

Creditul pentru populație, cea mai slabă dinamică reală de când avem date

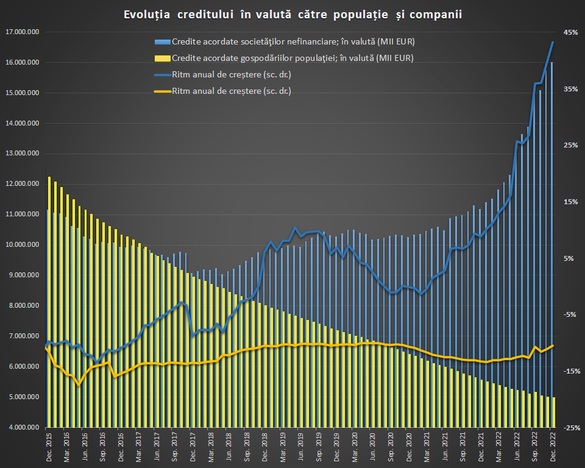

Creditul acordat populației a crescut în 2022 cu 4,3% sau 7,1 miliarde de lei la 171,5 miliarde de lei, față de un avans de 9,7% în anul anterior.

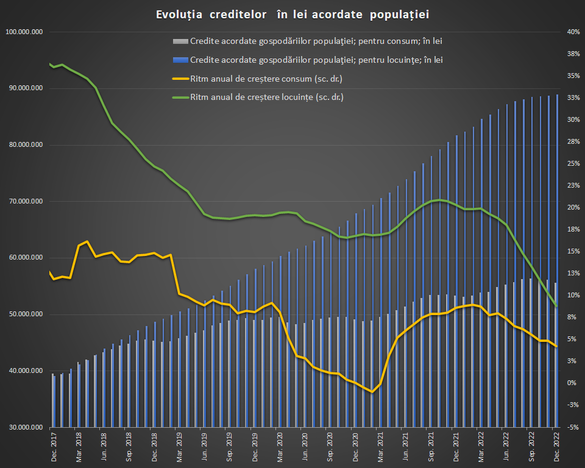

Componenta în lei a crescut cu 7,3%, la 146,9 miliarde de lei, cu două luni, octombrie și decembrie, foarte slabe în care soldul a scăzut și cu o creștere modestă în noiembrie.

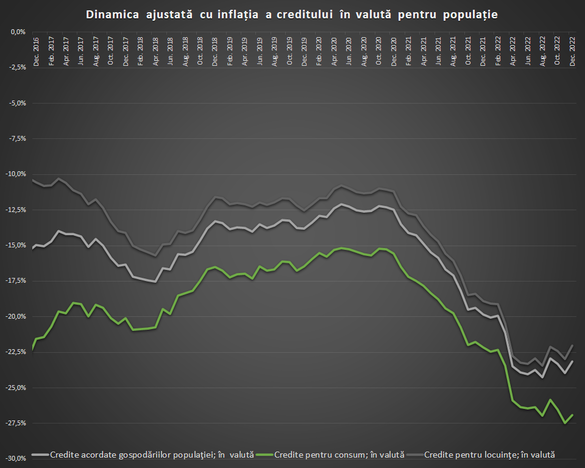

Dacă ajustăm cu inflația, creditul pentru populație a scăzut anul trecut cu 10,4% (cea mai mare scădere de când avem date de la BNR începând cu 2007, precedentul record negativ fiind în criza din 2009), din care căderea componentei în lei a fost de 7,8%, cea mai mare din ultimi 10 ani.

Componenta în valută a scăzut anul trecut cu 10,5%, sau 585 de milioane de euro, la aproape 5 miliarde de euro echivalent. În termeni reali, având în vedere atât inflația, cât și stabilitatea cursului, scăderea a fost de 23% anul trecut.

O depreciere a leului, așa cum a fost cea ușoară din decembrie, face ca soldul exprimat în lei să fie mai mare, însă exprimat în valută el continuă scăderea.

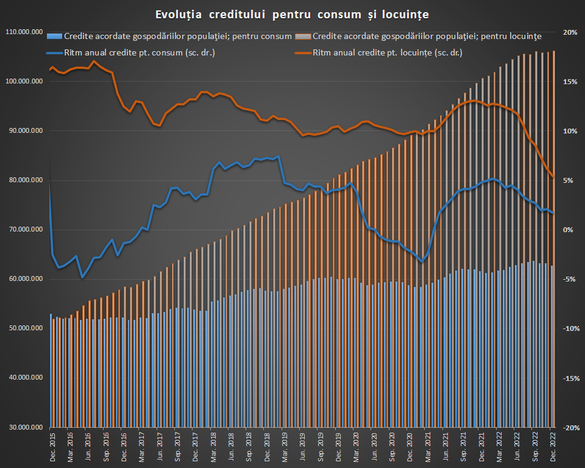

Creditul de consum a avut cea mai proastă evoluție anul trecut de după pandemie, iar decembrie a fost cea mai slabă lună de după aprilie 2020, cu o scădere de sold de 600 de milioane de lei, la 62,7 miliarde de lei.

Pe tot anul trecut, soldul a avansat cu doar 1,7% în termeni nominali, însă ajustat cu inflația a scăzut cu 12,6%. Componenta în lei a crescut cu 4,3% în termeni nominali, la 55,6 miliarde de lei, dar a scăzut cu 10,4% dacă luăm în considerare indicele prețurilor de consum.

Creditul pentru locuințe a mers puțin mai bine anul trecut, cu un avans al soldului de 5,4% la 106,2 miliarde de lei. Dinamica anuală din decembrie este cea, însă, cea mai redusă de când avem date de la BNR.

Mai mult, dacă ajustăm cu inflația, creditul ipotecar a scăzut anul trecut cu 9,4%, din nou cel mai prost rezultat istoric – singura dinamică negativă înainte de 2022 mai fusese înregistrată în iunie 2011.

În decembrie și noiembrie, comparativ cu octombrie, creditul imobiliar în lei și-a revenit ușor, cu o rată de creștere dublă la 0,2%, însă rămâne mult în urma creșterilor din lunile anterioare, situate de la 0,4% în august și septembrie, respectiv peste 1% în aproape toate lunile din ultimii 10 ani.

Creditul pentru locuințe în valută a scăzut în 2022 cu 9,3% sau 355 de milioane de euro la echivalentul a 3,5 miliarde de euro, un ritm mai redus decât în anii trecuți – producția de astfel de împrumuturi a crescut ușor în ultimele luni ale anului trecut, pe măsură ce creditul în lei s-a scumpit. Ajustat cu inflația, creditul ipotecar în valută s-a redus anul trecut cu 22%.

Firmele au luat credite în valută. Recul puternic pe lei

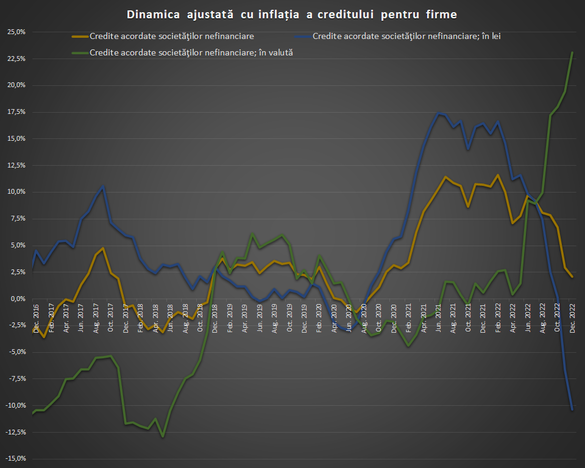

Finanțarea firmelor nefinanciare a crescut, în ansamblu, cu 18,8% sau 28 de miliarde de lei anul trecut la 176,5 miliarde de lei, al doilea cel mai bun an de după 2008, cel mai bun fiind 2021. În termeni reali, însă, avansul a fost mult mai modest, de 2,1%.

Creditul în lei acordat firmelor a crescut anul trecut cu doar 4,3% la 97,2 miliarde de lei, în condițiile în care firmele au reacționat rapid la creșterea dobânzilor. Începând cu august, creditul în lei a scăzut pe sold în fiecare lună începând cu august, cele mai proaste fiind noiembrie și decembrie, cu reduceri de câte 2,4% sau 2,4 miliarde de lei. În termeni reali, creditul în lei a scăzut anul trecut cu 10,4%.

Creditul în valută, în schimb, a sărit anul trecut cu peste 43% sau 4,8 miliarde de euro la 16 miliarde de euro echivalent, nivel care nu a mai fost atins în ultimul deceniu. Lunile în care soldul împrumuturilor în valută a crescut în mod deosebit au fost iunie (+7%), septembrie (+7,6%) și noiembrie (+4,4%), în timp ce în decembrie ritmul a scăzut la 1,6%. Cu inflația în calcul, creditul în valută a avansat anul trecut cu 23%, cel mai ridicat ritm de după toamna lui 2008, când producția de credite intra, de fapt, în impas, ca urmare a crizei financiare la nivel global.

Creditarea scade și în zona euro

Datele pe decembrie la nivel european arată o încetinire a creditării, ceea ce reprezintă un semn că înăsprirea politicii monetare a Băncii Centrale Europene începe să prindă tracțiune, arată o analiză a ING.

Creditul acordat populației și-a redus dinamica lunară la 0,1% în decembrie, comparativ cu un ritm de 0,3% în noiembrie. Creditul acordat firmelor nefinanciare a scăzut cu 0,3% față de noiembrie, după o scădere de 0,1% în luna precedentă.