Tranziția la noua fază a ciclului economic pare să producă pagube atât în rândul debitorilor cât și în cel al deponenților. Creditele s-au scumpit rapid începând cu toamna anului trecut, în timp ce dobânzile la depozite avansează cu mersul melcului, în pofida inflației în creștere. De această situație profită doar băncile, care își majorează consistent marja netă de dobândă.

Creditul în lei a mers foarte bine în ultimii trei ani, mai ales în rândul populației. Dar când ROBOR a început să crească începând cu toamna anului trecut, românii cu credite au făcut cunoștință cu riscul de dobândă, după ce alți debitorii veterani îl cunoscuseră pe cel valutar.

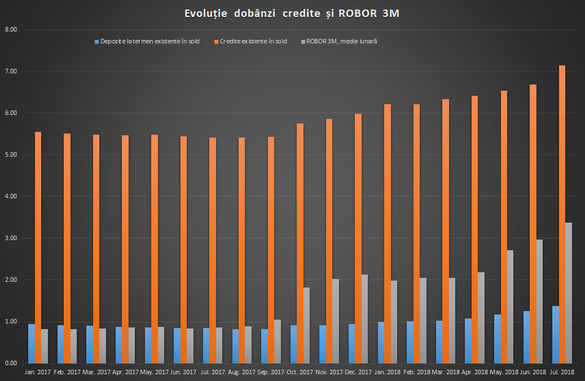

ROBOR la 3 luni era la 0,9% în august 2017 și ajungea la un nivel dublu până la finele anului. Banca Națională a României a pus evoluția pe seama unui deficit temporar de lichiditate, Guvernul a dat vina pe BNR și, care orice criză numită temporară de autorități în România, avansul ratelor la credite a devenit permanent și chiar mai viguros. Media lunară a indicatorului a ajuns la circa 3,4% în iulie 2018, respectiv în august 2018.

Explicația pentru creșterea dobânzilor în ultimul an e simplă, chiar dacă pe termen mai scurt sunt mai mulți factori implicați, precum evoluția lichidității în sistemul bancar, adică excesul/deficitul de bani al băncilor față de necesarul zilnic care trebuie parcat la BNR sau acoperit din piață. Inflația anuală a ajuns la 5,4% în iunie, după care a scăzut la 4,6% în iulie, pe fondul ieftinirii alimentelor.

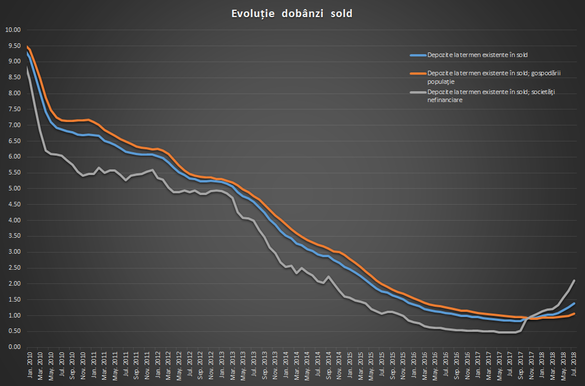

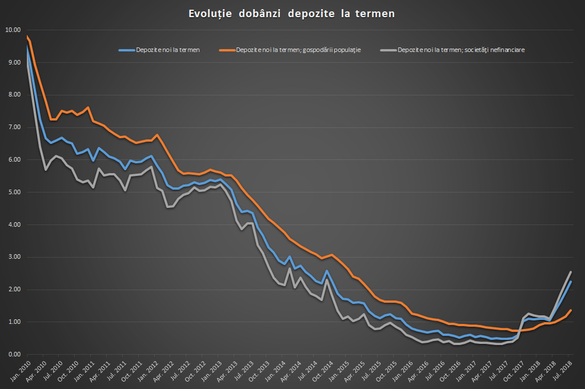

În ultimul an avem o creștere de peste 1,7 puncte procentuale a dobânzii medii la creditele în sold, care a ajuns la 7,14%, cel mai ridicat nivel după februarie 2015. De cealaltă parte, dobânda medie la depozitele în sold a crescut cu doar 0,5 puncte procentuale, în intervalul iulie 2017-iulie 2018, la circa 1,4%, potrivit datelor publicate de BNR.

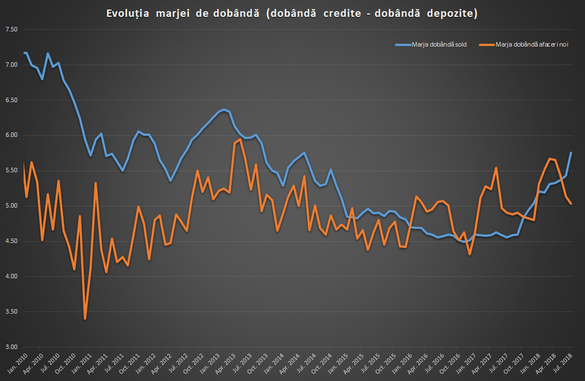

Băncile au crescut cu 1,2 puncte procentuale marja netă de dobândă, adică diferența între ce încasează din credite și ce plătesc pe depozite, la aproape 5,8% în intervalul menționat, la cel mai ridicat nivel din ultimii aproape 5 ani. Acest lucru, cuplat cu scăderea costurilor cu riscul, s-au regăsit în profiturile record înregistrate în prima jumătate a acestui an.

Între iunie și iulie dobânda medie la credite a crescut cu aproape 0,5 puncte procentuale, în timp ce cea la depozitele în sold a avansat cu doar puțin peste 0,1 puncte procentuale. Doar în primele 7 luni din 2018 prețurile au crescut cu aproape 2%, semnificativ peste cât plătesc băncile pentru economisirile clienților pentru un an întreg.

Ce s-a întâmplat între timp este că BNR a crescut dobânda cheie de la un nivel minim istoric de 1,75% (până în ianuarie) la 2,5% (începând cu luna mai). Pe de altă parte, în ultimele ședințe de politică monetară banca centrală a arătat că e îngrijorată de inflație, dar n-a mai luat măsuri. În aprilie a sterilizat lichiditatea excedentară din sistem, adică a plătit un punct procentual peste dobânda cheie băncilor comerciale pentru a duce banii la BNR timp de o săptămână, apoi în august a livrat lichiditate bancherilor, care și așteptau operațiuni repo.

Totodată, la începutul anului, Isărescu îndemna verbal băncile să plătească dobânzi mai mari la depozite, pentru ca mai apoi BNR să le ia lichiditatea excedentară la un punct procentual peste dobânda cheie și să le ofere lichiditate în utima perioadă.

Ultimele operațiuni au dus la stabilizarea dobânzilor pe piața interbancară, însă e de așteptat să ducă și la o menținere la dobânzile la depozitele pentru clientelă.

Politică și autocenzură

BNR a criticat, inițial, politica fiscală a Guvernului, indicând că aceasta este responsabilă pentru creșterile de prețuri, mai ales prin majorările de accize și de alte prețuri administrate. Guvernul PSD/ALDE, direct sau prin intermediari, a mutat vina în curtea BNR, susținând că este instituția abilitată prin lege să gestioneze inflația și dobânzile. La începutul lunii mai, guvernatorul Mugur Isărescu și prim-viceguvernatorul Florin Georgescu au fost chemați în biroul șefului PSD Liviu Dragnea, flancat de premierul Viorica Dăncilă, ministrul Finanțelor Orlando Teodorovici și consilierii Darius Vâlcov și Cristian Socol. Ce a ieșit în cele din urmă a fost o politică monetară mai relaxată decât se așteptau analiștii și dispariția din comunicatele oficiale sau aparițiile publice ale lui Isărescu a criticilor anterioare la adresa guvernării.

O politică monetară mai laxă este preferabilă pentru orice guvern care-și ia angajamente mari de cheltuieli pe venituri limitate, în condițiile în care cheltuielile asumate sunt nominale, deci încasările pot fi umflate artificial prin inflație. Totodată, dobânzile mai mari ar reclama și plata unor sume mai mari pentru împrumuturile de stat.

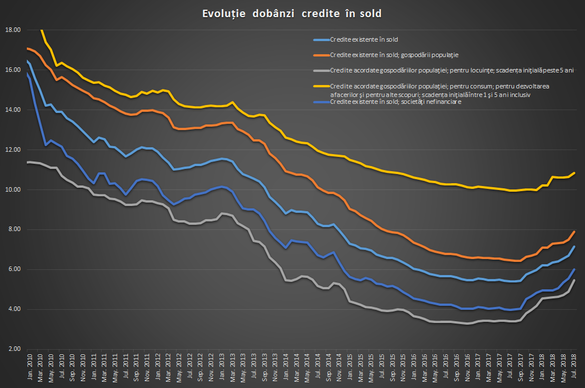

S-au scumpit toate creditele. Mai ales cele ipotecare

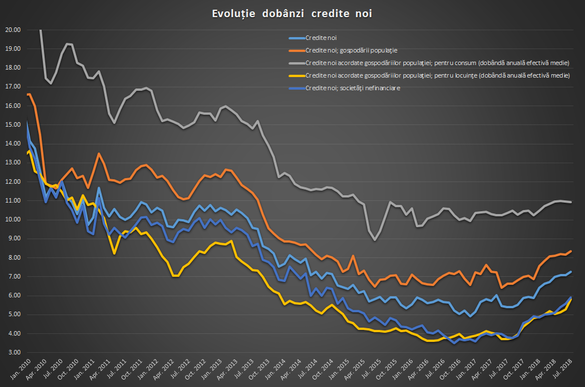

Cel mai mult au avut de tras ponoasele politicilor fiscale și monetare cei cu credite ipotecare. Creditul favorit al românilor începând cu 2009, împrumutul garantat de stat Prima Casă, scoate cu 28% mai mult din buzunare, în medie, decât cu un an în urmă, potrivit calculelor Profit.ro, pe baza datelor de la BNR. Astfel, dacă rata la un credit de 193.000 de lei pe 30 de ani era 860 de lei în vara anului trecut, aceasta ajungă la 990 de lei în martie și la 1100 de lei în iulie, urmare a creșterii dobânzilor.

Dobânzile la creditele de consum au crescut mult mai puțin – sub 1 pp – mai ales pentru că aceste împrumuturi au, în general, ratele fixate la semnarea contractelor. Totodată, creditele sunt mult mai mici ca valoare decât în cazul împrumuturilor ipotecare și au o pondere mai mică în venituri.

Totodată, dobânda anuală efectivă medie (dobânda creditului + comisioane) a crescut mult mai mult pentru împrumuturile ipotecare. Astfel, DAE pentru creditele noi pentru locuințe a avansat cu 2,1 pp față de iulie 207 la 5,8%, în timp ce cea pentru creditele de consum e mai sus cu 0,6 pp.

Companiile plătesc tot mai mulți bani la bănci

Și în cazul companiilor creșterile de dobânzi sunt semnificative și ar putea aduce probleme celor îndatorate care nu au reușit să transfere costurile mai mari pe consumatori sau n-au reușit să-și crească, în general, veniturile. Dobânda medie la creditele în sold pentru societățile nefinanciare a crescut cu 2 pp față de iulie 2017 la 6%. Doar față de iunie creșterea e de aproape 0,5 pp. E de remarcat creșterea dobânzilor mai ales pentru creditele în sold pe termen scurt, cu 2,1 pp pe termen până la 1 an și aproape 2,5 pp la descoperitul de cont.

Pentru creditele noi firmele plătesc, de asemenea, tot mai mult, cu un plus de aproape 2,1 pp față de iulie 2017 pe medie. S-au scumpit mai ales împrumuturile de peste 1 milion de euro cu dobândă variabilă – plus 2,2 pp la 5,6%.

Băncile plătesc dobânzi mai mari pentru depozitele firmelor, dar nu se grăbesc în cazul populației

Firmele cu exces de cash, suficient cât să-l plaseze în depozite la termen, au primit dobânzi ceva mai mari în ultima perioadă. Dobânda medie a sărit de la 0,5% la 2,1% în termeni anuali în iulie 2018. Față de iunie 2018 avansul e unul destul de consistent în comparație cu lunile anterioare, de circa 0,3 pp. Situația este și mai bună pentru firme în cazul depozitelor noi, unde creșterea față de anul trecut este de aproape 2,2 pp față de iulie 2017 și de peste 0,3 pp față de iunie.

În cazul populației, dobânda medie la depozitele în sold a stagnat, practic, față de anul anterior, la circa 1%, în timp ce cea pentru depozitele noi a crescut cu 0,6 pp, mult sub creșterea ROBOR, la 1,4%.

Populația este cel mai mare creditor al sistemului bancar, cu depozite de 188 de miliarde de lei, față de 103 miliarde de lei în cazul firmelor. Două treimi din toate depozitele clienților neguvernamentali sunt în lei. O parte substanțială din aceste sume e reprezentată de conturile curente – 79 de miliarde de lei în cazul populație și 68 de miliarde de lei în cazul firmelor. Partea de economisire la termen a rămas constantă în ultimii ani și chiar a scăzut dacă luăm în calcul inflația.

Firmele primesc dobânzi mai mari nu doar pentru că au o putere mai mare de negociere prin prisma soldurilor per client ci și pentru că reînnoiesc mult mai des depozitele. În iulie, populația a constituit sau reînnoit depozite la termen de 6,2 miliarde de lei (9% din totalul soldurilor în lei), iar în cazul firmelor fluxul a fost de 19 miliarde de lei (peste 63% din total) – sume și procente aferente doar economisirilor în lei.

Care sunt perspectivele

Economiștii băncilor comerciale se așteptau pe la finele primăverii ca BNR să livreze mai multe creștere de dobândă în acest an și să încheie la 2,75% sau chiar 3%. Aceste așteptări s-au disipat în urma ultimei decizii a băncii centrale și a mesajelor venite din Strada Doamnei.

Un factor foarte important pentru evoluția dobânzilor, mai ales a celor din piața interbancară, va fi dat de sentimentul investitorilor și de apariția unor presiuni mai mari pe cursul de schimb. Leul s-a mișcat mai bine decât restul monedelor din regiune în ultima perioadă, iar intervențiile BNR, prin vânzările de valută din rezervă, ar putea fi responsabile pentru această evoluție. O presiune mai mare pe depreciere ar putea duce la sistarea operațiunilor repo și la creșterea dobânzilor în piață, cu impact asupra ratelor lunare, dar nu chiar substanțial pe ratele la depozite, așa cum am văzut până acum.