Afacerile pe banii partenerilor și clienților au devenit o adevărată modă în economia românească. În lipsa unui capital suficient, tot mai multe firme aleg să întârzie plățile, apelând la creditul furnizor, un mecanism economic de finanțare de business, fără dobândă, care se extinde tot mai puternic. Potrivit unui studiu realizat de KeysFin, 75% dintre firmele din economia românească au ajuns să apeleze la această soluție, în condițiile în care finanțarea bancară reprezintă, mai ales pentru IMM-uri, un domeniu greu accesibil.

Valoarea datoriilor comerciale înregistrate de companiile românești a depășit, în 2016, nivelul de 306,6 miliarde de lei, sumă cu aproape 100 de miliarde de lei mai mare decât în 2009 (213,3 miliarde lei)

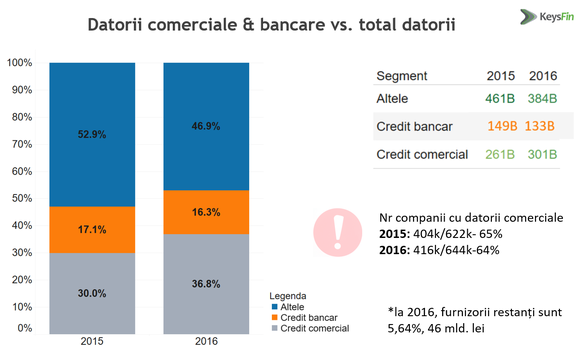

Potrivit studiului, peste 400.000 de firme, care reprezintă 64% din economie, înregistrau datorii comerciale la nivelul anului trecut.

Creditul comercial reprezenta, în 2016, 36,8% din totalul datoriilor companiilor, un procent cu 56% mai mare decât valoarea creditului bancar (133 miliarde lei)

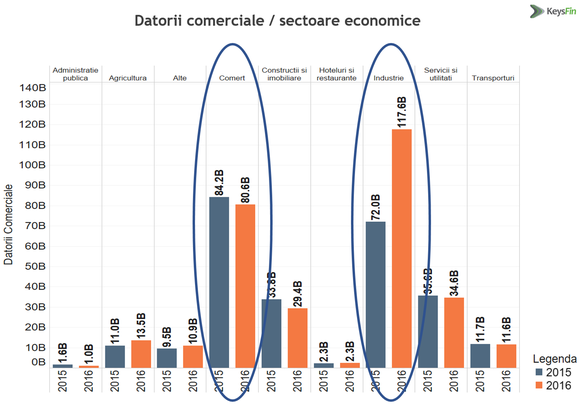

Cele mai mari datorii comerciale le înregistrau firmele din industrie (117 miliarde lei), în creștere cu peste 30% față de anul precedent (72 miliarde lei). În clasamentul realizat de KeysFin urmează societățile din comerț, cu datorii comerciale de 80,6 miliarde lei, cele din servicii și utilități (34,6 miliarde.lei) și construcții-imobiliare (29,4 miliarde lei).

Datorii comerciale semnificative înregistrau, anul trecut, și societățile din agricultură (13,5 miliarde.lei), transporturi (11,6 miliarde lei) și hoteluri și restaurante (2,3 miliarde lei), în timp ce alte domenii raportau datorii comerciale de peste 11 miliarde lei.

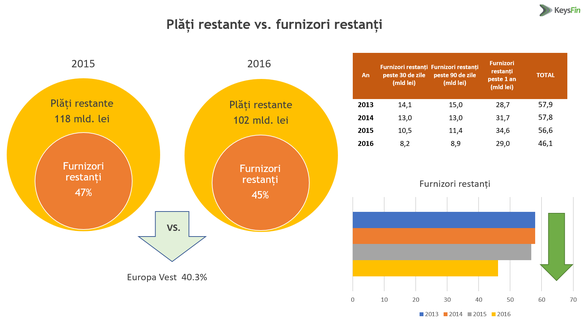

„Față de anul 2015, plățile restante au atins nivelul de 102 miliarde lei, furnizorii restanți reprezentând 45% din total. Semnificativ este faptul că valoarea frunizorilor restanți de peste 1 an se situa la 29 miliarde de lei, sumă aproape dublă față de furnizorii restanți de peste 30-90 zile. Este un indicator semnificativ care arată situația reală în privința dinamicii plăților în economie", afirmă analiștii.

Studiul arată, astfel, că perioada medie de încasare a creanțelor era de 95 de zile în 2016, în timp ce perioada medie de plată a datoriilor curente se situa la nivelul de 176 zile.

Datoriile se plătesc cel mai greu în domeniul construcțiilor, în medie la 370 de zile, în timp ce banii se recuperează cel mai dificil în agricultură, în medie la 156 de zile. Alte domenii cu potențial de risc, din acest punct de vedere, sunt industria extractivă, activitățile profesionale și tehnice, sectorul energetic și HORECA.

„Pe fondul creșterii economice semnificative din ultimii ani, dinamica plăților s-a îmbunătățit, însă prea puțin pentru a conta cu adevărat în relațiile comerciale. În timp ce în România, furnizorii restanți reprezintă 45%, la nivel european media este de 40,3%. Din punct de vedere sectorial, singura ramură economică în care disciplina la plată s-a îmbunătățit în ultimii ani a fost industria (-2,6%), în timp ce la polul opus se află construcțiile și imobiliarele (+5%) și agricultura (+3,1%)", spun experții.

CREDITUL COMERCIAL, MODĂ ÎN ECONOMIE

Cum de s-a ajuns ca creditul comercial să reprezinte principala modalitate de finanțare în economia românească? Răspunsul este unul simplu.

„Creditul comercial este nepurtător de dobândă. Îți permite să derulezi afaceri fără să înregistrezi costuri suplimentare, acestea fiind pasate, practic, în sarcina partenerilor. Chiar dacă, la prima vedere, pare că economia are o lichiditate optimă, realitatea este cu totul alta. Banii circulă greu, iar pericolul de blocaj financiar este încă le un nivel ridicat. Pe lanțul economic, majoritatea firmelor suferă de lipsă de lichiditate, astfel că oricând pot intra în blocaj, în incapacitate de plată", explică experții.

De ce nu apelează firmele la finanțările bancare, ca alternativă la creditul comercial? "Economia românească este formată, în marea ei majoritate, din IMM-uri fără capitaluri fixe solide, fără garanții reale pozive, cele pe care băncile le cer atunci când solicită o finanțare. În plus, finanțarea bancară prezintă costuri pe care multe dintre firme nu și le permit, astfel că alternativa o reprezintă creditul comercial", spun specialiștii.

Potrivit studiului, creditarea reprezintă doar 9% din pasivele companiilor. Din cele peste 608.000 de firme active din economia românească, doar 68.000 aveau un credit bancar la sfârșitul anului trecut (11,2%).

„Potențialul de creditare, mai ales în sectorul IMM, este unul semnificativ. Sunt peste 12.000 de întreprinderi mici și mijlocii care pot fi considerate performante din punct de vedere economic. Din punct de vedere al sectorului de activitate, cel mai bun potențial îl reprezintă firmele din industrie (27,8%), comerț (25,5%) și servicii și utilități (20,4%)", arată studiul.

Creditarea corporate întârzie însă să se materializeze pentru că cele mai multe firme caută soluții alternative, mai ieftine și fără condiționalitățile stricte impuse de bănci.

„Vestea bună este că rata creditelor neperformante pentru companii a scăzut semnificativ în ultimii ani, de la 26,2% la 19,3% în decembrie 2016, iar sentimentul de încredere de ambele părți, bănci și firme, începe să se consolideze. Relevant este că IMM-urile au marcat cea mai importantă scădere, de 12 pp în cazul microîntreprinderilor și de 8 pp în cazul întreprinderilor mici", spun analiștii.

Pe ansamblul economiei, rata creditelor neperformante a scăzut la 9,8% în acest an, nivel încă peste media europeană de 5,4%.

INSOLVENȚA, CANCERUL ECONOMIEI

Creditul furnizor pare, la prima vedere, o soluție optimă, însă și acest instrument nu este scutit de riscuri și provocări. Dacă o firmă înregistrează dificultăți financiare și intră în insolvență, există riscul să atragă după sine și firmele cu care are relații pe bază de credit comercial.

Potrivit datelor Registrului Comerțului, numărul firmelor care intră în insolvență se menține constant, în ciuda evoluției pozitive a economiei. Peste 5300 de firme au intrat în insolvență în primele șapte luni din 2017, față de 5058 în 2016. Comerțul, construcțiile, industria extractivă, HORECA și transporturile au generat cele mai multe cazuri de insolvență.

Dincolo de blocajul financiar generat de insolvențe, o mare problemă pentru economie o constituie și faptul că ieșirea din insolvență are loc, în România, în medie la 3,3 ani, semnificativ mai mare față de media UE, iar rata de recuperare este mai mică decât cea europeană (34,4% în România față de 65% în UE, potrivit datelor Băncii Mondiale pe 2016) . Potrivit analiștilor , business-ul reprezintă, în aceste condiții, o misiune riscantă în absența unor informații concrete privind partenerii cu care faci afaceri.

"Să știi în ce situație financiară se află firma cu care lucrezi, cum stă cu datoriile, în ce diferende juridice se află etc. - sunt date care te pot ajuta să iei o decizie optimă atunci când vine vorba de valoarea contactului, câtă marfă îi pui la dispoziție, ce servicii poți să îi prestezi, să ai siguranța că îți vei primi banii", afirmă experții.

"Concluzia este că, indiferent de dimensiunea business-ului, istoricul, situația acesteia, astfel de informații sunt esențiale pentru a creiona o evaluare care să includă atât aspectele pozitive cât și cele cu potențial negativ în relația cu partenerul de afaceri. Pe baza acestui raport, departamentele financiare, managerii în principal, își pot dimensiona contractele, așteptările și măsurile de prevenire pentru a exploata potențialul de dezvoltare dar și pe cel de risc", mai arată studiul.