Deși a slăbit în termeni nominali față de euro și a fost înconjurat de o aversiune extremă și de predicții negative la început de an, leul românesc a păstrat o depreciere moderată până la final de 2019, iar diferențialul de dobândă pozitiv a transformat pozițiile pe moneda națională în pariu câștigător pentru anul în curs. Un studiu de caz pe un portofoliu în marjă arată că slăbirea leului a fost surmontată de randamentele superioare oferite de piața dobânzilor din România.

Pentru românii cu rate la credite anul financiar, fără a fi unul foarte rău, a adus mai degrabă stres având în vedere presiunile pe curs pentru cei cu împrumuturi în euro și pe dobânzi pentru întreg ansamblul pieței de credit. Deși deprecierea monedei naționale nu a fost majoră, iar costurile creditului nu au suferit scumpiri consistente, sentimentul de piață a fost pronunțat negativ, antrenat de suprareacțiile din media și de atingerea unor niveluri record de slăbiciune pentru euro. Predicțiile pentru atingerea unui curs de schimb de 5 lei pentru un euro de pe parcursul anului – nevalidate de piață – au alimentat această aversiune la risc din rândul publicului.

Cu totul altfel arată anul pentru investitori. Pentru cei care au avut tăria de a naviga peste momentele de deteriorare a sentimentului de piață, leul românesc a adus, paradoxal, un randament pozitiv, în pofida deprecierii nominale de curs. Pur și simplu, dobânzile mai mari plătite de economia românească au fost capabile să surmonteze un declin de 2,45% a leului în raport cu euro, cotat ieri la nivelul de 4,7785 lei pentru un euro, față de reperul de 4,6639 lei pentru un euro din ultima zi a anului 2018.

Un studiu de caz evidențiat de Profit.ro pe un cont de tranzacționare cu expunere inclusiv pe cursul de schimb euro/leu, arată moneda națională drept una dintre câștigătoarele anului 2019, grație diferențialului pozitiv de dobândă oferit de leu în raport cu valuta euro care rămâne ancorată în zona dobânzilor zero, într-o economie europeană în dificultate să mai ofere randamente reale în acest moment al ciclului economic.

Este un rezultat contraintuitiv având în vedere puseul destul de important de depreciere a leului de la începutul anului, însoțit de proiecții încă și mai prăpăstioase despre cum cursul va atinge nivelul de 5 lei pentru un euro chiar până la finalul anului.

Evadarea pe noi maxime de depreciere a leului de la începutul anului surprinsă cu argumente de tehnice de Profit.ro încă din faza incipientă, nu a fost neapărat urmată de un trend susținut pe mai multe săptămâni, iar cursul s-a lovit de un plafon în zona de 4,78 lei pentru un euro pentru a intra pe o fază corectivă prelungită în primăvară și vară, așa cum se vede pe graficul atașat.

Tabloul de mai sus surprinde și reluarea mișcării de slăbire a leului către finalul anului care a făcut ca acesta să se regăsească în apropierea maximelor de depreciere a monedei naționale în raport cu euro la acest final de 2019.

Din platformele investitorilor, realitatea se vede mai puțin negativă decât o arată traiectoria nominală a leului. Acesta este câștigător net pe 2019, dacă avem în vedere dobânda superioară oferită de o economie cu o creștere de aproximativ 4%.

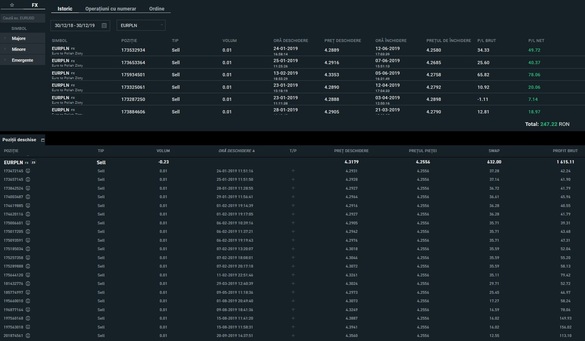

Poziția pe leu oferită ca studiu de caz, parte într-un portofliu mai larg de instrumente financiare, arată un profit pentru moneda națională în raport cu euro. Expunerea în cauză, pe un levier de 1:20, adecvat cursului de schimb euro/leu, conform reglementărilor europene ale autorității de resort ESMA introduse din vara anului 2018, arată o pierdere pe poziție, dar încasări de bani în contul swap-urilor care exced deprecierea de curs.

Pe contul respectiv, expunerea pe leu a fost majorată la începutul lui 2019, la noile cotații record oferite de piață între 4,68 și 4,78 lei pentru un euro. Sunt short-uri deschise care ofereau diferențial pozitiv de dobândă, dar care nu acopereau pierderile pe curs care veneau pentru pozițiile deschise în anul 2018 sub reperul de 4,66 lei pentru un euro. Cele 6 microloturi, punctul de plecare cu totul periferic în structura contului, au devenit 19 de microloturi pe vârful din ianuarie, însă la cotații mai slabe pentru leu.

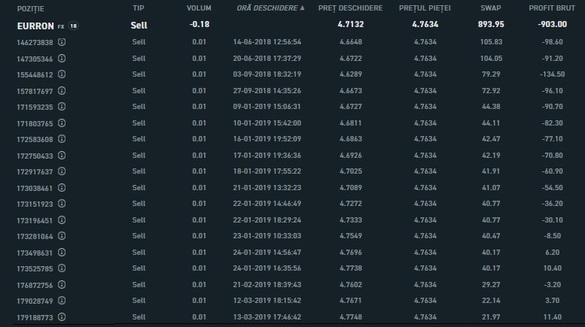

Către jumătatea lunii mai, poziția a tins să se echilibreze, iar cele 18 microloturi pe sens short rămase, chiar dacă afișau, la nivelul de 4,7653 lei pentru un euro, o pierdere de 903 lei, aceasta era aproape în întregime acoperită de swapuri pozitive în contravaloarea de a aproape 894 lei, așa cum se vede în extrasul de platformă de la momentul respectiv.

Este o revenire la pragul de rentabilitate a poziției pe leu, pe care puțin o anticipau pe puseul de depreciere din ianuarie, când până și presa tabloidă s-a antrenat în proiecții pe cursul de schimb susținute de titluri spectaculoase: „Curs valutar ȘOC. 1 euro e aproape 5 lei”, „Previziune șocantă: Euro ajunge la 5 lei în curând”, „Val de scumpiri. Euro va ajunge 5 lei”.

În acel moment pe rețelele sociale circula și o glumă care spunea că euro a intrat într-un sediu de bancă și întrebat ce vrea, a răspuns: GIVE ME FIVE! Profit.ro a avertizat corect în ianuarie că nivelul de 5 lei pentru un euro în 2019 nu reprezintă mai mult decât un banc prost de început de an. Argumentul era acela că tehnic tendința de depreciere a leului pierdea din forță, iar acesta era secondat, de asemenea, de un semnal de slăbiciune din partea băncilor, cel mai probabil în spatele mini-atacului speculativ, acela că făceau apel la public pentru a susține cu vânzări de lei pe panică mișcarea de depreciere.

Impulsul de început de an a fost probabil unul de semnalizare din partea sectorului financiar a nemulțumirii față de taxa pe activele bancare introdusă în decembrie 2018. Guvernatorul Băncii Naționale a României, Mugur Isărescu, a confirmat ulterior că a fost vorba de un atac speculativ. „Mic, dar a fost”, a declarat acesta, puțin ironic față de slăbiciunea susținerii în pozițiile contra leului din partea instituțiilor de credit.

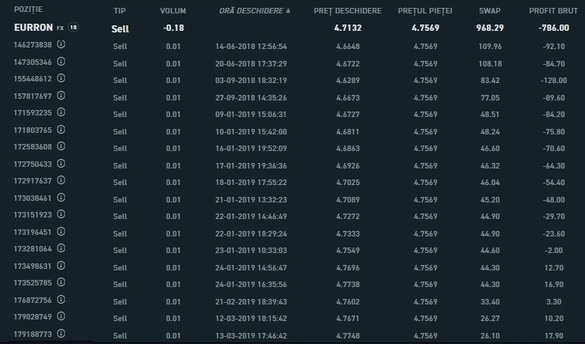

În oglindă, contul analizat trece deja pe profit la sfârșitul lunii mai. Cele 18 microloturi încă afișau la nivelul de 4,7569 lei pentru un euro o pierdere brută de 786 lei, dar aceasta era excedată de încasările de 968 de lei din diferențial de dobândă, așa cum se vede la extrasul din platformă de la respectivul moment.

Întărirea leului din primăvară a fost favorizată și de o mișcare regională care a avut în zlotul polonez unul dintre principalii câștigători. Etapa de aversiune la risc s-a estompat și în România, iar îndepărtarea imediat după alegerile europarlamentare de la putere a tandemului Liviu Dragnea – Darius Vâlcov, promotorii așa-numitei „taxe pe lăcomie”, cu prevederi drastice pentru mediul corporativ, a cântărit mult în detensionarea climatului care a condus la slăbirea leului. Acesta este contextul în care, cursul de schimb și-a adâncit corecția către reperul de 4,7200 lei pentru un euro.

Este mișcarea care a dat prilej unor marcări parțiale pe contul analizat deschis la unul dintre furnizorii de servicii de tranzacționare Forex și care dă posibilitatea de trading în marjă pe leu, inclusiv prin colectarea diferențialului de dobândă aferent.

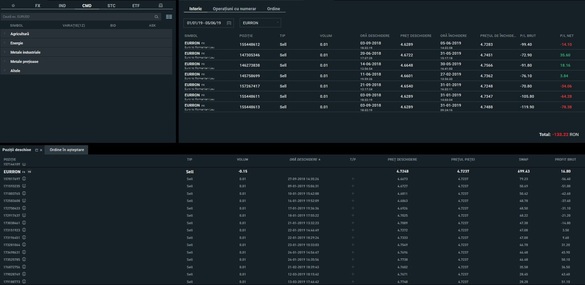

Astfel, alte 3 microloturi au fost închise între 4,72 și 4,75 lei pe euro, până la începutul lunii iunie, pe platformă apărând afișată o pierdere marcată de 133 de lei. În paralel, cele 15 poziții rămase deschise afișau un câștig brut de 17 lei și swapuri de aproape 700 de lei.

Chiar dacă de aici a fost un punct de inflexiune în care leul s-a întors către maximul istoric de slăbiciune față de euro până la finalul anului, contul a rămas cu o expunere moderată, în continuare periferică în totalul portofoliului, dar care aducea 4-5 lei pe ziua calendaristică din diferențial de dobândă, remunerativă chiar și condițiile oportunităților cvasiinexistente de speculații între reperele de tranzacționare înguste în care se mișcă leul.

A fost nevoie de depășirea țintei de 3% pentru deficitul bugetar și de declarații contradictorii succesive în jurul acestui fapt pentru ca în noiembrie-decembrie, cursul să se întoarcă spre reperul de 4,78 lei pentru un euro, unde îl prinde finalul de an. Nu este nici pe departe recordul de 5 lei pentru un euro vehiculat la început de analiștii băncilor deopotrivă în același cor cu media de cancan, dar arată o depreciere a leului.

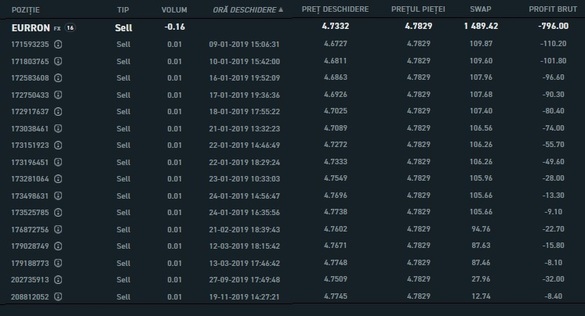

Este ceva care nu s-a răsfrânt într-o pierdere pentru investitorii de portofoliu cu expunere pe leu, urmare a încasărilor de diferențial de dobândă. Pe contul analizat, unde a mai fost deschis la finalul lunii noiembrie în poziție short un microlot la nivelul de 4,7745 lei pentru un euro, pierderea brută afișată este de 796 lei căreia, chiar dacă i se adaugă pierderea marcată de 133 de lei, tot este surmontată de veniturile din swapuri de aproape 1.490 de lei. Este fotografia de la data de 30 decembrie care arată leul românesc drept un câștigător în anul 2019, în pofida sentimentului foarte negativ care a înconjurat moneda națională în tot acest răstimp.

Dacă leul a reușit o menținere peste linia de plutire sau chiar a oferit un ușor profit, mai degrabă un câștigător este zlotul polonez nu numai prin parcursul din 2019 sau prin diferențialul de dobândă oferit (care este mai mic decât la leu), dar și prin posibilitățile de speculații pe care le oferă oscilațiile mai ample ale valutei Poloniei, țara cu economia cea mai vibrantă din regiune.

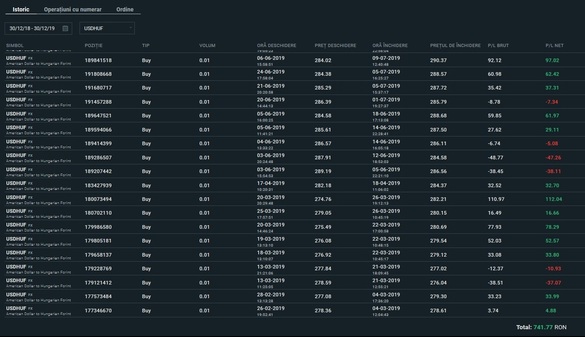

Același cont analizat arată pentru pozițiile luate pe zlot contra euro, profituri marcate de 247 lei, profit brut din poziție de 1.615 lei și swapuri încasate de 632 de lei, deci un câștig de aproape 4 ori și jumătate mai mare decât cel de pe leu, pentru o expunere care este a fost doar cu puțin peste 50% mai mare pe parcursul anului.

În regiune, pierzător net a fost forintul unguresc. Într-o economie în care creșterea robustă este mai degrabă amintire, dobânzile sunt reduse, astfel încât nu oferă nimic pozițiilor luate contra euro. În plus, în termeni nominali valuta Ungariei a fost pe o tendință de depreciere mai pronunțată decât leul. Pe același cont, unde contraponderea parțială la expunerea regională prin leu și zlot a fost reprezentată de pariuri luate contra forintului în raport cu dolarul american, câștigurile agregate au fost de 742 lei, așa cum se vede pe extrasul din platformă de mai jos.

O concluzie generală pentru leu este că diferențialul de dobândă rămâne atractiv și capabil să surmonteze puseele de depreciere care au însoțit trendul multianual de slăbire pe care îl parcurge moneda națională încă din anul 2007. Pozițiile din piața valutară țin cont și de piața dobânzilor, iar acestea au oferit în România randamente consistente, pe măsura uneia dintre cele mai bune performanțe economice din Uniunea Europeană.

Leul oferă swapuri pozitive atât timp cât dobânzile rămân decent de ridicate, iar în zona euro, în care economiile gâfâie, dobânzile tind spre zero. Costul infim de finanțare din Europa dezvoltată arată că țările acesteia parcurg în cea mai mare parte o etapă de stagnare a economiei, în care oportunitățile de obținere de randamente reale sunt reduse. Cererea scăzută de credit din partea clientelei solvabile într-o zonă saturată de datorii îi face pe bancheri să coboare la niveluri derizorii dobânzile, iar această etapă s-a perpetuat în Europa post-criză.

Avertisment. În pofida dobânzilor oferite pe leu, anul 2020 ar putea fi diferit pentru moneda națională. În condițiile în care noul Guvern, condus de liberalul Ludovic Orban, a anunțat că va acționa conform legilor în vigoare, în sensul unor creșteri ale salariului minim și majorării pensiilor, încercarea de reversare a politicii salariale stimulative din ultimii ani, dorită de o mare parte a mediului corporativ cu capital străin, se poate face ascuns, prin inflatarea leului, iar acest lucru ar urma să se răsfrângă și asupra cursului de schimb. La BNR există încă de acum 7 ani un diagnostic asupra faptului că tăierile salariale din anul 2010 au fost prea dureroase, iar în România nu se poate face corecție nominală, ci doar treptată, prin inflație.

Totuși, la o zi după puseul de devalorizare a leului de la finalul lunii noiembrie care, pe lichiditatea mică a sesiunii londoneze, a aruncat cursul de schimb peste reperul de 4,80 lei pentru un euro, guvernatorul BNR Isărescu afirma că ajustările nu pot fi făcute doar prin deprecierea leului și că o tendință mai puternică în acest sens nici nu ar fi sănătoasă. “Corectarea nu se va putea face doar din deprecierea cursului de schimb. Și nici nu cred că e bine (…) Creșterea cursului nu face decât să facă mai dificilă finanțarea deficitului bugetar”, declarase șeful Băncii Naționale.