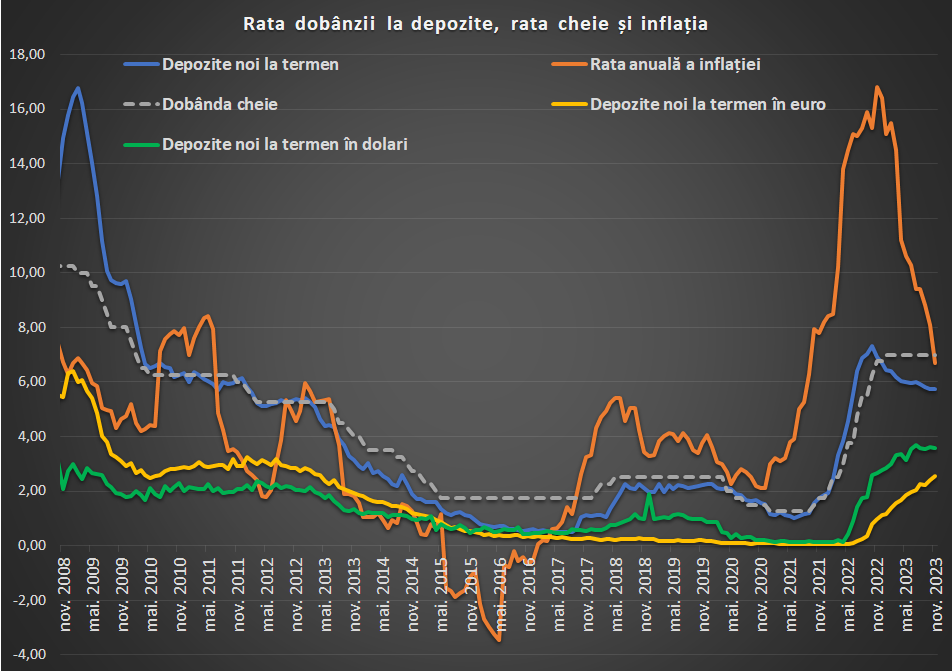

Dobânzile băncilor la creditele și depozitele în lei s-au stabilizat pe finalul anului trecut. Pe parcursul lui 2023, băncile au stat pe un munte de bani și au redus semnificativ remunerația la depozite, au ieftinit creditele pentru firme, dar au scumpit împrumuturile ipotecare. Pentru 2024 există premise pentru scăderea în continuare a ratelor de dobândă. Reducerea ratei inflației a permis dobânzilor la depozite să se apropie pentru prima oară de zero în ultimii șase ani.

Finalul lui 2023 a adus o apropiere a dobânzilor real pozitive pentru deponenți, după ce din toamnă rata la credite trecuse în teritoriu pozitiv, totul pe fondul scăderii abrupte a inflației, în special pe seama unui efect de bază, de la 16,8% în noiembrie 2022 la 6,7% la finele ultimei luni de toamnă din 2023.

Banca Națională a României a oprit creșterile de dobânzi anul trecut – după o majorare de 0,25 puncte procentuale în ianuarie până la 7% - și în piață lichiditate excedentară a atins noi recorduri.

Scade dobânda nominală la depozite, crește cea reală

În noiembrie, dobânda medie la depozitele noi la termen a rămas practic (-1 punct de bază) la nivelul din octombrie la 5,74% pe an, în scădere de la 6,9% cu un an în urmă. Dacă în noiembrie 2022 populația obținea o rată medie de 7,1% de la bănci, în noiembrie 2023 aceasta scăzuse deja la sub 6%.

Băncile au început să scadă dobânzile plătite pentru atragerea de depuneri noi încă de pe finalul lui 2022, pe măsură ce piața a început să se umple de lichiditate excesivă, care a fost tolerată de banca centrală. În noiembrie, excedentul a atins un nou nivel record de peste 40 de miliarde de lei.

Rata reală de dobândă – calculată ca diferență între inflație și dobânda medie al depunerile noi – a fost de -1% în noiembrie, cel mai apropiat nivel de „real pozitiv” din ultimii aproape 3 ani. Diferențialul era de -0,5% în cazul depozitelor în sold. În 2022 acest diferențial ajunsese și la aproape 10% din cauza exploziei inflației.

Scăderea dobânzilor la depozitele noi s-a transmis și în portofoliul băncilor, dar cu o oarecare întârziere, astfel că rata medie la depunerile în sold era de 6,25% în noiembrie, nivel similar celui din noiembrie 2022.

Dobânzile la depozitele la termen în valută au crescut pe parcursul anului trecut, în condițiile în care Banca Centrală Europeană și Rezerva Federală a SUA au majorat dobânzile de politică monetară.

Astfel, dobânda medie la depozitele la termen în euro a crescut de la 1% la 2,5% și cea la dolari de la 2,7% la 3,6%.

Unele credite s-au ieftinit, altele nu prea

Relaxarea de facto a condițiilor monetare de către BNR prin menținerea unui excedent de lichiditate nesterilizat s-a văzut și într-o scădere a dobânzilor medii la credite.

În noiembrie, rata medie la împrumuturile noi în lei s-a menținut la nivelul de 8,86% din luna precedentă, dar a scăzut cu 1,1 puncte procentuale față de noiembrie 2022 (după ce în primul trimestru al anului trecut atinsese și peste 10%).

Băncile au ieftinit pe parcursul anului trecut împrumuturile pentru companii (chiar dacă în noiembrie s-a văzut o creștere ușoară de 4 puncte de bază față de octombrie) la 8,77%, față de 10,3% în noiembrie 2022.

În contrast cu evoluția împrumuturilor în lei, creditele în valută s-au scumpit. Astfel, rata medie la creditele în euro a crescut de la 4,3% la 6,6% într-un an, în timp ce cea la împrumuturile în dolari s-a majorat de la 6,6% la 8,7%. De notat că, în general, doar firmele mai au acces la împrumuturi în valută, în timp ce pentru populație există restricții. Chiar și această scumpire relativ ușoară a finanțării în monedă străină (cel puțin comparativ cu ce s-a întâmplat la lei) pare să fi temperat creditarea firmelor pe final de an.

Băncile au ieftinit ușor creditele de consum pe parcursul anului trecut, de la o dobânda anuală efectivă de 13,4% la una de 12,9%. Această scădere are însă un impact minimal în cererea de credit eligibilă, având în vedere faptul că împrumuturile de nevoi personale sunt pe termen scurt.

Pe de altă parte, creditele ipotecare s-au scumpit pe parcursul anului trecut de la un nivel al DAE de 7,24%, până la 8,44% în mai, pentru ca mai apoi să scadă până la 7,55% în noiembrie și să urce la 8% pe final de an. Dobânzile la ipotecare rămân de aproape două ori mai mari decât în 2021, lucru ce a avut un impact major asupra cererii eligibile.

În cazul creditelor ipotecare în sold, cu scadența inițială de peste 5 ani (date care nu sunt direct comparabile cu cele privind DAE la creditele noi, unde sunt incluse și alte costuri, cum ar fi cele cu comisioanele), dobânda medie a crescut pe parcursul anului trecut de la 7,5% în noiembrie 2022 la 8,3% în aprilie 2023, pentru ca mai apoi să scadă la 7,9% pe final de an.

Dobânda reală la creditele noi a trecut în teritoriu pozitiv încă din septembrie, după doi ani în care a fost în teritoriu negativ.

Noi scăderi de dobânzi

De la 1 ianuarie urmează noi scăderi pentru creditele ajustate în funcție de ROBOR, iar pentru cele în funcție de IRCC urmează o scădere de la 1 aprilie. Scăderi ceva mai importante ar putea veni însă doar după ce BNR va reduce dobânda cheie, în condițiile scăderii inflației (pe care banca centrală o vede la sub 5% la finele anului), lucru așteptat de analiști să se întâmple începând cu trimestrul al doilea sau chiar al treilea.

Marja băncilor la afacerile în sold (calculată ca diferență între dobânda medie la credite și cea la depozite) a rămas relativ constantă pe parcursul lui 2023, cu o scădere de la 3,1 puncte procentuale la 2,9 puncte procentuale. Pentru afacerile noi, marja a rămas la 3,1 puncte procentuale, după o creștere în prima parte a anului.

Raportat la piață (diferență între dobânda la creditele noi și ROBOR la 3 luni), băncile au văzut o creștere a câștigurilor, care explică în parte profiturile record din 2023. Astfel, marja s-a îmbunătățit de la 2 puncte procentuale la 3 puncte în prima parte a lui 2023 și apoi a scăzut până la 2,6 puncte pe final de an.