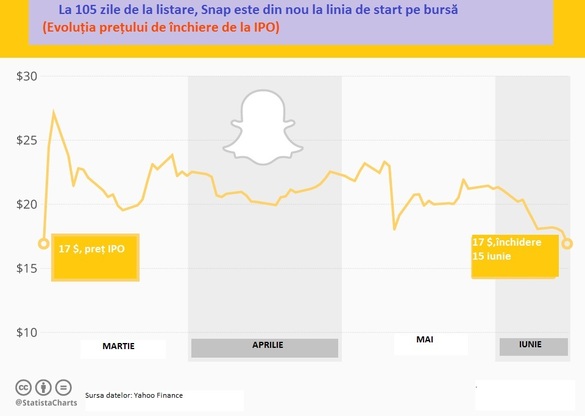

La peste 100 de zile de la listare, prețul acțiunilor Snap, proprietarul aplicației Snapchat, a coborât, săptămâna trecută, la prețul de la oferta publică inițială (IPO), de 17 dolari pe unitate.

Astfel, după un început spectaculos pe bursă, Snap a revenit, săptămâna trecută, la linia de start, pierzând înreg avansul consemnat de la listarea din luna martie.

Pe 2 martie, prima zi de tranzacționare, acțiunile Snap au crescut cu peste 40%, cererea pentru titlurile companiei fiind foarte ridicată, în pofida rezultatelor financiare slabe de anul trecut. În a doua zi de tranzacționare, acțiunile au continuat avansul, trecând pragul de 27 de dolari pe unitate.

La jumătatea lunii mai, odată cu publicarea rezultatelor din primul trimestru, care au fost considerate dezamăgitoare, entuziasmul investitorilor s-a temperat, acțiunile închizând, în ziua raportării veniturilor, la prețul de 18 dolari pe unitate.

Ulterior, prețul acțiunilor a depășit din nou 20 de dolari, nivel peste care s-au menținut și la începutul lunii iunie.

Miercuri, acțiunile Snap au închist, pentru prima data de la listare, sub 18 dolari pe unitate, iar joi, după trei zile consecutive de declin, acestea au ajuns la prețul de IPO, de 17 dolari pe unitate. Vineri, acțiunile companiei au recuperat ușor din scăderi, însă au rămas sub 18 dolari pe unitate.

Investitorii presează Snap să își crească veniturile din publicitate, având în vedere concurența din partea altor companii, precum Facebook. În 2016, Snap a înregistrat pierderi de peste 500 de milioane de dolari, însă acest lucru nu a împiedicat succesul IPO-ului din această primăvară, la care compania a atras 3,4 miliarde de dolari, peste așteptări.

La prețul de 17 dolari pe acțiune, compania a fost evaluată la circa 24 miliarde de dolari, dublu față de Twitter și cea mai mare evaluare a unei companii americane din tehnologie în cadrul unui IPO întâlnită din 2012.

Lansată în 2011, aplicația Snapchat a atins primul milion de utilizatori activi zilnici în 2013, numărul acestora urcând la 158 milioane în 2016.