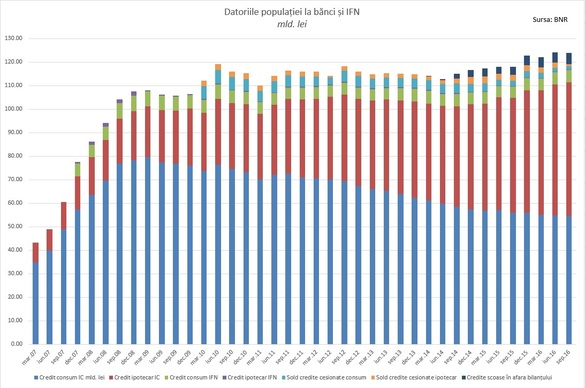

Băncile au finanțat preponderent populația în perioada de după criză, astfel că jumătate din populația activă a țării a ajuns să aibă un credit, nivel similar celui din 2008, anul cu cea mai ridicată creștere a creditului, arată datele BNR. Cei care iau credite au un grad de îndatorare din ce în ce mai ridicat, iar ritmul de creștere a împrumuturilor arată o acumulare rapidă a vulnerabilităților în cazul creditării populației.

Băncile din România preferă să finanțeze preponderent populația, spre deosebire de tendințele din zona euro. 59% din creditul nou acordat în primele trei trimestre a mers către populațe, în timp ce în zona euro băncile au distribuit creditul nou în proporție de 65% către companii.

În august 2014 erau 4,12 milioane de persoane cu credite la bănci și instituțiile financiare nebancare sau 43% din populația activă, iar în iunie 2015 numărul debitorilor ajunsese la 4,3 milioane sau 47% din populația activă. În septembrie numărul debitorilor a crescut la 4,4 milioane, adică aproximativ jumătate din populația activă, nicel similar celui înregistrat în 2008, potrivit datelor BNR prezentate în Raportul de stabilitate financiară, ediția decembrie.

CITEȘTE ȘI BNR se așteaptă ca prețurile imobiliarelor să crească în continuare, într-un mod nesustenabil

CITEȘTE ȘI BNR se așteaptă ca prețurile imobiliarelor să crească în continuare, într-un mod nesustenabil Pe măsură ce avansăm în ciclul economic, băncile par să ia o poziție tot mai prociclică. În primele 9 luni ale anului au acordat populației credite noi de 16,4 miliarde de lei, majoritatea imobiliare, un nivel de 92% din cât acordase în întregul an trecut. Pentru că oferta eligibilă e limitată, băncile au coborât ștacheta în privința standardelor de creditare și au acordat credite cu un grad de îndatorare mai mare. Acesta a crescut cu 7 puncte procentuale la 46%, în cazul creditelor ipotecare, și cu 5 pp în cazul celor de consum, la 32%.

BNR: Se acumulează rapid vulnerabilități

Circa jumătate jumătate dintre debitorii cu credite ipotecare și peste 70% dintre cei cu credite de consum contractate în primele nouă luni ale anului au un venit sub venitul mediu pe economie și un grad de îndatorare ridicat. Credite ipotecare noi de 3 miliarde de lei au primit debitorii cu venituri sub medie, cu un grad de îndatorare de peste 58%, arată datele BNR.

13% dintre debitorii cu credite la bănci lucrează pe salariul minim și rata depășește veniturile salariale, astfel că trebuie să apeleze și la alte resurse pentru a plăti ratele, mai arată BNR.

În mod normal, rata lunară la creditele ipotecare nu ar trebui să depășească o treime din veniturile debitorului, dacă ne raportăm la datele care arată că la acel nivel avem cele mai puține credite neperformante.

BNR arată că un grad de îndatorare de sub 45% este dezirabil din perspectiva creditării sustenabile, “un nivel al serviciului datoriei în venitul disponibil superior acestui prag conducând la o creștere importantă a probabilității de sporire nesustenabilă a creditării”, potrivit raportului din 2014. Cu toate acestea, băncile creditează în continuare la un nivel de îndatorare de peste 50%, ceea ce face ca riscurile să fie amplificate în cazul creșterii dobânzilor.

Moda creditelor multiple, atât de răspândită înainte de criză, pare să se întoarcă. 20% dintre debitorii care au luat credite noi în 2016 mai aveau un credit, comparativ cu 17% în 2015.

“Aceste evoluții indică acumularea unor vulnerabilități în sectorul bancar dinspre creditarea sectorului populației care pot crea presiuni suplimentare în momentul în care economia va înregistra o încetinire sau chiar o valoare negativă a ritmului de creștere”, se arată în Raport.

CITEȘTE ȘI Băncile au primit notificări de dare în plată pentru credite de 1,5 miliarde de lei. Profilul debitorului care renunță la casă

CITEȘTE ȘI Băncile au primit notificări de dare în plată pentru credite de 1,5 miliarde de lei. Profilul debitorului care renunță la casă Dar vulnerabilitățile nu vin doar din profilul de risc al debitorilor, ci și din avansul creditării persoanelor fizice, peste tendința pe termen lung, remarcă BNR.

“Există semnale care arată o acumulare rapidă a vulnerabilităților în cazul creditării populației: deviația de la tendința pe termen lung a creditării acestui sector raportate la PIB este în prezent la 0,5 puncte procentuale (cea mai mare valoare din septembrie 2008), în ipoteza unui ciclu de credit scurt”, se arată în Raport, care adaugă și că concluziile sunt suținute și la nivel structural de creșterile de prețuri în piața imobiliară (considerate nesustenabile de BNR), standardele laxe de creditare ale băncilor pe creditele de consum sau creșterea veniturilor disponibile ale populației.

Pe de altă parte, în volum crește mai ales creditul pentru locuințe, susținut în principal de programul cu garanții de stat Prima Casă, unde avansul e de doar 5%, față de un nivel standard de peste 15%. BNR nu mai prezintă o analiză cu privire la acest program în Raportul curent, deși în ediția din 2015 arăta că cei cu credite Prima Casă au un grad de îndatorare mai ridicat decât debitorii standard și sunt mai vulnerabili la creșterile de dobânzi.