Guvernul României se împrumută în prezent de două ori mai scump comparativ cu cele din Polonia și Ungaria, după ce în toamna anului 2016 cele trei țări se situau la același nivel, potrivit dobânzilor la 10 ani analizate de Profit.ro. În timp ce dobânzile plătite de Polonia, Ungaria sau Bulgaria pentru a împrumuta bani de la bănci și investitori au scăzut în ultimii 3 ani, cele pe care trebuie să le achite România au urcat, astfel că în prezent distanța față de țările din regiune este una destul de mare. Responsabil de această situație este Guvernul.

De ce este important: Statul român, la fel ca alte state, rostogolește datoria care ajunge la scadență, adică împrumută din nou pentru a achita datoria veche plus dobânda. Dacă dobânda crește, cu atât urcă și necesarul pentru noi împrumuturi. La împrumuturile contractate pentru rostogolirea datoriei vechi se adaugă în fiecare an și împrumuturile pentru acoperirea deficitului bugetar. România acumulează datorie publică în contextul în care guvernele din ultimele trei decenii au arătat că nu sunt capabile să construiască infrastructura necesară dezvoltării țării, dar nici să asigure servicii publice decente în sănătate, învățământ sau siguranță publică.

După criza din 2009-2011, România a trecut prin mai mulți ani de consolidare fiscală, în care Executivul a redus deficitul bugetar. Guvernul instalat după alegerile parlamentare de la finele anului 2016 a renunțat, însă, la prudența fiscală, iar deficitul bugetar s-a situat, în fiecare an, la circa 3%, nivel la care este prognozat de Guvern și pentru acest an.

28 noiembrie - Profit Financial.forum

Trebuie notat că Fondul Monetar Internațional, Comisia Europeană, agențiile de rating și probabil orice altă instituție/expert fără legătură cu Guvernul, estimează un deficit peste 3% în acest an. Economiștii respectivi au anticipat deficite peste 3% și în anii trecuți, lucru care nu s-a întâmplat, dar acum Ministerul Finanțelor are o misiune mult mai grea, întrucât sunt tot mai puține cheltuieli pe care le poate elimina pentru a cosmetiza spre final de an deficitul.

Pragul de 3% este foarte important deoarece în cazul în care Guvernul scapă anul acesta deficitul bugetar peste 3%, piețele financiare ar putea interpreta că Executivul de la București a pierdut controlul, iar costurile de împrumut ar putea urca și mai sus.

Astfel, cu cât România are nevoie să împrumute mai mult și devine mai riscantă pentru banii investitorilor, cu atât dobânzile tind să crească.

La deficitul bugetar, se adaugă și deficitul de cont curent, în creștere accelerată din cauza importurilor semnificativ mari comparativ cu exporturile. Guvernul a mărit salarii și pensii, cererea de consum internă a crescut puternic, producătorii români nu au ținut pasul sau nu produc și nu vor produce oricum anumite bunuri, astfel că deficitul comercial a explodat.

Acesta este un motiv serios de îngrijorare pentru un investitor străin care vrea să împrumute statul prin obligațiuni în lei pe 10 ani, titlurile considerate referință. Dacă acest deficit este ridicat, există un risc serios ca investitorul să vândă euro în schimbul leilor acum la un preț, să împrumute statul, iar când ajunge la scadență și își ia banii să constate că leul s-a devalorizat din cauza importurilor mari, caz în care are un randament mai mic atunci când își mută banii înapoi în euro. Astfel de investitori (nerezidenții au peste 18% din titlurile de stat în lei) tind să ceară dobânzi mai mari în cazul unui deficit de cont curent ridicat.

BNR ține cursul de schimb într-un regim de flotare controlată, adică, de principiu, intervine doar pentru a tempera volatilități de moment, dar nu pentru a bloca deprecieri sau aprecieri determinate de fundamente economice. În perioada analizată, cursul euro a crescut de la 4,4506 lei/euro (media din septembrie 2016) la 4,7320 lei/euro la 9 septembrie.

Indicatori macro pentru România, Polonia, Ungaria, Bulgaria și Croația

După cum se poate observa mai jos, principalii indicatori macroeconomici ai Romnâniei nu arată prea bine în comparație cu alte țări din regiune. Polonia, Ungaria și Bulgaria reușesc să aibă creștere economică și șomaj la niveluri similare cu România, dar fără dezechilibrele ample ale României în ce privește deficitele bugetar și de cont curent.

| România | Polonia | Ungaria | Bulgaria | Croația | ||

|---|---|---|---|---|---|---|

| 2020 | 3,7% | 3,6% | 2,8% | 3,4% | 2,7% | |

| PIB | 2019 | 4% | 4,4% | 4,4% | 3,3% | 3,1% |

| 2018 | 4,1% | 5,1% | 4,9% | 3,1% | 2,6% | |

| 2020 | 3,7% | 2,7% | 3,2% | 1,7% | 1% | |

| Inflație | 2019 | 4,2% | 2,1% | 3,2% | 2,4% | 0,9% |

| 2018 | 4,1% | 1,2% | 2,9% | 2,6% | 1,6% | |

| 2020 | 4% | 3,5% | 3,5% | 4,8% | 6,9% | |

| Șomaj | 2019 | 4,1% | 3,8% | 3,5% | 5% | 7,8% |

| 2018 | 4,2% | 3,9% | 3,7% | 5,2% | 8,5% | |

| 2020 | -5,3% | -1,4% | -1,4% | 1,5% | 1,9% | |

| Cont curent | 2019 | -5,2% | -1% | -1,2% | 1,6% | 2,6% |

| 2018 | -4,7% | -0,5% | 0,5% | 2,5% | 2,9% | |

| 2020 | -4,7% | -1,4% | -1,6% | 1% | 0,5% | |

| Deficit | 2019 | -3,5% | -1,6% | -1,8% | 0,8% | 0,1% |

| 2018 | -3% | -0,4% | -2,2% | 2% | 0,2% |

Sursa date - estimări ale Comisiei Europene, prognoza interimară de vară pentru PIB și inflație, respectiv prognoza de primăvară pentru șomaj, cont curent și deficit. CE va prezenta estimări actualizate în această toamnă.

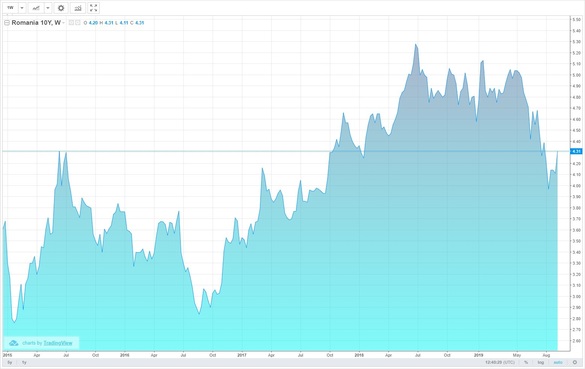

Titluri pe 10 ani - România - 4,3%

Comparativ cu aproximativ 3% în septembrie 2016, titlurile de stat în lei pe 10 ani ale României sunt cotate în jur de 4,3% la momentul redactării articolului. Creșterea este semnificativă, mai ales dacă o judecăm în contextul evoluției din regiune, de scădere a dobânzilor.

Acestea sunt randamente din piața secundară la momentul redactării articolului. Ministerul Finanțelor s-a împrumutat cel mai recent la o maturitate apropiată de 10 ani cel mai recent pe 22 august, când a luat 500 milioane lei pe 9,5 ani (114 luni) la un randament de 4,06% pe an. La început de iulie, Finanțele au luat tot 500 milioane pe 9,6 ani (115 luni) la 4,63% pe an, mai ridicat față de circa 4,3% la momentul redactării articolului. Licitațiile organizate de Ministerul Finanțelor reprezintă piața primară, în timp ce piața secundară este rezultatul tranzacțiilor ulterioare cu astfel de titluri între investitorii privați. La momentul licitațiilor primare ale statului, randamentul obținut de stat tinde să fie apropiat de cei din piața secundară.

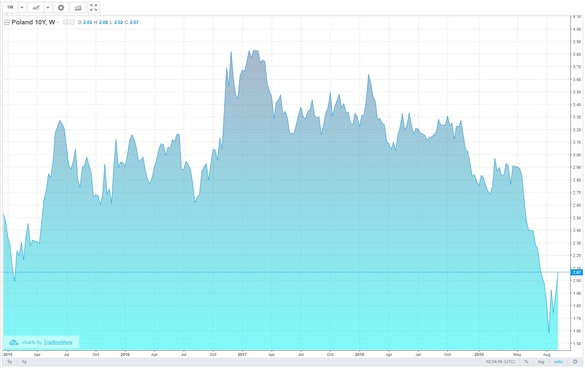

Titluri pe 10 ani - Polonia - 2,07%

Polonia, deși în toamna lui 2016 se împrumuta de pe piața internă (în zloți) cam la aceeași dobândă cu România, de 3%, în prezent aceasta este ușor peste 2%, după cum se poate vedea din graficul de mai jos.

Titluri pe 10 ani - Ungaria - 2,27%

Și Ungaria se afla în septembrie 2016 la un randament de circa 3% la titlurile în forinți pe 10 ani. Acum, investitorii care vor să împrumute guvernul de la Budapesta au un randament mai redus, de aproape 2,3%.

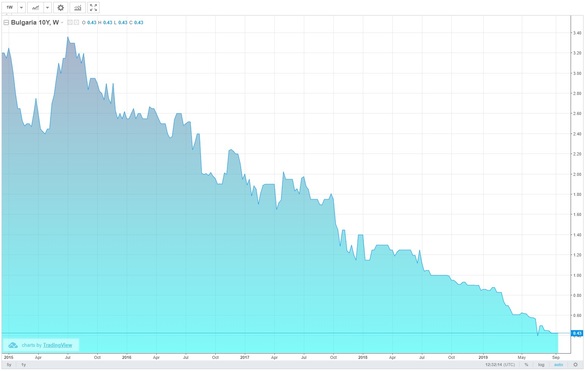

Titluri pe 10 ani - Bulgaria - 0,43%

Titlurile de stat pe 10 ani ale Bulgariei, în leva, aduceau un randament de circa 25 în septembrie 2016, randament care a scăzut acum la aproximativ 0,4%. Trebuie menționat că Bulgaria are consiliu monetar și cursul leva fixat în funcție de euro.

Titluri pe 10 ani - Croația - 0,63%

Croația trebuia să plătească în septembrie 2016 dobânzi mai mari comparativ cu țările din regiune pentru a se împrumuta în kuna (moneda locală) pe 10 ani, în jur de 3%, dar a reușit să scadă costurile de împrumut la circa 0,63% în prezent.

Sursă grafice titluri de stat - Trading Economics