Cu inflația la cer, băncile au reușit contraperformanța de a da un volum mic de credite noi în lei în ultimul an, după ce între vara lui 2021 și primăvara lui 2022 creditarea a duduit. Cea mai afectată este producția de credite pentru populație, îndeosebi cea de consum, deși nici finanțările pentru locuințe nu mai merg ca acum 6-12 luni. Firmele au dat leii pe euro – producția de împrumuturi în euro s-a dublat în ultimul an – și au dus soldul de finanțări în valută la cel mai mare nivel nominal din istorie.

Luna februarie a fost una dintre cele mai slabe pentru producția de credite în lei din ultimii doi ani. Dobânzile mari au făcut ca românii să ia tot mai puține credite în lei, în timp ce inflația mare a săpat la valoarea reală a finanțărilor noi oferite de bănci, care au scăzut pe linie, cu excepția împrumuturilor în euro acordate firmelor.

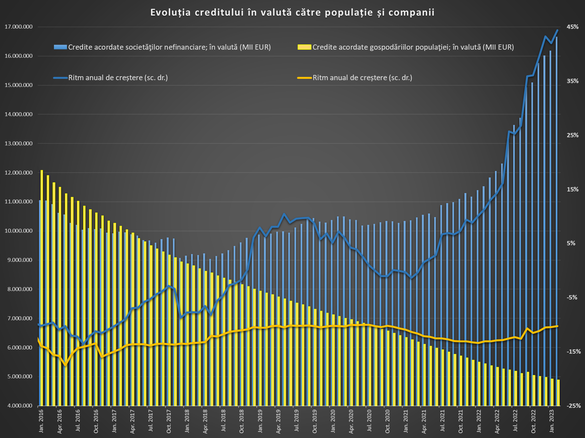

De altfel, în termeni nominali, băncile au ajuns la un nou volum record de credite în valută în februarie, precedentul fiind stabilit după criza financiară, imediat înainte să înceapă vânzarea de neperformante.

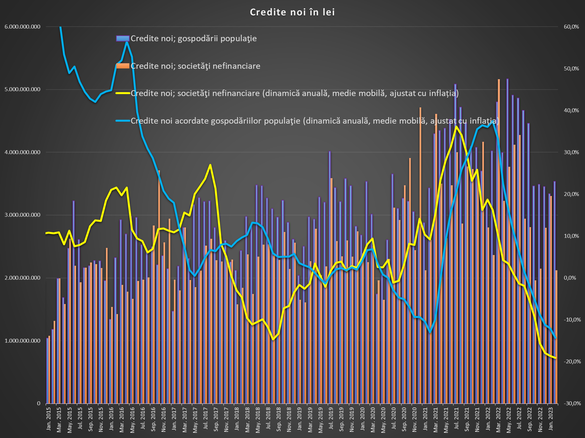

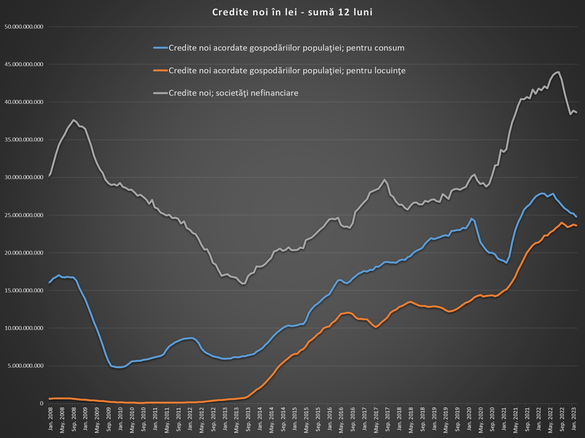

Ca medie mobilă pe 12 luni, creditul în lei a scăzut pentru a patra lună la rând (-4%), la circa 7,4 miliarde de lei. Spre comparație, la începutul lui 2022 creștea cu peste 34%. Dacă ajustăm cu inflația medie, atunci creditul a scăzut ca ansamblu cu 16,5% pe medie mobilă pe 12 luni în februarie.

Creditul nou în lei acordat populației s-a contractat pentru prima oară, după primăvara lui 2021, ca medie mobilă pe 12 luni în februarie, în condițiile în care în prima parte a anului trecut avea o dinamică de 30-40%.

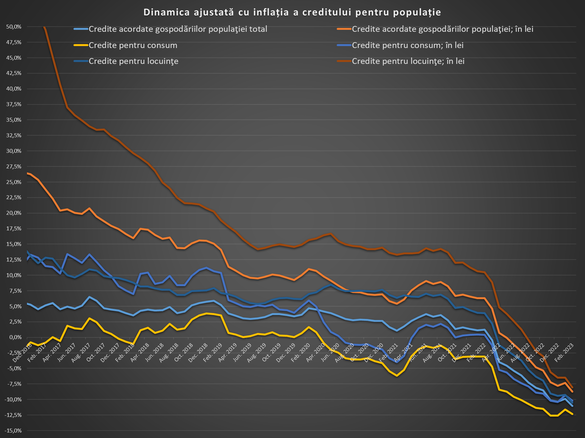

Dinamica ajustată cu inflația este de -14,3%, cea mai slabă din ultimii 10 ani.

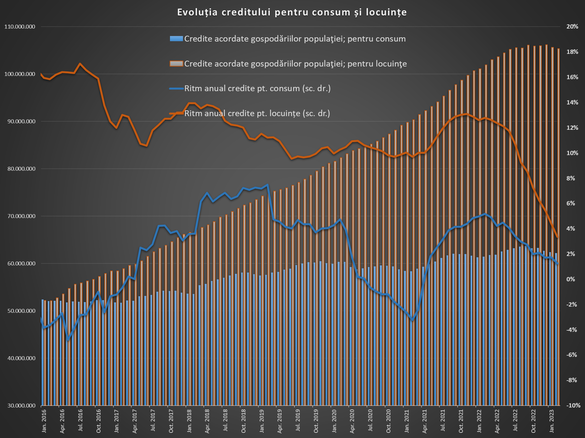

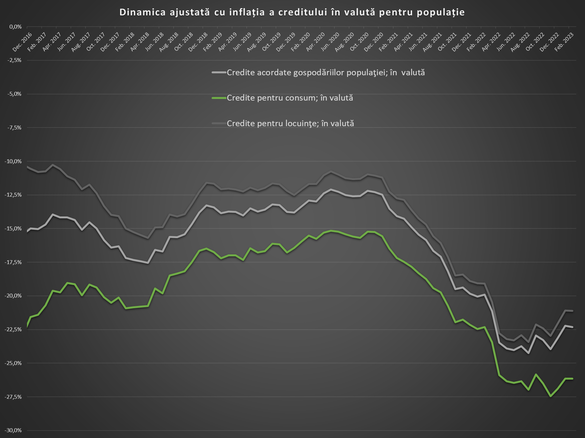

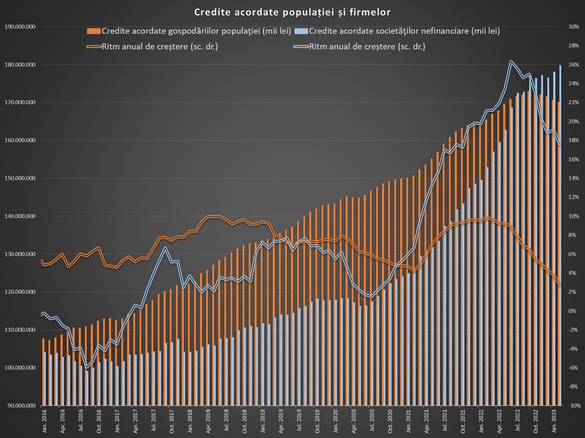

Soldul împrumuturilor pentru populației a crescut cu sub 3% în februarie 2023 față de anul precedent la 170 de miliarde de lei, cel mai slab ritm din ultimii opt ani. Dinamica ajustată cu inflația anuală arată o scădere de 11%, cea mai adâncă de când avem date de la banca centrală, în condițiile în care volumul în lei a scăzut cu aproape 9%, în timp ce cel în valută a căzut cu peste 22%.

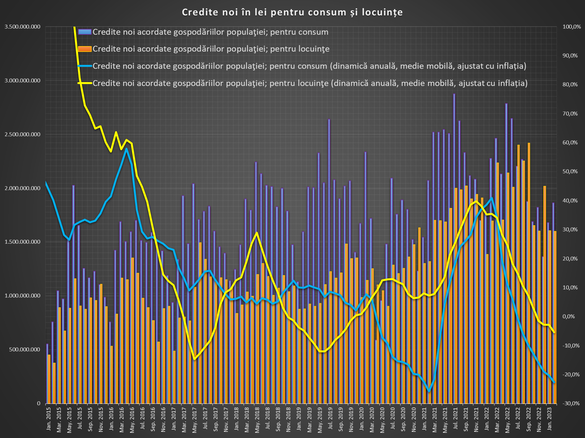

Creditul nou de consum a scăzut, ca medie mobilă, cu 11%, la 2 miliarde de lei pe lună, dar ajustat cu inflația dinamica anuală a ajuns la -22,6%, similară celei din perioada de după debutul pandemiei.

Soldul de credite de consum de la bănci crescut cu doar 1,3% în ultimul an la 62,2 miliarde de lei - declinul a fost de 12,3% în termeni reali, pe fondul unei scăderi de peste 10% a stocului de finanțări în lei.

Creditul pentru locuințe încă are o creștere de aproape 9% ca medie mobilă pe 12 luni, cu un volum lunar de aproape 2 miliarde de lei, însă și aici dinamica încetinește simțitor față de cea de peste 40% din prima parte a lui 2022.

Datele ajustate cu inflația arată a patra lună de contracție consecutivă (-5,4%).

Băncile și-au majorat soldul de credite pentru locuințe cu doar 3,4% (un sfert din ritmul de la începutul anului trecut) la 105,3 miliarde de lei în ultimul an și au deja două luni consecutive de scădere.

Cifrele ajustate cu inflația arată o scădere de 10,5% a creditului pentru locuințe, pe fondul scăderii cu 8% a componentei în lei și cu 21,1% a celei în valută.

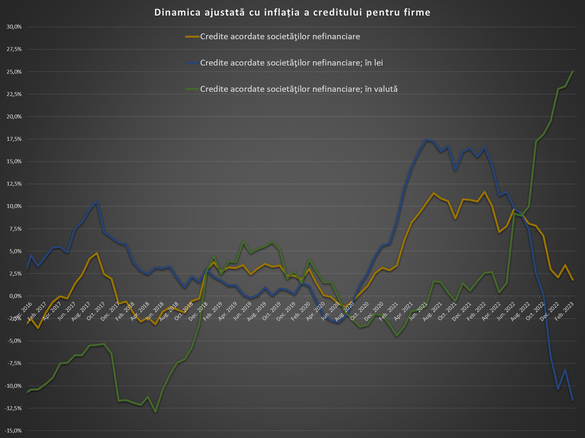

Creditul nou în lei acordat societăților nefinanciare s-a contractat cu 7% ca medie mobilă, reconfirmând tendința firmelor de a apela în tot mai mică măsură la împrumuturi în monedă națională. În ultimele trei luni situația s-a ameliorat, însă, ușor, față de ultimul trimestru din 2022.

Media mobilă pe 12 luni a ajuns la o contracție anuală de 19,1%, cea mai mare din ultimul deceniu.

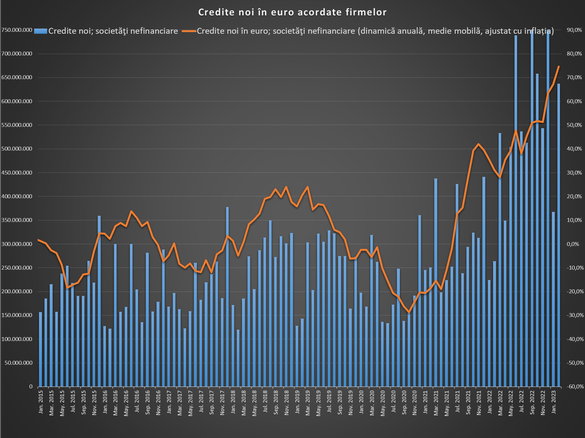

Creditul nou în euro pentru firme, în schimb, a continuat să genereze vânzări noi și a ajuns la o medie lunară de peste 600 de milioane de euro pe ultimele 12 luni în februarie, dublu față de aceeași lună din 2022. Chiar și ajustată cu inflația, creșterea anuală a volumului de credit nou se apropie de 75%. Când a mai avut creditul în valută pentru firme o asemenea creștere în afacerile noi ale băncilor?

Cel mai probabil în 2007, când creșterea venea pe o bază foarte mică – datele de la BNR încep din 2007 și nu se pot face comparații cu anul precedent.

Soldul creditului pentru firmele nefinanciare a crescut cu 17,6% față de februarie 2022 la 179,8 miliarde de lei. Deși în scădere (în vara anului trecut ajunsese la 26%), dinamica nominală este una încă bună, cel puțin comparativ cu ce vedem în cazul populației.

Spre deosebire de populație, firmele au posibilitatea să ia credite mai ieftine în euro, ceea ce au și făcut.

În timp ce soldul de lei a crescut cu doar 2% în ultimul an și e cu 7% sub vârful atins în vara anului trecut, cel valută a decolat cu peste 44% în ultimul an la 16,7 miliarde de euro echivalent, ceea ce reprezintă un nou record istoric nominal – deși în termeni reali vârful precedent atins în vara lui 2012 reprezintă o valoare mai mare.

Ajustat cu inflația, creditul pentru firme a avut o creștere de doar 2% în ultimul an, venită exclusiv din creșterea componentei în valută cu 25%, în timp ce cea a în lei a scăzut cu aproape 12%, situație cu care nu ne mai întâlnisem de la criza financiară.

Analiștii băncilor comerciale precum și cei ai băncii centrale se așteaptă la răcirea creșterii economice în perioada următoare, dar și la scăderea inflației anuale, inclusiv pe fondul unui efect de bază.

Cu o creștere economică la 2-3% și un consum mai temperat față de anul trecut, este de așteptat ca și cererea de credit să fie mai redusă, deși majorarea investițiilor ar putea antrena finanțări mai mari pentru firme.

Totodată, scăderea inflației la un nivel de o singură cifră va face să arate mai bine cifrele reale în următoarele luni. Deja vedem o scădere a dobânzilor de referință (ROBOR a scăzut deja, IRCC urmează din iulie), însă nu mai este mult spațiu pentru scăderi suplimentare până BNR nu va reduce dobânzile de politică monetară.

Analiștii se așteaptă la o astfel de mutare abia la finele anului curent și cel mai probabil din 2023. Cu dobânzi mai mici la lei, cererea ar putea reveni, mai ales că ar crește numărul debitorilor eligibili, având în vedere gradul maxim de îndatorare, sau sumele pe care le pot accesa.