Cetățenii cu credite trăiau liniștiți până în toamna lui 2017, când un aparent episod singular, un eveniment de piață, din “factori exogeni”, avea să le crească ratele cu circa o cincime. Deponenții, care finanțează sistemul, au avut neplăcerea să ia și mai puțin în termeni reali din economisiri. De câștigat au câștigat băncile, care au luat o marjă mai mare fără să facă nimic. Apoi a venit guvernarea PSD să ceară mai mult din profitul băncilor la buget.

Șefii celor mai mari bănci din România vor dezbate cu celebrul economist Nouriel Roubini starea reală a economiei și perspectivele izbucnirii unei noi crize. Te așteptăm la eveniment! Click pentru detalii și înregistrare

Românii aproape se obișnuiseră cu cele mai mici dobânzi din istorie. Era vara lui 2017 și PSD dădea jos propriul premier, pe Sorin Grindeanu, prin moțiune de cenzură. La finele lui iunie a venit cu Mihai Tudose prim-ministru și un nou program de guvernare în Parlament cu punctul cel mai contondent al impozitării firmelor la cifra de afaceri - dar au mai urmat și alte declarații cu artificii, precum desființarea pensiilor administrate private.

Tensiunile și incertitudinile politice și fiscale au pus presiune pe curs, BNR a intervenit în piață, a luat lichiditatea, Guvernul a mai luat și el o parte, din dividendele speciale, și în septembrie ratele la dobânzile interbancare s-au cvadruplat.

Au urmat un joc politic în care Guvernul a aruncat pisica în curtea BNR, care a aruncat-o înapoi, pentru ca apoi cele două forțe ale statului să cadă la pace pentru o vreme, invocând “factori exogeni”.

Putea să fie un episod izolat, o criză de lichiditate, doar că inflația a început să urce de undeva aproape de 1% și să ajungă la peste 4% într-un timp scurt, urmare a presiunii din cererea internă – creșterea salariilor -, dar și a majorării accizelor.

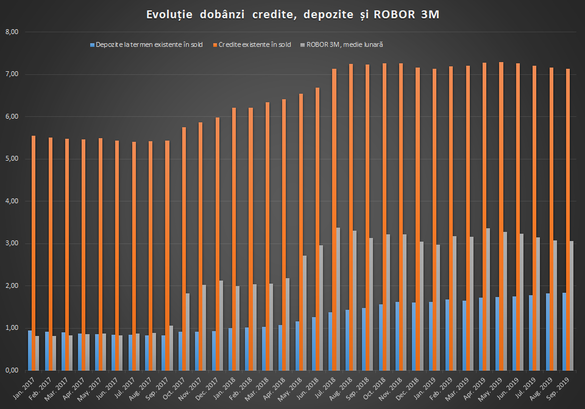

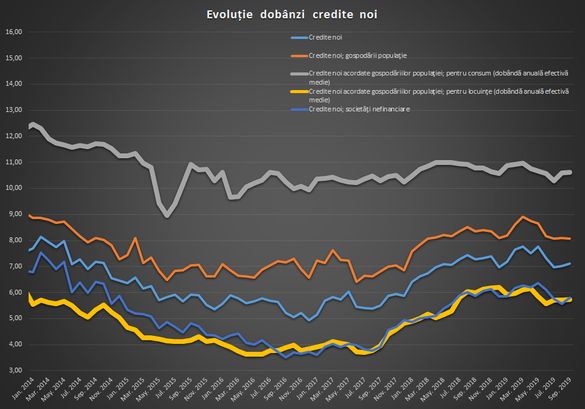

Chiar dacă PSD a dat înapoi cu cele mai multe dintre modificările fiscale, inflația a rămas ridicată. Cu presiuni inflaționiste mai mari, BNR a crescut dobânda cheie (de la 1,75% la 2,5%) și bancherii au crescut ratele cotate. Acest lucru s-a transpus în creșterea dobânzilor la credite, în condițiile în care acestea erau calculate după ROBOR. De la 0,9%, referința ROBOR la 3 luni, folosită în contractele Prima Casă, a ajuns la peste 3% între începutul lui septembrie 2017 și septembrie 2018.

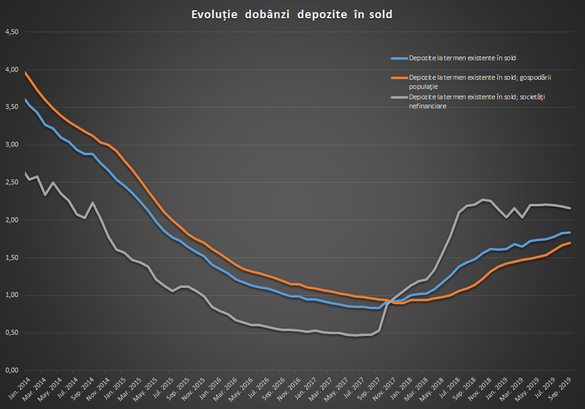

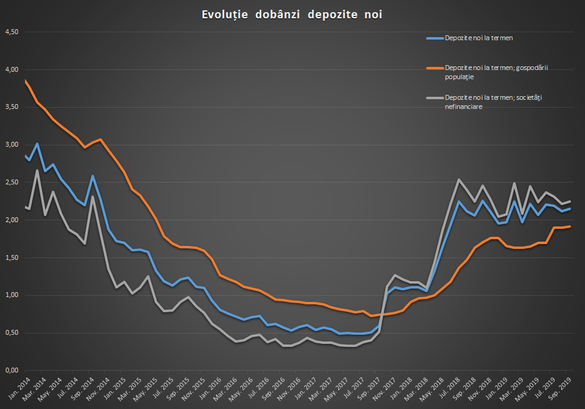

Dobânzile medii la depozitele în sold au crescut de la 0,8% la 1,5% între septembrie 2017 și septembrie 2018 și sunt la 1,8% în septembrie curent.

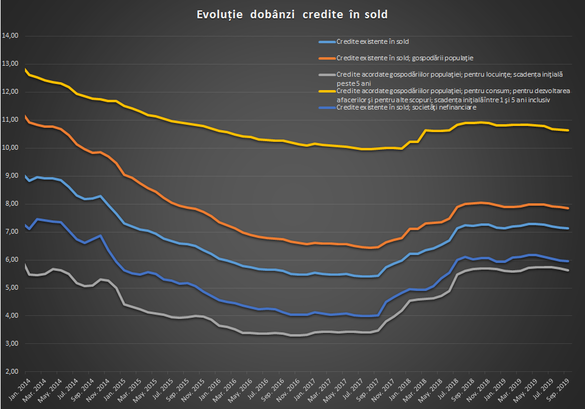

În același interval, dobânzile medii la creditele în sold au crescut de la 5,4% la 7,2% și apoi au scăzut ușor la 7,1%.

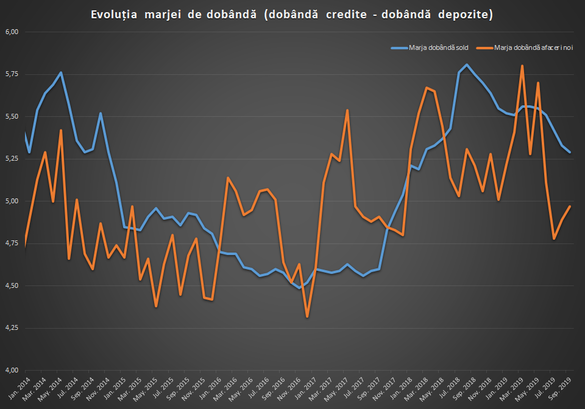

Ce a însemnat acest lucru pentru bănci? Creștere marjei nete de dobândă, adică a diferenței dintre veniturile din plasamente în credite și costul resurselor atrase. Adică mai mulți bani încasați.

Marja netă de dobândă pentru afacerile în sold a sărit de la 4,6 puncte procentuale în septembrie 2017 la un maxim de 5,8 pp în august 2018, adică un plus de 26% din veniturile nete din dobânzi pentru care băncile n-au trebuit să facă nimic.

Această evoluție a veniturilor a contribuit major la creșterea profiturilor din sistemul bancar la un nivel record, alături de vânzările de credite neperformante și creșterea creditării, care au avut, însă, un impact mai mic.

Băncile și-au permis creșterea marjelor pentru că în sistem sunt sume mai mari în depozite decât cele plasate în credite.

Pentru că dobânzile la credite sunt, în general, variabile, în timp ce cele la depozite sunt fixe – și există și penalități de închidere anticipată, băncile au putut să beneficieze aproape imediat de creșterea ratelor interbancare transpusă în contracte și să vadă o creștere mai lentă a costurilor de finanțare de la clientelă.

La final de 2017, PSD a venit cu celebra OUG 114 prin care introducea o taxă pe active bancare legată de nivelul ROBOR – un mod de a lega BNR să mai crească dobânda cheie și să ia din viteza economiei, dar și de a lua din profiturile băncilor la buget.

Intervenția a stârnit mediul bancar și România a fost amenințată cu retrogradarea ratingului suveran ca urmare a efectelor anticipate, așa că Guvernul PSD a dat înapoi și a îndulcit taxa.

Marjele se stabilizează, însă, și vedem o comprimare în ultimul an, cu o valoare netă pentru afacerile în sold la 5,3 puncte procentuale în septembrie.

Evoluția vine ca urmare a scăderii ușoare a dobânzilor la creditele noi în ultimul an, concomitent cu creșterea foarte ușoară a dobânzilor la depozite.

Astfel, dobânda medie la creditele noi a crescut de la 5,5% în septembrie 207 la 7,3% în anul următor și a scăzut apoi la 7,1% în septembrie 2019. Pentru creditele noi acordate populației, evoluția e de la 6,8%, la 8,3% apoi la 8,1%, în intervalul menționat. Firmele au văzut cea mai mare creștere de dobânzi, de la 3,9% în toamna lui 2017 la 5,9% în 2018 și 5,8% în septembrie 2019.

Rata medie a dobânzilor noi la termen a crescut de la 0,6% în septembrie 2017 la 2,1% în septembrie 2018 și 2,2% în septembrie curent.

Dobânzile la depozitele noi ale populației erau de 0,7% în septembrie 2017, 1,6% în 2018 și de 1,9% în septembrie curent. La firme dobânzile au sărit de la 0,5% la 2,3% în același interval.

Remunerarea depozitelor rămâne consistent sub rata inflației de circa 4%, ceea ce înseamnă că puterea de cumpărare a banilor scade în mod constant. Această situație se va menține câtă vreme inflația va rămâne ridicată și BNR va păstra dobânda cheie la 2,5%.

Ce va urma? Aproape toți analiștii estimează că dobânzile vor rămâne anul viitor la nivelul curent, în timp ce presiunea deficitelor externe și bugetare se va duce în devalorizarea leului, adică în prețuri mai mari.

Depinde și de măsurile pe care le va lua noul guvern, care nu pot fi prea ambițioase, câtă vreme nu are majoritatea politică în Parlament.