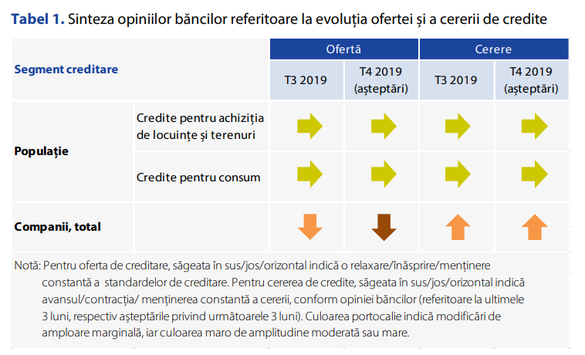

Băncile estimează o înăsprire moderată a standardelor de creditare în trimestrul 4 din 2019 în cazul companiilor mici și o menținere pentru cele mari, după ce condițiile de creditare s-au înăsprit marginal și în trimestrul 3. Pe de altă parte, pentru populație, standardele de creditare vor fi menținute la nivelul curent , potrivit unui sondaj realizat de Banca Națională a României.

Primele 10 bănci din România (peste 80% din piață) au menținut constante standardele de creditare pe segmentul populației în T3 2019, atât pentru creditele de consum cât și pentru împrumuturile imobiliare, așa cum se așteptau în trimestrul precedent. Băncile anticipează că vor menține standardele curente și în ultima parte a anului și văd o evoluție constantă a cererii de împrumuturi din partea populației.

În cazul sectorului companiilor nefinanciare, standardele de creditare au înregistrat o înăsprire marginală și băncile estimează o continuare a tendinței de înăsprire moderată a standardelor de creditare pentru companiile mici și o păstrare constantă a acestora în cazul firmelor mari.

Companiile mici și mijlocii și-au crescut marginal cererea de finanțare, mai ales pe termen lung, însă pe această categorie băncile au văzut și o creștere a riscului de credit în trimestrul 3, mai ales în energie și construcții, dar și în industrie și transporturi.

Creditele respinse au continuat să-și crească ponderea în totalul împrumuturilor solicitate de companii, așa cum se întâmplă de la începutul anului. Firmele pentru care au fost raportate mai multe respingeri sunt cele mari, în special pentru credite garantate cu ipoteci asupra imobilelor comerciale.

Pierderea în caz de nerambursare (LGD – loss given default) a scăzut însă cu 7 puncte procentuale la 29% în T3 față de T2 în cazul creditelor acordate companiilor nefinanciare, în special ca urmare a reducerii semnificative din sectorul de utilități și industrie, în timp ce pierderile așteptate din finanțarea firmelor din comerț a crescut moderat.

În cazul populației, LGD medie s-a menținut relativ constantă la 49%, fiind de circa 30% în cazul creditelor ipotecare, de 63% în cazul celor de consum negarantate și de56% în cazul cardurilor de credit.

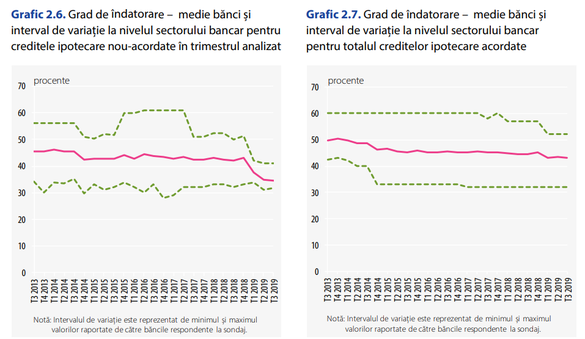

Valoarea medie a LTV (loan-to-value, adică ponderea creditului în valoarea ipotecii) s-a menținut nemodificată pentru creditele nou-acordate destinate achiziției de locuințe și terenuri la 74,5%.

La nivelul întregului portofoliu de credite ipotecare, LTV mediu a scăzut cu 1 punct procentual la 72%, evoluție ce se datorează creșterii prețurilor proprietăților rezidențiale. De altfel, băncile estimează că prețurile imobilelor vor crește în continuare.

Introducerea unui grad maxim de îndatorare de către banca centrală la începutul acestui an a determinat o scădere importantă a gradului mediu de îndatorare pentru creditele ipotecare nou acordate de la circa 45% la 35% în trimestrul 2, valoare la care s-a menținut și în trimestrul 3.

Vânzările de credite noi generează și o scădere a gradului de îndatorare pentru portofoliul acordat, care a ajuns la 43%, cu circa 2 puncte procentuale sub nivelul de la începutul anului.