"Sfatul înțelepților" din structurile financiare din România, compus din instituții care au inițiat și dus până în pânzele albe programul cu garanții de stat Prima Casă, începe să aibă dubii din ce în ce mai accentuate. După ce BNR a susținut cu fervoare protejarea Prima Casă în timpul discuțiilor despre Darea în plată, acum începe să dea înapoi rapid, după cum reiese din ultimele comunicări ale băncii centrale și ale Comitetului Național pentru Supravegherea Macroprudențială, pe care în conduce și din care mai fac parte șefii Finanțelor și cei din Autorității de Supraveghere Financiară, și care are rolul de a avertiza cu privire la evoluțiile din economie. Prima Casă a căpătat o dimensiune sistemică, iar avansul de 5%, stimularea excesivă a cererii de locuințe și supraîndatorarea debitorilor reprezintă riscuri, se arată în raportul anual al Comitetului Național pentru Supravegherea Macroprudențială (CNSM).

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Programul guvernamental Prima Casă este, cel mai probabil, cea mai iubită dintre inițiativele Guvernului Boc. Competiția nu e dificilă, mai ales că a fost concurat de programul de tăieri de salarii la stat, într-o crâncenă criză economică și bugetară.

Un fel de Graal al finanțelor, Prima Casă a fost o triplă victorie: politică, fiscală și pro-investitori. Această listă neverosimilă are niște explicații relativ simple. Contribuabilii ar trebui să fie interesați, pentru că un eventual eșec e plătit de la bugetul de stat.

Politică - pentru că Guvernul a permis cetățenilor cu venituri relativ modeste și fără niciun fel de economii să-și ia casă de mâine, la dobânzi mai reduse decât cele din piață (în 2009 era foarte adevărată comparația de costuri, acum dobânzile sunt similare cu cele la împrumuturile standard), la un avans de doar 5%.

Fiscală - pentru că statul nu a dat niciun ban de la buget, fiind ocrotit de generosul mecanism statistic european care spune că garanțiile nu sunt datorie publică, deci se adună la aceasta doar atunci când sunt executate și le plătești.

Pro-piață - pentru că băncile au cerut de la BNR să nu moară creditul în teribila criză și BNR a mers la Guvern cu programul, în timp ce investitorii în imobiliarele umflate de boom n-au fost nevoiți să piardă trei sferturi din valoarea așteptată a investițiilor cum indica că merge piața, ci au mai tăiat din pierderi. Cât? Nu vom afla, probabil, niciodată, dar faptul că cartiere întregi de pe lângă marile orașe s-au vândut pe Prima Casă lasă un indiciu de cât de mult s-a mulat piața la pragul de 57.000 de euro per apartament.

Dar cum toate lucrurile au un cost, costurile evidente ale Prima Casă încep să fie evidențiate chiar și de către autorități, care până de curând au ținut la inimă acest program.

Comitetului Național pentru Supravegherea Macroprudențială spune, în raportul anual, următoarele lucruri despre Prima Casă:

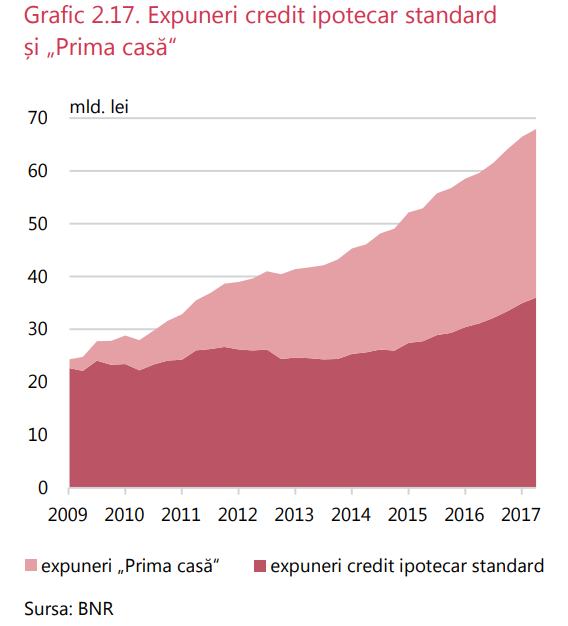

„În prezent, volumul creditelor acordate prin programul „Prima casă” a căpătat o dimensiune sistemică, atât în ceea ce privește stocul de împrumuturi (31,9 miliarde lei, reprezentând 26% din total credite acordate populației, la martie 2018), cât și în ceea ce privește fluxul de credit ipotecar (acesta a totalizat 64% din cel acordat în anul 2016 și 58% din cel acordat în anul 2017)”, se arată în Raport.

De la 0 la 32 de miliarde de lei în 8 ani. Prima Casă, un succes comercial cu bani de la stat.

Pare o noutate a evoluției, dar acest lucru este vizibil încă din 2009, de când a apărut programul. An de an, Prima Casă a fost motorul creditului ipotecar, cu 60-70% din împrumuturile noi. Este singurul factor care a contribuit constant la creșterea creditării în anii de criză și ulterior.

Un șef al unei bănci care a dat multe astfel de credite îl descria, într-o discuție privată, drept un program necesar pentru legarea de glie a românilor, într-un sens mult mai benign față de istoria termenului: cetățenii să ia ușor un credit pentru locuință, astfel având o ancoră care să-i oprească să mai plece în valuri din țară.

Bancherii au spus multă vreme că fac un fel de muncă patriotică cu Prima Casă. Întrebați despre asigurarea riscurilor în proporție de 50% cu garanții de stat (inițial 100%), răspundeau că nu fac bani din aceste credite, având în vedere marjele reduse de dobândă. Dacă reușim să le mai legăm un card de credit, un credit de consum, atunci facem un ban – suna răspunsul standard de la oficialii bancari.

Chiar dacă susțineau că nu făceau bani din marje, toate băncile mari s-au aruncat să ofere aceste credite. Cele cu rețele mari au vândut și cel mai mult. Când băncile mici rămâneau cu garanții, fie din lipsă de capacitate de vânzare, fie din probleme cu capitalul, mai-marii sistemului erau acolo să preia promisiunile de plată ale statului – dosarele către clienți erau deja arondate, chiar dacă garanțiile erau epuizate. Apoi cereau suplimentarea suplimentară a fondurilor, pentru a satisface cererea ridicată.

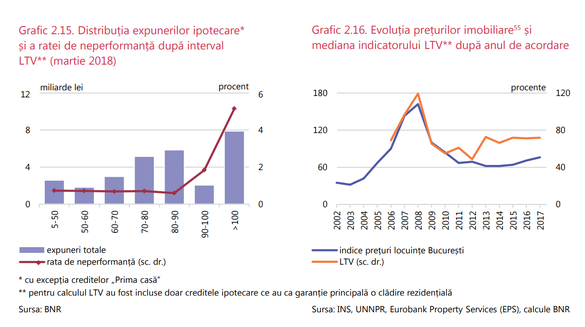

Prima Casă este atractivă pentru debitori mai ales ca urmare a avansului mic. BNR are studii empirice, pe portofoliul de dinainte de criză, care arată clar că un avans mic este sinonim cu o rată mai mare a gradului de credite neperformante.

Rata creditelor neperformantă este dublă față de medie în cazul portofoliului cu un nivel al împrumuturilor în valoarea casei (LTV, loan-to-value) de 90-100% și de patru ori mai mare în cazul celor unde unde LTV depășește 100%.

Avansul mic face neperformanța mai mare. Granțiile au intrat la apă în cazul creditelor acordate înainte de criză. Prima Casă n-a trecut printr-o perioadă de recesiune încă.

CNSM spune în Raport (sublinierile ne aparțin): „În condițiile majorării importante a prețurilor imobiliare și ale avansului susținut al creditării populației, acordarea de împrumuturi ipotecare „Prima casă” cu un LTV de până la 95%, considerând dimensiunea sistemică a acestui portofoliu, poate genera vulnerabilități în eventualitatea unor ajustări viitoare”.

Aceată frază pară să vină nu de la oficialii Ministerului Finanțelor și nici de la cei Autorității de Supraveghere Financiară, ci de la cei ai BNR. Instituția din Strada Doamnei știe de multă vreme de vulnerabilitățile create de Prima Casă, dar a ieșit public să apere programul în dezbaterile la Legea privind darea în plată. Șefii BNR au spus atunci că Prima Casă e un program foarte bun, care și-a făcut datoria și poate să continue. Unii au zis, ulterior, că era, teoretic, gata să fie închis, dar că a apărut tulburarea cu darea în plată.

Viceguvernatorul BNR asigura debitorii că perspectiva ca ROBOR să crească simțitor e departe. “Un șoc pe latura dobânzii Robor nu poate avea loc toate celelalte fiind egale, în situația în care nimic altceva se întâmplă în economie. Cu un mix adecvat de politici economice, o astfel de perspectivă este foarte îndepărtată”, declara Voinea în 2016.

Din raportul CNSM pare că programul e unul "exogen" de orice factor de decizie și venit prin surprindere: „Mai mult, programul a căpătat un caracter prociclic în ultimii ani, stimulând creditarea într-un segment care are acum o dinamică importantă”.

BNR a repudiat creditele cu dobândă introductorie și pe cele în franci elvețieni, împrumuturi care au făcut ravagii, cu precădere spre momentul de climax de dinainte de criză. Apoi a spus că a avertizat.

De această dată, împreună cu Finanțele și ASF, avertizează de ce e pericol cu Prima Casă, la 9 ani de când a apărut (sublinierile ne aparțin):

„Caracterul sistemic al programului poate crea probleme din punct de vedere al stabilității financiare, în special prin: (i) suprastimularea cererii de locuințe, existând deja semnale de îngrijorare privind evoluțiile recente ale prețurilor locuințelor; (ii) creșterea expunerii statului față de sectorul bancar în opoziție cu tendințele observate la nivel european în ceea ce privește reglementarea prudențială (în prezent, valoarea garanțiilor este de aproximativ 21,5 miliarde lei); (iii) supraîndatorarea debitorilor, în condițiile în care gradul de îndatorare a persoanelor care au contractat credite „Prima casă” este unul ridicat chiar și în condițiile unui nivel scăzut al ratelor de dobândă și creșterii veniturilor, iar aceste credite au o senzitivitate ridicată la modificarea ratei dobânzii”.

Debitorii care au luat credite Prima Casă în perioada martie 2017 – martie 2018 au un grad de îndatorare de 44%, mai mare decât cei cu credite ipotecare standard luate în același interval, la 42%. BNR calcula, recent, că rata lunară la un credit Prima Casă a crescut cu 15%, ca urmare a creșterii dobânzilor.

BNR arăta, în mai multe rapoarte, că un credit imobiliar acordat în condiții prudențiale are un avans de 25% și un grad de îndatorare de 45%. Creditele Prima Casă nu îndeplinesc condiția unui avans prudent, iar creșterea dobânzilor riscă să împingă gradul de îndatorare peste nivelul de sustenabilitate, deși salariile au crescut, în medie, până acum cu ritm suficient de rapid să acopere majorarea ratelor – distribuția fiind însă inegală la nivelul economiei, cel mai mare avans fiind înregistrat în rândul angajaților de la stat.

Banca centrală scria, în ultima ediția a Raportului privind stabilitatea financiară că: „Aceste evoluții, coroborate cu faptul că împrumuturile accesate prin programul Prima Casă nu au trecut printr-un ciclu economic complet și având în vedere dimensiunea sistemică a acestui program și resursele bugetare limitate, pot indica acumularea unor vulnerabilități și susțin țintirea mai bună a programului Prima Casă din punct de vedere social, prin revizuirea condițiilor de accesare a acestui program, în condițiile unui grad de îndatorare sustenabil”.

Ideea este reluată și în raportul anual al CNSM: „În acest context, este necesară țintirea mai bună a programului „Prima casă” din punct de vedere social, prin revizuirea condițiilor de accesare, menținându-se totodată un grad de îndatorare sustenabil”.

Peste 240.000 de români au luat credite Prima Casă începând cu 2009. Statul a plătit anul trecut băncilor 10 milioane de lei pentru creditele neperformante, în creștere cu 38% față de 2016, după ce au fost executate 129 de garanții de credit, față de 108 în anul anterior.

Guvernul Cioloș a adoptat, în 2016, o strategie pentru Prima Casă potrivit căreia garanțiile oferite băncilor pentru credite noi urmează să fie diminuate treptat până în 2021. Decizia privind forma programului este a Guvernului, însă BNR poate impune o limită privind gradul de îndatorare. Banca centrală discută limitarea administrativă la 40-55% a ratelor lunare în veniturile disponibile ale debitorilor, inclusiv pentru cei cu împrumuturi garantate de stat, însă nu a luat încă o decizie.