Amânarea plății ratelor după ordonanța aprobată de Guvern s-ar putea să fie costisitoare pentru debitori. Ratele vor crește ca urmare a capitalizării dobânzilor la care se vor plăti noi dobânzi, astfel că soluția ar trebui să fie doar una de avarie pentru debitori. Doar scăderea dobânzilor din piață va reduce costurile.

Suspendarea ratelor anunțată de Guvern nu este gratis și s-ar putea dovedi chiar scumpă în funcție de cum va fi aplicată. Reluarea ratelor după suspendarea plăților s-ar putea face la un nivel substanțial mai ridicat mai ales în cazul creditelor ipotecare. Soluția nu va fi foarte scumpă decât în cazul celor care au credite din care mai au puțin de achitat sau în cazul în care dobânzile vor scădea.

Calculele sunt făcute pe interpretarea noastră a draftului de ordonanță discutat de Guvern joi la ora 20. Între forma aceea și ce va apărea în Monitorul Oficial pot apărea diferențe.

Totodată, lipsesc încă normele de aplicare ce ar trebui să arate cum se vor calcula efectiv ratele și cum se vor emite scadențarele.

Articolul 4 din draft arată că dobânzile neplătite se vor transforma în capital, așa cum Profit.ro arăta joi. Acest lucru înseamnă că debitorii vor plăti dobândă la dobândă, astfel că vor achita nu numai veniturile “pierdute” de bănci în intervalul de suspendare, dar vor și compensa plata ratelor cu întârziere.

“Art. 4. Dobânda datorată de debitori corespunzătoare sumelor scadente a căror plată este suspendata potrivit art. 2 se capitalizează la soldul creditului existent la finele perioadei de suspendare. Capitalul astfel majorat se plătește eșalonat pe durata rămasă până la noua maturitate a creditelor, ulterior perioadei de suspendare, cu excepția creditelor ipotecare pentru care se plătește eșalonat până la maximum 5 ani”.

Articolul este relativ clar în prima parte și arată că restructurarea creditelor se va face cu posibila extindere a maturității, pe care va fi eșalonat capitalul majorat cu dobânzile neplătite. Doar că ultima parte, care se referă la creditele ipotecare și introduce acea limită de 5 ani naște confuzie.

Într-o interpretare strictă, creditele ipotecare vor avea rate diferite și cel mai probabil mai mari pe o perioadă de până la 5 ani, după care se revine la scadențarul normal.

Dacă dobânzile se mențin, creșterea ratelor nu este tocmai nesemnificativă, cum anunța ministrul Cîțu.

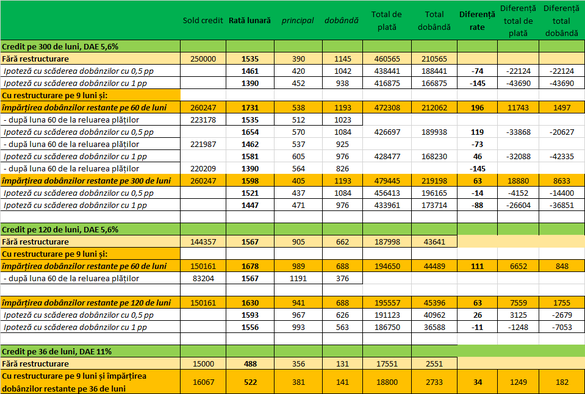

La un credit cu un sold de 250.000 de lei și cu o scadență în 300 de luni, rata curentă este de 1.535 de lei la o dobândă anuală efectivă de 5,6% (apropiată de media curentă a pieței) - vezi la finalul articolului tabelul cu calculele.

După o amânare de 9 luni, soldul de plată crește cu 10.247 de lei la 260.247 de lei, având în vedere că dobânda reprezintă cam 1.145 de lei din ratele lunare amânate.

Dacă dobânzile amânate sunt plătite în 60 de luni, atunci primele 60 de rate de la reluarea plăților vor fi de 1.731 de lei, cu 196 de lei (sau 13%) mai mari decât cele curente. Dobânda la dobânda amânată este în total de aproape 1.500 de lei. Apoi (considerând că nu se modifică dobânzile), ratele revin la valoarea inițială de 1.535 de lei.

S-ar putea să nu fie cea mai bună variantă pentru persoanele care au suferit o scădere a veniturilor ca urmare a crizei economice. Pe de altă parte, pe termen lung este o variantă mai bună decât cea în care dobânzile restante ar fi împărțite pe toată perioada creditului, pentru că s-ar plăti mai puține dobânzi la dobânzi – sub 1.500 de lei în plus față de peste 8.600 de lei. Totalul de plată ar crește cu aproape 12.000 de lei față de ipoteza în care nu s-ar face nicio restructurare.

Dacă creditul ar fi restructurat prin majorarea perioadei cu 9 luni și împărțirea dobânzilor datorate pe 300 de luni, atunci rata lunară crește la 1.598 de lei (+63 de lei). Pe de altă parte, totalul de plată va fi mai mare cu aproape 19.000 de lei la finalul creditului.

De notat că dobânzile sunt deja în scădere. Banca Națională a României a tăiat dobânda cheie cu 0,5 puncte procentuale la 2% și dobânda Lombard cu 1 pp la 2,5%.

ROBOR la 3 luni, în funcție de care se calculează ratele la creditele acordate până în primăvara lui 2019, s-a redus cu 0,5 puncte procentuale și ar mai putea să scadă cu încă pe atât, dacă se vor adeveri așteptările analiștilor conform cărora banca centrală va mai reduce cu încă 0,5 pp dobânda cheie.

Aceste evoluții din piața monetară n-au fost încă încorporate în scadențarele românilor, având în vedere că actualizare se face cu o întârziere de cel puțin un trimestru – chiar două în cazul creditelor acordate după mai 2019, când s-a trecut la IRCC.

Astfel că dobânzile din scadențare, care vor fi luate cel mai probabil în calcul la majorarea soldului, sunt mai mari decât cele cu care vor fi actualizate creditele, ceea ce reprezintă un venit în plus pentru bănci.

Ipotezele cu scăderea dobânzilor prezentate în tabel arată cât de importantă este și influența unei scăderi de jumătate de punct precum cea curentă asupra ratei și totalului de plată. Astfel, scăderea dobânzilor ar putea face, în cele din urmă, ca ratele pe care le vor plăti debitorii la reluarea creditelor să fie mai mici decât cele curente, dar acest lucru doar în cazul eșalonărilor pe o perioadă mai îndelungată.

În cazul creditelor care sunt în a doua parte a perioadei de rambursare, impactul amânării ratelor nu este așa de mare, pentru că dobânda datorată reprezintă mai puțin în rata lunară). La un împrumut de circa 144.000 de lei din care mai sunt de plată 10 ani, amânarea ar crește rata cu 111 lei sau 63 de lei în funcție de varianta aplicată, de la nivelul curent de 1.567 de lei.

În cazul creditelor de consum lucrurile sunt mai simple.

La un împrumut de 15.000 de lei cu o dobândă efectivă de 11%, rata curentă este de 488 de lei și crește la 522 de lei la reluarea plăților după o pauză de 9 luni. Acest lucru se întâmplă pentru că soldul se majorează cu 1.067 de lei, cât reprezintă dobânzile neplătite și capitalizate. Totalul de plată crește cu aproape 1.250 de lei, inclusiv ca urmare a aplicării dobânzilor la dobânzi.

Creditele de consum sunt, în general, cu dobândă fixă, astfel că ratele nu vor scădea ca urmare a relaxării condițiilor monetare.

Ordonanța, cel puțin în faza de proiect, nu precizează nimic despre compensarea băncilor cu comisioanele neplătite. Acestea se amână la plată, dar nu se capitalizează. Acest lucru înseamnă că debitorii ar putea beneficia de o scădere a sumelor datorate pentru comisioane dacă acestea sunt fixe și dacă amânarea ratelor se face fără creșterea perioadei de creditare. Pe de altă parte, dacă sunt calculate la sold, comisioanele vor crește proporțional după reluarea creditului – fiind acum plătite la dobânzile capitalizate.

Cea mai bună variantă pentru debitori ar fi fost ca doar capitalul să fie amânat la plată, fără dobânzi. Doar că acest lucru ar fi însemnat un cost prea mare pentru bănci, care și-ar fi văzut veniturile operaționale drastic reduse – în cazul în care un număr mare de debitori apelează la suspendarea ratelor -, în condițiile în care criza ar putea aduce și o creștere substanțială a creditelor neperformante.

De altfel, băncile au cerut și vor primi și garanții de stat pentru dobânzile amânate aferente creditelor ipotecare, ceea ce înseamnă că contribuabilii vor plăti restanțele de până la 9 luni ale persoanelor care nu vor mai putea plăti ratele după expirarea suspendării.

Normele ce vor fi emise de Ministerul Finanțelor vor lămuri și ce înseamnă că un debitor cu veniturile afectate “direct sau indirect de situația gravă generată de pandemia COVID-19”. Anume cu cât trebuie să scadă veniturile pentru ca solicitările clienților băncilor să fie luate în seamă.